Enhetlig moms – när alla utom särintressena får välja

Momsen är en av de största intäktskällorna för staten, men differentieringen i tre olika momssatser innebär absurda gränsdragningar, stora samhällskostnader och snedvridning av ekonomin. Det vore både mer rättvist och mer effektivt om momsen var enhetlig, skriver juriststudenten Max Sjöberg i denna rapport.

Sammanfattning

- Momsen drar in nästan 500 miljarder kronor till statskassan och har stor ekonomisk betydelse. Sedan 1992 har Sverige en differentierad moms, med i dag tre skattesatser (6, 12 och 25 procent).

- Denna rapport kartlägger de gränsdragningsproblem och andra negativa konsekvenser som de olika momssatserna leder till. Några exempel:

– Persontransport har nedsatt moms till 6 procent, vilket inkluderar såväl luftballongsresor och fisketurer som transport av döda. Däremot inte hundspann, ridturer (om de är roliga) eller taxitjänst med passagerarens egen bil.

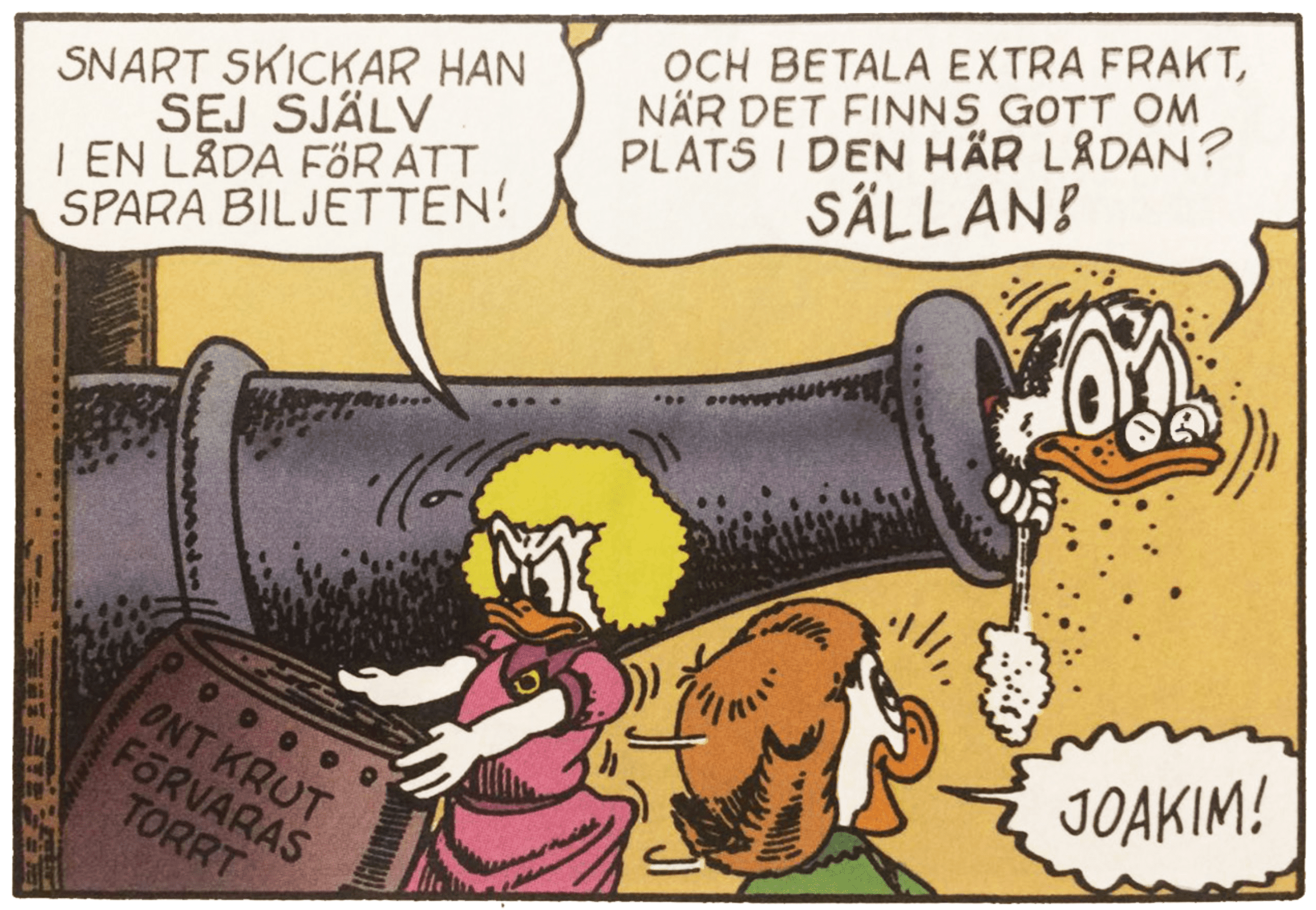

Om Farbror Joakim haft större kunskaper om det svenska mervärdesskattesystemet hade han kanske köpt en biljett till sig själv och tagit med kanonen som bagage i stället för att göra tvärtom. – Livsmedel har nedsatt moms till 12 procent, men det inkluderar inte ätbara växter om växterna inte är skördade. Å andra sidan räknas en växt ibland som skördad även om den är i kruka. Nedsättningen gäller också bara livsmedel för människor. Leverpastej för katter har högre moms än leverpastej för människor.

– Konserter är kultur och har därför sex procent moms. Träningsdans är idrott och har också sex procent moms. Om man kombinerar dem riskerar man däremot att få dansband, som varken räknas som kultur eller som träning och därför har 25 procent moms. - De olika gränsdragningsproblem som uppstår varje gång man sätter ned momsnivån skadar samhället. De innebär snedvridning av ekonomin, byråkratiska bördor för företagen och att Sveriges tyngsta jurister måste lägga tid på att avgöra knappologiska frågor – som när en resa är för rolig för att vara persontransport, när en växt är tillräckligt skördad för att vara livsmedel eller var gränsen går mellan dansband och kultur. Därtill saknas fördelningspolitiska skäl till nedsättningar av momsen.

- Momsen borde göras enhetlig.

Förord

Varför publicerar Timbro en rapport om enhetlig moms? Vissa skulle säga att en marknadsliberal tankesmedja bara ska fokusera på att sänka skattetrycket och inte bekymra sig så mycket om hur det tas ut. Vi håller inte med. Genom utformningen av skattesystemet påverkar staten individens frihet och ekonomins funktionssätt i hög grad – särskilt i ett högskatteland som Sverige.

Likformighet i skattesystemet är en viktig liberal princip, som dessutom sammanfaller med samhällsekonomisk effektivitet. Om staten beskattar en vara högre än en annan utgör det ett större ingrepp i ekonomin än om samma skattepengar tas in med likformiga skattesatser. Olikformigheter undergräver prismekanismens viktiga roll att signalera produktionskostnader och knapphet till konsumenterna – resurser kanaliseras inte dit de gör störst nytta, utan dit där skattereglerna är som förmånligast.

Om skattesatserna är olika kommer individer att betala olika mycket skatt endast på grund av sina konsumtionsmönster. Det bryter mot principen om likabehandling. Olikformiga skatter kan dessutom i längden underminera marknadsekonomin eftersom det riskerar att leda till att företag och branschorganisationer lägger energi på att få skattefördelar till sig själva i stället för produktiv verksamhet och arbete för ett generellt gott företagsklimat.

Av dessa anledningar är den här rapporten en given prioritering för Timbro. Den är en av flera skatterelaterade Timbrorapporter de senaste åren. I synnerhet vill vi nämna En bred och enhetlig moms: Mer rättvisa och mindre krångel, som lade fram flera förslag för en mer likformig moms, med särskilt fokus på att minska antalet undantag och därigenom bredda skattebasen. Fokus för föreliggande rapport är att peka på de gränsdragningsproblem som de olika skattesatserna orsakar.

Stockholm, juli 2020

Caspian Rehbinder, programansvarig för arbetsmarknadsfrågor

Jacob Lundberg, chefsekonom

Inledning

I 365 dagar hade Sverige enhetlig moms. Under hela 1991 beskattades vår konsumtion lika oavsett vad vi lade våra pengar på. En ny tröja? En god bok? Färsk frukt? Det spelade ingen roll för staten, som inte försökte styra oss i någon riktning. Det året behövde företagen inte heller bekymra sig över om kabinbanan i Åre är en transporttjänst eller en nöjestur, om ett Kinderägg främst ska betraktas som en godisbit eller en leksak eller om Grammisgalan innehåller tillräckligt mycket livemusik för att få räknas som en konsert. Skatten blev ju densamma oavsett. Men underbart är kort – i dag har många avsteg och undantag gjorts och det skattesystem som en gång var solitt som ett granitblock blir alltmer likt en schweizerost.

Denna rapport är inte främst en nostalgisk tillbakablick utan ett inspel i debatten om morgondagens skattesystem. I Januariavtalet lovar Socialdemokraterna, Miljöpartiet, Centerpartiet och Liberalerna att genomföra en omfattande skattereform som bland annat ska förbättra företagens förutsättningar och göra skattesystemet enklare. En av hörnstenarna i en sådan skattereform bör vara att göra momsen enhetlig och skälen till det är flera.

1. Ekonomin fungerar som bäst när konkurrensen är fri och marknaden inte snedvrids. När vissa branscher och produkter får sänkt skatt gynnas de framför andra och vi konsumenter styrs att konsumera på ett sätt som egentligen inte är optimalt för oss. Den differentierade momsen innebär i praktiken att branscher med 25 procents moms subventionerar 6- och 12-procentsbeskattade branscher med 46 miljarder, en procent av BNP, varje år. Detta är en dold skatt och subvention som inte syns i det officiella skattetrycket.

2. Att vi har tre olika momssatser skapar både krångel och kostnader för företagen. De måste sätta sig in i komplexa system, dela upp betalningar och tvingas göra bedömningar vid varje tillfälle om vilken momssats som ska tillämpas. Ett regelkrångel som kostar företagen och myndigheterna över en miljard i ren administration varje år.

3. Sänkt moms är ett trubbigt verktyg för omfördelning. Eftersom en momssänkning i regel omfattar betydligt fler än bara den grupp som riksdagen velat gynna med sänkningen blir det en väldigt dyr subvention jämfört med andra, mer riktade stöd som kunnat ge samma effekt. Ett exempel på det är när momsen på livsmedel sänktes – det uttalade syftet var att det skulle stärka ekonomin för barnfamiljer och ekonomiskt svaga hushåll men i själva verket hamnade lejonparten av denna subvention hos andra grupper. Dessutom är det mer transparent att placera subventionerna på budgetens utgiftssida i stället för att som i dag gömma dem på budgetens intäktssida. Det gör att det blir mindre tydligt vilka branscher som staten sponsrar.

4. Om momsen gjordes enhetlig och höjdes till 25 procent skulle det öka skatteintäkterna med över 64 miljarder varje år. Det skulle kunna finansiera andra skattesänkningar och göra det mer lönsamt att arbeta. Exempelvis hade det räckt till att helt avskaffa den statliga inkomstskatten eller höja grundavdraget med 25 000 kronor per år. Alternativt skulle den generella momssatsen kunna sänkas till 21,3 procent.

5. Enhetlig moms är också en ideologisk reform som skulle öka individens frihet. I stället för att försöka styra vår konsumtion borde staten i så stor utsträckning som möjligt hålla tassarna borta och inte beskatta oss olika beroende på vad vi väljer att lägga våra surt förvärvade slantar på.

Albus Dumbledore sade en gång att i valet mellan vad som är lätt och vad som är rätt ska man tänka på Cedric Diggory – han gjorde det rätta snarare än det lätta.[1] Dessa ord borde tjäna som ledstjärna även gällande momsen. Många branschorganisationer och särintressen kommer att streta emot och göra reformen politiskt svår att genomföra på kort sikt, men på lång sikt är enhetlig moms det rätta. I den kommande skattereformen borde riksdagspartierna därför tänka lite mer som Cedric Diggory. Han hade förespråkat en enhetlig moms.

Bakgrund om momsen

Sedan 1969 betalar vi moms, formellt mervärdesskatt, på nästan allt vi köper. Skattens syfte har ända sedan den infördes varit att dra in pengar till statskassan och bidra till finansiell stabilitet.[2] Egentligen går den att betrakta som ytterligare en skatt på arbete, men som tas ut vid en senare tidpunkt, eftersom vi ju arbetar för att kunna konsumera.

Företagen betalar in den till Skatteverket i takt med att produkten färdigställs, men det är konsumenten som slutligen får stå för kostnaden eftersom hela summan läggs på prislappen och företagen får dra av momsen de betalat i tidigare led.

Trots att det är en skatt som ägnas ganska lite utrymme i den offentliga debatten står den för en stor del av statens intäkter. 2020 beräknas den dra in drygt 474 miljarder till statskassan, vilket motsvarar 41 procent av statens budget och 21 procent av de totala skatteintäkterna.[3]

I grunden är momsen en bra skatt. Den ökar inte procentuellt i takt med din inkomst, den är lätt att begripa för konsumenterna, den är svår att trixa med för säljarna, den erbjuder få möjligheter till avdrag och den gör dessutom att skatteintäkterna sprids ut över tid vilket gör statens intäkter mindre konjunkturkänsliga.

När den stora skattereformen 1990–1991, kallad ”Århundradets skattereform”, genomfördes var några av de mest grundläggande principerna neutralitet, enkelhet och likabehandling. Då infördes också en helt enhetlig moms på 25 procent. Snabbt började emellertid avsteg att göras och i dag finns det tre olika skattesatser att förhålla sig till.

Den generella momsnivån är 25 procent medan en grupp varor och tjänster (främst försäljning av livsmedel, restaurangverksamhet och rumsuthyrning på hotell och vandrarhem) har nedsatt moms till 12 procent och ytterligare en grupp varor (bland annat tidningar och böcker, idrotts- och kulturevenemang samt inrikes persontransporter) har nedsatt moms till 6 procent. Drygt 30 procent av den privata konsumtionen är helt undantagen från mervärdesbeskattning.[4] Dit hör bland annat sjukvård, bostäder, banktjänster och försäkringar. Det aktualiserar emellertid delvis andra frågeställningar och faller därför utanför ramen för denna rapport.

Gränsdragningar och knas

När varor och tjänster inte beskattas lika slår beskattningen orättvist. Den som gillar att köpa dyra ostar på sin fritid kommer att gynnas framför den som gillar att dricka årgångsvin eller köpa exklusiva skor eftersom livsmedel har sänkt moms till 12 procent medan kläder och vin inte har det. Den som går på bio betalar 25 procent moms på sin biljett medan den som går på teater bara betalar 6 procent.

Den som säljer kartor och atlaser har en konkurrensfördel gentemot den som säljer jordglober och flygfoton, eftersom momsen på de sistnämnda är fyra gånger så hög. Den som säljer leksaksböcker för barn som innehåller kartor, till exempel för färgläggning, får också betala 6 procent moms eftersom de klassas som trycksaker. Men om mer än hälften av sidorna i den är avsedda för urklippning tycker Skatteverket att det är en leksak och momsen blir i stället 25 procent.[5] En extra urklippningsbar sida i en kart-pysselbok för barn kan därför få stora skattemässiga konsekvenser för bokhandlaren.

I situationerna som de ovan finns en tveeggad orättvisa. Det är orättvist mot konsumenterna eftersom deras konsumtion beskattas olika beroende på vad de har för preferenser. Den som vill köpa ost som kostat 100 kronor att producera kommer att behöva betala 112 kronor för den, medan den som vill köpa skor som kostat 100 kronor att producera kommer att behöva betala 125 kronor. Orättvist blir det också för skoförsäljaren – när skatten är högre i hans bransch än i ostbranschen kommer folk i större utsträckning att välja bort skor för att i stället köpa ost.

Dessutom gör dagens regler att det uppstår gränsdragningar där situationer som är varandra väldigt lika beskattas olika. Det skapar oförutsägbarhet, byråkrati och krångel för såväl företag som myndigheter. Som illustration följer nedan några exempel.

Transport av människor

Skatten på inrikes persontransporter ligger i dag på 6 procent. För att få betala den lägre momsen krävs emellertid att resan inte är av nöjeskaraktär eftersom nöjen som huvudregel beskattas med 25 procent. Därför måste Skatteverket i en mängd situationer avgöra om det verkligen är en persontransport det är frågan om – bedömningar vars utfall inte alltid är så intuitiva.

Den som åker hem i en taxibil efter sin utekväll betalar 6 procent moms på resan. Den något mer progressive som i stället väljer hemresa med hundspann får däremot betala 25 procent eftersom den resan anses för rolig för att klassas som en persontransport. Däremot tycker Skatteverket att luftballongsfärder, som ju oftast också är ganska kul, ska klassas som persontransporter och därför ha nedsatt moms.[6]

Ovanstående exempel ger sken av att det är resans rolighet som avgör momsen, och att gränsen skulle ligga någonstans mellan hundspann och luftballong, men riktigt så enkelt är det inte. Sightseeing och liknande turer klassas också som inrikes persontransporter trots att det nog bara i undantagsfall är själva transporten som är syftet med färden.[7] Paddan-båtarna i Göteborg har många förtjänster men ett effektivt sätt att ta sig mellan olika platser är det inte, i synnerhet eftersom resan avslutas på samma plats som den började. Trots det har de också fått nedsatt moms genom att klassas som inrikes persontransport.

Den som åker med på en fisketur med en båt betalar också 6 procent moms trots att resans syfte naturligtvis är själva nöjesfisket och inte att transporteras ut till sjöss, kasta ankar där och några timmar senare sedan släppas av igen på samma kaj som där man gick ombord.

Ett taxiliknande företag i Stockholm erbjöd för några år sedan hemkörning i passagerarens egen bil. Kunden hade då möjlighet att själv köra till bröllopet, julfesten eller AW:n och sedan mot betalning få både sig själv och bilen hemkörd. Trots att denna tjänst nog konkurrerade med taxibolag snarare än med bärgningsfirmor tyckte Högsta Förvaltningsdomstolen inte att det främst skulle räknas som en persontransport där själva bilen följde med utan som en godstransport där passageraren var ett bihang. Företaget tvingades därför lägga en fyra gånger så hög skatt på priset som sina konkurrenter.[8]

Sänkt moms har också museijärnvägar med ånglok, trots att dessa resor främst sker för nöjes skull. Gissningsvis hade museijärnvägar inne på nöjesfält däremot fått betala 25 procent moms. En ridtur i vildmarken ska vidare enligt Skatteverket beskattas med 25 procent om de ”innehållsmässigt till stor del består av en upplevelse av spänning och äventyr och transportmomentet är av underordnad betydelse”. Motsatsvis borde det innebära att momsen också kan vara 6 procent om ritten inte är så äventyrlig och spännande.[9] En bedömning som kanske inte är helt enkel för arrangören.

I mervärdesskatterättslig mening är även transporten av lik, och till och med askan efter avlidna personer, att betrakta som persontransporter och har därför nedsatt moms till 6 procent. Emellertid verkar det bara gälla när kistan, eller urnan, transporteras med motorfordon. Om den bärs av människor eller körs med häst och vagn ska full moms läggas på.[10]

Ätbara växter och djur

Momsen på livsmedel är 12 procent. För krukväxter och andra prydnadsföremål är momsen däremot 25 procent. Huvudbry kan därför uppstå gällande hur ätbara växter ska hanteras. Å ena sidan blir det tokigt om en blomsterhandel har lägre skatt på vissa växter för att de går att äta. Å andra sidan blir det tokigt om en matbutik har högre skatt på vissa ätbara grödor bara för att de råkar stå i en kruka. Hur man än vänder sig verkar man ha rumpan bak.

Denna fråga fick Högsta förvaltningsdomstolen sätta tänderna i oktober 2018 efter en tvist mellan Skatteverket och Plantagen AB. Plantagen, som säljer trädgårdsutrustning och växter, undrade nämligen vad de skulle betala för moms för sina örter och kryddor som såldes i kruka.

Frågan avgjordes först i Skatterättsnämnden som ansåg att det var avgörande huruvida de såldes före skörd eller inte – och konstaterade att eftersom kryddorna inte avlägsnats från sina rötter så var de att betrakta som växter. Momsen skulle därför vara 25 procent.

Högsta förvaltningsdomstolen å sin sida gjorde en motsatt bedömning. De tyckte att eftersom kryddorna inte behövde mer näring från jorden utan var redo att ätas direkt vid försäljningen kunde kryddorna anses vara skördade trots att de egentligen inte var skördade. Själva krukan skulle därför snarare betraktas som en sorts emballage som förlänger hållbarheten på kryddorna.[11] Därför skulle ”ätfärdiga växter i kruka” betraktas som livsmedel och beskattas med den nedsatta momssatsen.

Några månader senare gjorde Skatteverket ett nytt uttalande i frågan. De meddelade då att samma regler däremot inte gällde för ”växter i kruka som till viss del kan ätas av människor”. En tomatplanta får därför inte sänkt moms (till skillnad mot basilikaplantor och skördade tomater) eftersom själva tomaterna ännu inte är skördade (även om plantan i sig väl får anses vara skördad på samma sätt som kryddorna). Efter denna juridiska kullerbytta står det numera klart att koriander i kruka ska anses vara livsmedel snarare än en krukväxt medan en tomatplanta ska betraktas som en krukväxt och inte som livsmedel.[12]

För säkerhets skull fastslår Skatteverket i samma utlåtande att det inte spelat någon roll om man också kunnat äta tomatplantans blad eftersom de ändå inte är skördade från stammen. Vilken bedömning som gjorts om även tomatplantans stam också varit ätbar förtäljer inte historien. Kanske hade frågan på nytt fått sysselsätta Högsta förvaltningsdomstolen.

Skatteverket påminner avslutningsvis om att det inte är lönt att försöka skattefuska genom att säga till floristen att man faktiskt tänkt äta upp sin hyacint eftersom normalkonsumenten fortfarande betraktar det som en prydnadsblomma. Om det plötsligt blir trendigt att äta hyacint? Tja, då får vi väl återigen koppla in landets främsta juridiska expertis för att avgöra om den är tillräckligt god för att få 12 procent moms eller inte.

Ungefär samma gränsdragningsproblem aktualiseras när man köper ätbara djur. En kanin är ett livsmedel – och momsnedsatt – när den är död. Så länge den är i livet betalar man 25 procent moms även om man tänkt äta den senare. Den som vill skatteplanera sin kaningryta gör därför bäst i att be uppfödaren slå ihjäl kaninen innan köpet. Kaninuppfödaren måste i sin tur försöka lista ut om det är tänkt att kaninen ska ätas av människan som betalar för den eller av jakthunden som står bredvid och slickar sig om munnen – det är nämligen bara livsmedel för människor som har nedsatt moms. Skatteverket har här förtydligat att en bedömning måste göras i varje enskilt fall och att en och samma vara kan få olika moms beroende på vad den ska användas till. Därför har exempelvis leverpastej för katter högre moms än leverpastej för människor.[13] Logiskt, va?

En dans med svåra steg

Många tycker att det är svårt att dansa, men att navigera på dansbanan framstår som rena barnleken jämfört med att navigera bland dansens momsregler. Skatten kan bland annat påverkas av var du dansar, hur du dansar och varför du dansar.

En fråga som dragits i långbänk är den så kallade dansbandsmomsen. Frågan har levt länge men bara sedan 2014 har det inkommit riksdagsmotioner om att sänka den från centerpartister,[14] moderater,[15] sverigedemokrater[16] och kristdemokrater[17]. Tidigare har även riksdagsledamöter från Vänsterpartiet, Liberalerna och Socialdemokraterna motionerat. Jimmie Åkesson sade 2018 till tidningen Café att han önskade att partiet drev frågan hårdare, och på Liberalernas landsmöte 2017 beslutades att partiet ska verka för en sänkning av dansbandsmomsen.[18]

Bakgrunden är att en dansbandskonsert, där publiken dansar, har 25 procent moms medan en Swedish House Mafia-konsert, där publiken också dansar, bara har 6 procent moms. Orsaken till denna gränsdragning är att danstillställningar klassificeras som nöje (25 procent moms) medan en konsert klassificeras som kultur (6 procent moms). Skatteverket måste helt enkelt avgöra om det är en danstillställning eller en konsert när Arvingarna spelar live på en dansbana, och i det här fallet har de bestämt att folk främst går dit för att dansa. Det kan jämföras med Swedish House Mafias konserter dit publiken, enligt Skatteverket, går för att lyssna på musiken och titta på själva uppträdandet.

I en dom från Högsta förvaltningsdomstolen verkar stor vikt ha fästs vid att publiken, ”som [visserligen] rör sig i takt med musiken”, hade blicken riktad mot scenen.[19] Det gjorde att en DJ-duos spelning räknades som just en konsert och inte en danstillställning. De får vara glada att publiken inte tog tag i varandras händer och vände blicken mot varandra, för då hade momsen kunnat bli fyra gånger så hög. I ett senare rättsfall rörande två festivaler i Gävle (Parkenmaran och Oktobermaran) där publiken också dansade till musik konstaterade nämligen kammarrätten i Sundsvall att ”[d]eltagarnas uppmärksamhet är i huvudsak riktad mot sin danspartner och själva utförandet av dansen och inte mot scenen”, vilket gjorde att det inte kunde räknas som en konsert och momsen skulle fastställas till 25 procent.[20] Arrangören förlorade därmed en dryg miljon kronor.

2004 riskerade Benny Anderssons orkester också en skattesmäll på över en miljon kronor. De hade nämligen haft med sig en hopvikbar, 400 kvadratmeter stor, dansbana på sin turné för att en del av publiken skulle kunna dansa. ”Det är roligare att spela när folk dansar, det blir inte lika pretentiöst”, var Bennys egen motivering till upplägget. Skatteverket tyckte att det var en fråga som behövde utredas vidare, men valde till slut att inte gå vidare med ärendet.[21] Att Benny Anderssons orkester har fått fortsätta betala 6 procent moms på sina spelningar fast en del av publiken dansar skapade i sin tur stor irritation hos bland annat Arvingarna och Lasse Stefanz som också varierar mellan att spela inför dansande och sittande publik.[22]

Man skulle givetvis kunna sänka momsen på dansbandsspelningar också, för att sluta snedvrida konkurrensen mellan Arvingarna och Swedish House Mafia, men då uppstår en ny snedvridning – nämligen att det skulle bli olika moms på danstillställningar där man dansar till ett liveband (6 procent) och där man dansar till musik från en bandspelare (25 procent). Man skulle förstås kunna lösa det problemet genom att sänka momsen på att gå och dansa på dansbana också, men då uppstår en ny snedvridning – nämligen att den som gillar att dansa på dansbana får betala 6 procent skatt på sin dans medan den som gillar att dansa på en nattklubb får betala 25 procent för sitt nöje. Och så kan det fortsätta i all evighet. Ett försök att utjämna en skattemässig orättvisa skapar ofta bara en ny orättvisa någon annanstans.

Ett annat närliggande gränsdragningsproblem är det mellan motionsdans och dans för att det är trevligt. Momsen på träning är nämligen nedsatt till 6 procent medan momsen på vanliga nöjestillställningar är 25 procent. Det är inte alltid busenkelt att bedöma vilka som dansar för motionens skull och vilka som dansar bara för att det är trevligt. Att dansa i träningskläder på ett gym kan ju vara ganska trevligt, och många av dem som dansar i finkläder på en dansbana gör det så att svetten lackar.

Kammarrätten i Sundsvall tyckte inte att det räckte med att en dans som riktade mot sig personer över 65 år och ägde rum 14–18 på en vardag, marknadsfördes som ett alternativ till annan träning och att många av deltagarna bar träningskläder och svettband.[23] Att kommunen delade ut friskvårdskuponger som kunde användas vid dessa danstillfällen spelade heller ingen roll, eftersom dansen inte ägde rum i en utpräglad idrottsanläggning och det inte fanns något utpräglat tävlingsmoment. Det klassades därför som trevlig dans i stället för motionsdans och momsen blev därför 25 procent i stället för 6 procent.

När två delar blir en

Produkter som består av flera olika delar är kluriga att beskatta när de olika delarna har olika moms.

Vi kan föreställa oss en egenföretagare som säljer paketresor. Under en heldag får en grupp människor följa med en guide på en vandring genom vildvuxen natur. I priset ingår också hyra av vandringskängor och annan nödvändig utrustning samt några rejäla mackor och kaffe som serveras när det är paus. Företagaren vill sälja detta paket för 1 000 kronor plus moms. Men hur mycket moms ska han lägga på?

På denna fråga finns inget tydligt svar. Naturguidning har sedan 2018 nedsatt moms till 6 procent, kaffe och mackor är livsmedel som beskattas med 12 procent och hyran av utrustningen är en tjänst som har 25 procent moms. Men några tydliga regler för hur man ska hantera den här sortens sammansatta försäljningar finns inte i vare sig den svenska lagen eller i EU:s mervärdesskattedirektiv. Först måste det avgöras om det hela är att betrakta som ett enda tillhandahållande eller om det ska delas upp i flera olika delar. Gällande det skriver Skatteverket på sin hemsida:

Frågan om en transaktion är att se som ett enda tillhandahållande eller flera olika tillhandahållanden har bedömts i både nationell praxis och av EU-domstolen vid upprepade tillfällen. Trots detta återkommer ständigt frågor om hur bedömningen ska göras.[24]

Att frågor ständigt återkommer beror på att reglerna är minst sagt otydliga. Skatteverket har bland annat i sin rättsliga vägledning uttalat att en bowlinghall som erbjuder lunch och bowling till ett fast pris ska räknas som ett tillhandahållande men en golftävling med tillhörande middag på kvällen ska ses som två separata tillhandahållanden. Gränsen verkar alltså gå någonstans mellan bowlingluncher och golfmiddagar.[25]

Högsta förvaltningsdomstolen har, i ett försök att sammanfatta praxis från EU-domstolen, uttalat att det ska göras ”en samlad bedömning av de omständigheter som kännetecknar transaktionen i fråga”. De har också fastslagit dels att ”varje transaktion i regel ska anses som separat och självständig”, för att i nästa andetag säga att ”en transaktion, som ur ekonomisk synvinkel utgörs av ett enda tillhandahållande, inte får delas upp fiktivt så att mervärdesskattesystemets funktion undergrävs”.[26]

Om delarna ”objektivt sett utgör ett enda odelbart ekonomiskt tillhandahållande” ska de betraktas som en och samma produkt. Detsamma gäller om en del av produkten är så överordnad de andra att resterande kringprodukter bara ses som komplement. Allt detta är emellertid ganska svårt för vår naturguide att veta. Gissningsvis köper de flesta hans tjänst för att de vill åt själva naturupplevelsen. Då låter det som att det skulle kunna röra sig om ”ett enda tillhandahållande”. Å andra sidan kan det mycket väl finnas personer som kunnat gå vandringen på egen hand men saknar utrustning och tyckte det var praktiskt att slippa tänka på att fixa mat. Kanske blir bedömningen en annan om vandringen görs lite kortare, guiden pratar och pekar lite mindre och det hela avslutas i en skogsstuga där det bjuds på en rejäl vilt-grillbuffé till middag. Eller så blir den inte det. I slutändan blir det ändå upp till Skatteverket att bedöma vad som är rätt eller fel. Myndigheten skriver själv i sin rättsliga vägledning att ”även om utgångspunkten enligt ovan angivna indikationer är att det är fråga om ett enda tillhandahållande eller flera olika tillhandahållanden kan Skatteverket frångå denna bedömning.”[27]

Om det visar sig att det rätta svaret hade varit att dela upp köpet i tre olika delar kommer säljaren att upptaxeras i efterhand, få skattetillägg och kan hamna i en domstolsprocess. Då måste hen också i fortsättningen hantera tre olika momssatser i sin bokföring. Dessutom måste då en ny fråga besvaras – hur stor del av priset kunden betalar som ska hänföras till själva guidningen, hyran av kängorna respektive maten. Där finns inte mer att falla tillbaka på än att uppdelningen ska ske efter skälig grund, vad det nu betyder.[28]

Samma typ av problem stöter många som säljer biljetter till badhus på, eftersom de tillhandahåller både motionssimning (sexprocentig idrottsmoms) och äventyrsbad (25-procentig normalmoms) för samma biljett. Enligt Skatteverkets rättsliga vägledning ska man då bland annat försöka fråga sig vad den genomsnittlige konsumenten egentligen efterfrågar och sedan beskatta alla biljetter med den procentsatsen.[29] Det krävs alltså en individuell bedömning för varje enskilt badhus.

Motsvarande situation uppstår när nöjesfält arrangerar konserter, eftersom biljetten ger tillträde till både spelningen och åkattraktionerna. På biljetten till en vanlig konsert är momsen nedsatt till 6 procent medan entrén till ett nöjesfält är belagd med 25 procent. Eftersom den genomsnittlige besökaren på ett nöjesfält är där för attraktionernas skull blir därför momsen på biljetten för den som vill se en spelning på Gröna Lund fyra gånger så hög som om spelningen ägt rum någon annanstans. Om biljetten kostar en hundring får Gröna Lund behålla 80 kronor, jämfört med en annan konsertarrangör som hade fått behålla 94 kronor.

Skansen som ligger tvärs över gatan är däremot en djurpark, vilka normalt har nedsatt moms till 6 procent. Gällande just Skansen är dessutom 40 procent av verksamheten undantagen från moms eftersom den utgörs av museiverksamhet som bedrivs i stiftelseform. På deras entrébiljetter är momsen därför bara 3,6 procent. Det gör att man i dagsläget betalar sju gånger så hög moms när man går och tittar på Lotta på Liseberg (som utspelar sig på ett nöjesfält med 25 procent moms) som när man går för att se Allsång på Skansen (som till 40 procent utspelar sig på ett museum och till 60 procent utspelar sig i en djurpark). En orättvisa som borde angå fler än göteborgarna.

Hur blev det så här?

När ”Århundradets skattereform” genomfördes 1991 efter en överenskommelse mellan Socialdemokraterna och Liberalerna var några av de viktigare bakomliggande motiven att göra skattesystemet rättvisare, enhetligare och mer lättöverskådligt.[30] En del av denna skattereform var att momsen kom att omfatta fler varor och tjänster än tidigare samt gjordes helt enhetlig. I den statliga utredningen, gjord av Kommittén för indirekta skatter (KIS), som föregick den enhetliga momsens införande gick bland annat att läsa:

Som tidigare nämnts är en generell mervärdesskatt från samhällsekonomisk synpunkt tämligen självklar. En vara eller tjänst bör tillhandahållas av den som gör det till minsta kostnad. Så kan ske endast om prisinformationen ger ett korrekt besked om produktens kostnad i förhållande till andra produkters. Felaktig prisinformation ger samhällsekonomiska förluster. Mervärdesskatten bör utformas så att dylika effekter minimeras.[31]

KIS redogjorde också för vilka skadliga effekter som uppkommer på samhällsekonomin om momsen inte är enhetlig. Bland annat utnyttjas samhällets resurser mindre effektivt, både konsumtionen och konkurrensen bland producenter snedvrids och den totala välfärden i landet minskar.[32] Dessutom kommer utrymmet för lobbying och påtryckningar från olika branscher om att just de ska få nedsatt moms att öka om det väl börjar göras avsteg.

Kommittén undersökte också om det fanns skäl att överväga sänkt moms på vissa typer av konsumtion, i synnerhet livsmedel, men kom fram till att det inte fanns sådana skäl. Att sänka momsen var inte ett tillräckligt träffsäkert sätt att bedriva fördelningspolitik.[33] Samma slutsats hade två tidigare utredningar (SOU 1977:91 och SOU 1983:54) kommit fram till några år tidigare.[34]

I den proposition som lades fram av Ingvar Carlsson (S) fastslogs att skatteplikten för moms borde vara generell, att avsteg bara skulle göras i undantagsfall och att dessa då skulle vara särskilt motiverade.[35] Detta ställningstagande avsåg undantag från momsplikt, det vill säga att vissa grupper av varor och tjänster är helt momsbefriade, men rimligtvis borde samma sak gälla i diskussionen kring eventuella sänkta skattesatser. Så agerade exempelvis KIS när de kom fram till att det inte var motiverat att göra ett undantag för livsmedel när momsen gjordes enhetlig.[36]

De principer som låg till grund för 1991 års skattereform säger sig även nutida politiker stå bakom. Alliansregeringen underströk i sin sista gemensamma budget vikten av generella och tydliga skatteregler där avsteg bara görs om särskilda skäl finns.[37] I statsbudgeten för 2018 skrev den nuvarande regeringen:

Skattereglerna ska vara generella och tydliga, utan komplicerade gränsdragningar, med breda skattebaser och skattesatser som är väl avvägda gentemot målen för den ekonomiska politiken. Detta bidrar till ett legitimt och rättvist skattesystem.[38]

De större utvärderingar och utredningar som gjorts sedan 1991 konstaterar i princip samma sak. I arbetet med statsbudgeten för 1998 gjordes en kort utvärdering av 1991 års skattereform där fördelarna med enhetlig moms ännu en gång lyftes. Det fastslogs vidare att de avsteg som då hunnit göras lett till komplikationer.[39] Mervärdesskattesatsutredningen, som tillsattes 2002, rekommenderade en återgång till enhetlig moms i både sitt delbetänkande och i slutbetänkandet efter att remissinstanserna fått säga sitt.[40]

Det verkar således som att det de 30 senaste åren funnits en relativt bred konsensus bland politiker, utredare och ekonomer om att en enhetlig moms är det mest rättvisa och det mest effektiva för ekonomin. Det har också uttalats att om avsteg ska göras så ska det finnas explicita skäl för det och avstegen ska motiveras väl. I verkligheten har det tyvärr ofta gjorts precis tvärtom.

Ett av de första avstegen som gjordes var momsen på inrikes persontransporter som redan 1992 sänktes till 18 procent och 1993 sänktes igen till 12 procent. Båda gångerna var skälen att främja turism och förbättra konkurrenskraften hos turistnäringen, men även småföretagande och att branschen hade stor regional spridning angavs som argument.[41] När skatten sänktes, igen, till dagens nivå på 6 procent var det i stället främst för att kompensera för att dieselskatten skulle höjas.[42]

2007 sänktes också momsen på skidliftar till 6 procent med motiveringen att de hade högre moms än andra transporter och idrottsanläggningar.[43] Symmetriargument användes här för att motivera ännu en sänkning.

När momsen på livsmedel 1996 sänktes till 12 procent var det främsta motivet att förbättra ekonomin för låginkomsttagare och barnfamiljer.[44] Att det skulle slå hårt mot dessa grupper om maten blev dyrare är det kanske vanligast återkommande argumentet som används mot enhetlig moms. Något resonemang om att det innebar ett avsteg från principen om enhetlig beskattning fördes i princip inte alls i propositionen. Det nämndes när matmomsen 1992 sänktes till 18 procent (bara ett år efter att momsen gjordes enhetlig!), men då motiverades å andra sidan inte varför momsen på livsmedel över huvud taget skulle sänkas.[45] Inte heller verkar någon utvärdering av huruvida sänkt moms på livsmedel verkligen var ett effektivt sätt att uppnå detta mål ha gjorts vid något av tillfällena.

2018 gjorde Riksrevisionen en ordentlig undersökning om hur effektivt sänkt moms på livsmedel egentligen var för att stärka ekonomin hos utsatta grupper. Det visade sig då att bara en knapp sjundedel av skattebortfallet för den nedsatta momsen på mat hamnade hos hushåll med låg ekonomisk standard.[46] Ett skäl är att dessa hushåll förvisso lägger en större andel av sin inkomst på livsmedel, men att höginkomsttagare spenderar betydligt fler kronor varje månad på mat. Träffsäkerheten i en generell sänkning av momsen på livsmedel för att förbättra ekonomin för hushåll med låg ekonomisk standard är alltså dålig jämfört med andra ekonomiska åtgärder som bara riktar sig mot denna grupp.[47]

2002 sänktes momsen på böcker till 6 procent. Det motiverades med att reformen skulle förbättra villkoren för litteraturen, stimulera tillgången av böcker och att intresset för läsning skulle öka.[48] I propositionen berördes inte att förslaget innebar ett avsteg från principen om enhetlig beskattning.

En statlig utvärdering av reformen visade emellertid att momssänkningen haft mycket liten effekt för att öka intresset.[49] Andelen som inte läste böcker alls förblev oförändrad, däremot kom de som redan köpte och läste böcker däremot att göra det i ökad utsträckning. I utvärderingen fastslogs att det inte finns något uppenbart samband alls mellan sänkt bokmoms och att fler börjar läsa böcker.[50] Trots det har den sänkta bokmomsen blivit kvar.

Resor, livsmedel och böcker har här fått tjäna som exempel men samma mönster kan ses i många av de andra momssänkningarna. Momsen har sänkts för att uppfylla alla möjliga sorters mål – i exemplen ovan har det handlat om alltifrån att stärka ekonomiskt svaga hushåll och främja turism till att få fler att läsa böcker eller skapa sysselsättning på glesbygden. Det är vanligt att momssänkningar genomförs utan att det utretts om just det är det mest effektiva sättet att nå målet – ett talande exempel är när momsen sänktes på att bland annat åka taxi, spårvagn, tåg, luftballong och bergbana för att kompensera för en höjning av skatten på ett specifikt fossilt bränsle. Sällan följs momssänkningarna upp med ordentliga utvärderingar för att se om de verkligen varit ändamålsenliga och den principiella diskussionen om att det innebär ett avsteg från en av vårt skattesystems mest grundläggande principer lyser ofta med sin frånvaro. Kritik gällande det ovanstående har också framförts av Riksrevisionen i en granskning av hur väl principerna från 1991 års skattereform efterlevts.[51]

Att momsen behandlats på detta sätt, i strid med hur man tycks ha varit överens om att den skulle behandlats, för med sig flera problem.

Det första problemet är att momssänkningarna träffar en bredare grupp konsumenter än vad som ursprungligen var tänkt. När momsen sänks för en sektor träffar det alltså ofta betydligt fler än den grupp som lagstiftaren velat gynna. Som visats ovan är det bara en liten del av momssänkningen på mat som kom ekonomiskt svaga hushåll till del. Momssänkningen på persontransporter träffade betydligt fler än bara dem som använde diesel.[52] Den sänkta bokmomsen gynnade främst dem som redan läste böcker regelbundet.

Det gör att styreffekten av att sänka momsen blir låg och kostnaden hög i förhållande till det uppsatta målet. Över lag har sänkt moms visat sig vara ett ineffektivt verktyg för att nå de mål som motiverat momssänkningen jämfört med om man i stället valt andra, mer riktade, åtgärder.[53] Om målet varit att öka läsningen hade det varit mer kostnadseffektivt att ge bort böcker till utvalda grupper. Om målet är att fler ska få uppleva opera och teater är det billigare att subventionera biljetter för vissa grupper än att sänka momsen på alla biljetter. Om målet är att hushåll med låg inkomst ska få bättre ekonomi är det bättre att höja bostadsbidrag och flerbarnstillägg än att sänka livsmedelsmomsen.

Det andra problemet är att systemet som helhet blir svårare att försvara ju fler avsteg som görs. De flesta verkar, egentligen, tycka att ett enhetligt och lättbegripligt skattesystem trots allt är det bästa.[54] Däremot finns det många enskilda aktörer som naturligtvis har mycket att vinna på att just deras bransch eller just deras produkt ska få sänkt moms. Man kan knappast klandra restaurangerna för att de drev frågan om att få sin moms halverad, för dansbandsbranschen är det naturligtvis rationellt att vilja ha sin skatt sänkt och det kommer att vara lika logiskt som väntat när Sveriges Camping- och Stugföretagares Riksorganisation protesterar mot förslaget om enhetlig moms eftersom det skulle innebära att de behöver höja sina priser med 18 procent. Just denna problematik illustrerades tydligt i slutbetänkandet från Mervärdesskattesatsutredningen:

Sammanfattningsvis kan remissutfallet beskrivas så att flertalet remissinstanser delar utredningens grundinställning att nuvarande system har brister genom att t.ex. innehålla besvärliga avgränsnings-/konkurrensfrågor. I de fall en remissinstans företräder en bransch där de nuvarande lägre skattesatserna tillämpas är det tydligt att omsorgen för den egna verksamheten är mest angelägen.[55]

Så länge vi har ett så urholkat system som dagens lär snöbollen rulla vidare. Varför ska inte vinterförvaringen av husvagnar ha 12 procent moms när det är 12 procent på att ställa upp den på sommaren? Varför ska nöjesfält inte få sänkt moms när djurparker har det? Varför ska inte dansbandsspelningar få sänkt moms när vanliga konserter har det? Och så vidare.

Det tredje problemet är att dessa dolda subventioner inte granskas på samma sätt som andra riktade stöd. Oavsett om syftet är att främja turism, få folk att läsa fler böcker eller att skapa jobb i restaurangbranschen så är nedsatt moms är en subvention. Effekten av att momsen på böcker i dag är sänkt till 6 procent blir precis densamma som om böcker haft normal moms men staten sagt ”Vi ger ett bidrag till alla som köper böcker som täcker en del av av bokens pris, för vi vill att fler ska läsa”. En bok som med ”vanlig” moms kostat 125 kronor kostar nu i stället 106 kronor, och staten går miste om 19 kronor per såld bok. Det är naturligtvis skillnad på att sänka skatten och att ge ett bidrag – men utfallet blir precis detsamma. En specifik bransch gynnas och staten har mindre pengar att spendera än den annars haft. Enligt samma logik innebär de olika momssatserna att vissa branscher överbeskattas. Momsen på dessa måste ju vara högre för att finansiera subventionerna till de gynnade branscherna. Mer om detta i nästa avsnitt.

Några ekonomiska aspekter

Utöver en snedvriden marknad, orättvisa konkurrensfördelar och ett skattesystem som framstår som mindre legitimt finns det en del ekonomiska aspekter att väga in.

Minskade kostnader för administration

I en tidigare rapport har vi beräknat att företagen och myndigheterna skulle spara över en miljard varje år genom minskad administration om momsen gjordes enhetlig eftersom regelsystemet då skulle vara enklare att sätta sig in i, mindre tid skulle behöva läggas på olika gränsdragningsproblem och företagens redovisning skulle gå snabbare.[56]

Samhällsekonomisk förlust

De totala samhällsekonomiska kostnaderna av att vi inte har enhetlig moms är större än bara de administrativa kostnaderna. Förutom ovan nämnda problem med märkliga gränsdragningar och orättvis konkurrens så gör de olika skattesatserna att vi inte konsumerar på det sätt som gett oss största möjliga nytta jämfört med om all konsumtion beskattats lika. Den förlorade konsumentnyttan jämfört med om all konsumtion beskattats lika har av Peter Birch Sørensen, professor i nationalekonomi vid Köpenhamns universitet, beräknats till över 11 miljarder kronor per år.[57]

11 miljarder i ökad konsumentnytta motsvarar effekten av att varje svensk fått drygt 1000 kronor om året till att spendera eller innebär att skatterna kunnat höjas med 11 miljarder utan att vi blivit mindre nöjda med vår konsumtion. Eftersom Sørensen inkluderar punktskatter och den konsumtion som i dag är helt momsbefriad i sina beräkningar skulle den samhällsekonomiska vinsten av att ”bara” införa enhetlig moms bli lägre än hans uppskattning. Det är trots det sannolikt att det rört sig om åtskilliga miljarder i ökad konsumentnytta om momsen gjordes enhetlig.

Offentligfinansiella effekter

Att en produkt eller bransch har nedsatt moms går att jämföra med en ren subvention. Det är förvisso sant att det på ett filosofiskt plan är skillnad mellan att staten ger pengar och på att staten struntar i att ta pengar – men så länge vi har en välfärdsstat och bestämt oss för att beskatta konsumtion är effekterna i allt väsentligt desamma. Konsumtion snedvrids, vissa branscher gynnas framför andra och statens reformutrymme blir mindre än vad det annars varit. Detta reformutrymme hade i sin tur kunnat användas för att sänka andra skatter.

Den differentierade momsen orsakar varje år 64 miljarder kronor i uteblivna skatteintäkter jämfört med om momsen varit enhetlig på 25 procent.[58] De största inkomstbortfallen är den nedsatta momsen på livsmedel, restaurang- och cateringtjänster samt inrikes persontransport.

Tabell 1. Minskade skatteintäkter till följd av nedsatt moms 2019.

|

Livsmedel |

32,2 miljarder |

|

Restaurang- och cateringtjänster |

12,5 miljarder |

|

Inrikes persontransport |

7,7 miljarder |

|

Kommersiell idrott |

2,9 miljarder |

|

Rumsuthyrning (hotell och vandrarhem) |

3 miljarder |

|

Tidningar och tidskrifter |

2,1 miljarder |

|

Övriga nedsättningar |

4,1 miljarder |

|

Summa |

64,4 miljarder |

Källa: Regeringens skrivelse 2019/20:98.

Den differentierade momsen innebär i praktiken att standardbeskattade branscher tvingas subventionera branscher med nedsatt skattesats med 46 miljarder kronor varje år (se tabell 2). Så mycket högre är deras skatt i dag jämfört med om skatten hade varit 21,3 procent, som är den intäktsneutrala enhetliga skattesatsen. Den största förloraren är byggbranschen, som i dag blir överbeskattad med 10 miljarder kronor. Kläder och el överbeskattas med drygt 2 miljarder kronor vardera. Eftersom majoriteten av konsumtionen har 25 procent moms är de flesta branscher överbeskattade på grund av de differentierade skattesatserna.

Den andra sidan av myntet är att branscherna med 6 eller 12 procent moms får 46 miljarder kronor i lägre skatt jämfört med om skattesatsen hade varit 21,3 procent. Det är att likställa med en subvention till dessa branscher. Den största nedsättningen gäller livsmedel och restauranger. Andra betydande nedsättningar är persontransporter, tidningar, böcker och rumsuthyrning.

En stor skillnad jämfört med om staten gett ett kontantbidrag varje gång någon köper en bok i stället för att sänka momsen är att det förra både syns i statsbudgeten och är tydligt för medborgarna. Fler hade då blivit medvetna om att det sker ett konstant sponsrande av bokläsande samt vad det egentligen kostar och det hade blivit en utgiftspost att ställa mot andra utgiftsposter i budgeten varje gång det måste göras prioriteringar.

Nu sker det i stället genom dolda subventioner som varken syns, utvärderas eller debatteras på i lika hög grad.[59] Om det varit tydligt för alla att staten de facto betalar ut matbidrag på 22 miljarder om året är det inte säkert att pengarna fortsatt skulle fördelas på detta sätt.[60]

Det utgör ett större ingrepp i ekonomin om staten tar in momsintäkterna med differentierade skattesatser än med en enhetlig skattesats. Man kan se det som att staten först lägger 21,3 procent moms på alla branscher, och tar in 461 miljarder i skatteintäkter. Därefter lägger staten ytterligare 46 miljarder i skatt på de 25-procentsbeskattade branscherna, som den använder för att subventionera de branscher som har 6 eller 12 procent moms. Detta innebär ytterligare ett lager av beskattning och subvention som inte redovisas i statsbudgeten. 46 miljarder motsvarar knappt 1 procent av BNP. Om man räknar in den dolda beskattning och subvention som sker genom momsen är Sveriges skattetryck alltså 45 procent snarare än 44 procent, som är den officiella siffran.

Tabell 2. Överbeskattning och subventioner till följd av differentierad moms (jämfört med om momsen varit 21,3 procent).

|

Överbeskattade produkter |

Straffbeskattning |

Subventionerade produkter |

Subvention |

|

Byggnader* |

9,9 |

Personbefordran |

6,9 |

|

Kläder |

2,4 |

Kommersiell idrott |

2,2 |

|

El |

2,2 |

Tidningar och tidskrifter |

1,7 |

|

Bensin m.m. |

1,6 |

Kultur |

1,1 |

|

Teletjänster |

1,9 |

Böcker och broschyrer |

1,0 |

|

Övriga fritidsartiklar och tjänster |

1,6 |

Upphovsrätter |

0,4 |

|

Bilar |

1,9 |

Förevisning av naturområden |

0,2 |

|

Möbler och inredningsartiklar |

1,4 |

Transport i skidliftar |

0,2 |

|

Fjärrvärme |

1,4 |

Entré till djurparker |

0,1 |

|

Livsmedel |

22,2 |

||

|

Restaurang- och cateringtjänster |

8,4 |

||

|

Rumsuthyrning |

1,8 |

||

|

Vissa reparationer |

0,2 |

||

|

Övrigt |

22,2 |

Försäljning av konstverk |

0,01 |

|

Summa |

46,4 |

Summa |

46,4 |

* Beräknat från SCB-statistik från 2016 och framskrivet med Konjunkturinstitutets prognos för bostadsinvesteringarna.

Tabellen visar hur mycket enskilda produkter överbeskattas respektive subventioneras jämfört med om momsen hade satts på en enhetlig, intäktsneutral nivå på 21,3 procent. Skattebasen antas vara oförändrad om skattesatsen justeras (priselasticiteten är 0). Moms som betalas av den offentliga sektorn ingår inte.

Miljarder kronor, 2019.

Källa: Regeringens skrivelse 2018/19:98, Finansdepartementet (2018) och egna beräkningar.

Att göra momsen enhetlig på 25 procent skulle innebära en ren skattehöjning på 64 miljarder. De ökade intäkterna måste i så fall användas för att sänka andra skatter för att inte höja det totala skattetrycket. Enklast vore att sänka den generella momssatsen, vilken då skulle landa på 21,3 procent.[61]

Alternativt skulle inkomstskatten kunna sänkas. 64 miljarder hade exempelvis räckt för att helt avskaffa den statliga inkomstskatten eller höja grundavdraget med drygt 25 000 kronor. Det sistnämnda hade gjort att alla som har inkomster från pension, a-kassa, sjukförsäkring eller arbete på över 27 000 om året hade fått 670 kronor mer i plånboken varje månad.

Slutsatser

Differentieringen av momsen skapar många absurda gränsdragningar. Skattejurister måste ta reda på hur roligt det är att åka luftballong för att veta om det är persontransport eller nöje, om en växt i en kruka är skördad eller inte och huruvida en dans är kultur, träning eller bara dans – bara för att ta några av de exempel som finns. Det här skapar inte bara större byråkrati och krångligare villkor, utan är också dyrt för hela samhället.

Vinnarna skulle bli många om enhetlig moms infördes. Företagen skulle få mer likvärdiga villkor, beskattningen av vår konsumtion skulle bli mer rättvis och näringslivets och myndigheternas kostnader för administration skulle minska. Det nya systemet skulle också kunna finansiera en generell sänkning av momsen, sänka skatten på arbete eller andra skattesänkningar som är mer angelägna.

Förlorarna skulle bli de branscher som i dag subventioneras i smyg och som skulle behöva anpassa sig till likformiga marknadsmässiga villkor. Om reformen genomförs som en del av en större skattereform, med stöd över blockgränserna, kommer det att vara lättare att hålla emot alla de särintressen som kommer att fortsätta argumentera för att få stöd och nedsättningar för just sina branscher. Annars är troligen, tyvärr, fler avsteg att vänta framöver.

Under denna mandatperiod ska en ny skattereform genomföras. En moms med så bred bas som möjligt och inga undantag är en stabil moms för ett skattesystem. Momsen är en skatt som försvårar fiffel, har få snedvridande effekter och har hög legitimitet. Genom en stark bas i momsen kan skatter på inkomster, kapital och mycket annat sättas lägre, och lägga grunden för enklare företagande och större tillväxt.

Noter

[1] Rowling (2001), s. 742.

[2] Prop 1968:100, s. 25.

[3] Prop 2019/20:1, s. 83.

[4] Lundberg (2019), s. 11.

[5] Prop 2001/02:45, s. 45.

[6] Stockholm kammarrätt, mål 2818–2819–1998.

[7] Skatteverkets rättsliga vägledning, personbefordran (2019).

[8] RÅ 2009, not 60.

[9] Skatteverkets rättsliga vägledning, personbefordran (2019).

[10] Ibid.

[11] HFD 1208–18.

[12] Skatteverkets ställningstagande 202 24382–19/111.

[13] Skatteverket (2012), s. 437.

[14] Motion 2016/17:349.

[15] Motion 2017/18:3676.

[16] Motion 2018/19:1267.

[17] Motion 2014/15:853.

[18] Börjesson (2018).

[19] HFD 2016, ref 5.

[20] Mål 1076–1078–16 och 2740–2741–16.

[21] Panas (2004).

[22] Syrén (2017).

[23] Mål 1076–1078–16 och 2740–2741–16, samma svaranden som fick en skattesmäll för sina dansfestivaler.

[24] Skatteverkets ställningstagande 131 283125–15/111.

[25] Skatteverkets rättsliga vägledning avseende personbefordran (2019).

[26] HFD 2012, ref 30.

[27] Skatteverkets ställningstagande 131 283125–15/111.

[28] 7 kap 7 § ML.

[29] Skatteverkets ställningstagande 131 28058415/111.

[30] SOU 1989:33 (del 1), s. 19f.

[31] SOU 1989:35, s. 143.

[32] SOU 1989:35, s. 143f.

[33] Ibid, s. 263.

[34] Ibid, s. 258.

[35] Prop 1989/90:111, s. 88.

[36] SOU 1989:35, s. 273f.

[37] Prop 2014/15:100, s. 105.

[38] Prop 2017/18:1.

[39] Prop 1997/98:1 bilaga 6, s. 12.

[40] SOU 2005:57, SOU 2006:90.

[41] SOU 2005:57 bilaga 2, s. 218.

[42] Prop 2000/01:1, s. 235.

[43] Prop 2006/07:1, s. 160.

[44] Prop 1994/95:150, s. 36.

[45] Prop 1991/92:50, s. 10.

[46] Riksrevisionen (2018), s. 43.

[47] Riksrevisionen (2018), s. 43.

[48] Prop 2001/02:45, s. 26.

[49] SOU 2005:12, s. 103.

[50] Ibid.

[51] Riksrevisionen (2010), s. 51.

[52] Det var ju den höjda skatten på diesel som momssänkningen på persontransporter skulle kompensera för.

[53] SOU 2005:57, s. 449f.

[54] Till exempel Kommittén för indirekta skatter, Mervärdesskatteutredningen, regeringen 1991, regeringen 2014 och regeringen 2018.

[55] SOU 2006:90, s. 49.

[56] Sjöberg (2020).

[57] Sørensen (2010), s. 167, uppräknat till 2019 års BNP.

[58] Regeringens skrivelse 2019/20:98, s. 24.

[59] Prop 1989/90:111, s. 87f.

[60] Regeringens skrivelse 2018/19:98, s. 32.

[61] Lundberg (2019), s. 35.

Referenser

Offentligt tryck

Motion 2014/15:853.

Motion 2016/17:349.

Motion 2017/18:3676.

Motion 2018/18:1267.

Proposition 1968:100. Kungl. Maj:ts proposition till riksdagen med förslag till förordning om mervärdesskatt, m.m.

Proposition 1989/90:111. Om reformerad mervärdesskatt m.m.

Proposition 1991/92:50. Om sänkning av mervärdesskatten på vissa varor och tjänster.

Proposition 2000/01:1. Budgetpropositionen för 2001.

Proposition 2001/02:45. Sänkt mervärdesskatt på böcker och tidskrifter, m.m.

Proposition 2006/07:1. Budgetpropositionen för 2007.

Proposition 2014/15:100. 2015 års ekonomiska vårproposition.

Proposition 2017/18:1. Budgetpropositionen för 2018.

Proposition 2018/19:1. Budgetpropositionen för 2019.

Regeringens skrivelse 2018/19:98. Redovisning av skatteutgifter 2019.

Riksrevisionen (2019). Enhetlig beskattning? (RiR 2010:11).

Riksrevisionen (2018). Nedsatt moms på livsmedel – priseffekt, fördelningsprofil och kostnadseffektivitet (RiR 2018:25).

Skatteverket (2006). Krånglig moms – en företagsbroms?, rapport 2006:3.

Skatteverket (2012). Handledning för mervärdesskatt (SKV 553).

Skatteverket (2019). Ett eller flera tillhandahållanden. [https://www4.skatteverket.se/rattsligvagledning/edition/2019.6/339643.html]

Skatteverkets rättsliga vägledning avseende personbefordran (2019). [https://www4.skatteverket.se/rattsligvagledning/339625.html]

Skatteverkets ställningstagande 131 283125-15/111. Ett eller flera tillhandahållanden, mervärdesskatt. [https://www4.skatteverket.se/rattsligvagledning/338934.html?date=2015-05-18]

Skatteverkets ställningstagande 202 24382-19/111. Skattesats för ätfärdiga växter i kruka, mervärdesskatt. [https://www4.skatteverket.se/rattsligvagledning/375648.html]

Skatteverkets ställningstagande 131 280584-15/111. Inträde till anläggning eller evenemang, mervärdesskatt. [https://www4.skatteverket.se/rattsligvagledning/338933.html]

SOU 1977:91. Översyn av skattesystemet: Slutbetänkande.

SOU 1983:54. Skall matmomsen slopas?

SOU 1989:33. Reformerad inkomstbeskattning.

SOU 1989:35. Reformerad mervärdesbeskattning.

SOU 2005:12. Det ska vara billigt att köpa böcker och tidskrifter – slutrapport.

SOU 2005:57. Enhetlig eller differentierad mervärdesskatt?

SOU 2006:90. På väg mot enhetlig mervärdesskattesats.

Litteratur

Börjesson, S (2018). ”Jimmie Åkesson: ’Vi borde driva frågan om att sänka dansbandsmomsen hårdare’. Café. [https://www.cafe.se/jimmie-akesson-vi-borde-driva-fragan-om-att-sanka-dansbandsmomsen-hardare/]

Lundberg, J (2019). En bred och enhetlig moms: Mer rättvisa och mindre krångel. Timbro.

Panas, D (2004). ”Skattesmäll för turnén”. Aftonbladet. [https://www.aftonbladet.se/nojesbladet/musik/a/KvnxE4/skattesmall-for-turnen]

Rowling, J. K (2001). Harry Potter och den flammande bägaren (2 uppl). Rabén Sjögren.

Rättvis skatteprocess (2018). Ersättning i skattemål – hur tillämpas reglerna i praktiken? [http://www.rattvisskatteprocess.se/ersattning/]

Sjöberg, M (2020). En miljard för differentierad moms. Timbro briefing paper #26.

Syrén, M (2017). ”Stora ilskan mot Abba-Bennys kryphål”. Expressen. [https://www.expressen.se/noje/stora-ilskan-mot-abba-bennys-kryphal/]

Sørensen, P B (2010). Swedish Tax Policy: Recent Trends and Future Challenges, ESO 2010:4.

Rättspraxis

Mål 2818-2819-1998, Stockholm kammarrätt.

RÅ 2009, not 60.

HFS 2012, ref 30.

HFD 2014, ref 5.

HFD 1208-18.

Mål 1076-1078-16 och 2740-2741-16, Sundsvall kammarrätt.