Kommunernas incitament för skattehöjningar

Det finns tre systemfel som gör att staten subventionerar kommunala skattehöjningar. Det gör att kommunalskatterna riskerar att bli högre än de annars hade varit, menar vår chefsekonom Jacob Lundberg i denna rapport.

Sammanfattning

- Sverige har högst kommunala skatteintäkter som andel av BNP i hela OECD och ligger långt över jämförbara länder. Kommunalskatterna har också ökat gradvis under 150 år.

- Tre system gör det mer lönsamt att finansiera konsumtion över kommunalskatten i stället för att ha låg kommunalskatt och låta medborgarna styra sin konsumtion själva:

- Kommunal skattefinansierad konsumtion är undantagen från moms. Kommunen och dess invånare slipper alltså moms om konsumtionen finansieras via kommunen i stället för på den privata marknaden.

- Jobbskatteavdraget är en statlig skattereduktion som är direkt proportionell mot kommunalskatten. För varje krona som kommunalskatten höjs får kommuninvånarna 15 öre i ökat jobbskatteavdrag, vilket gör att staten subventionerar kommunala skattehöjningar.

- Det kommunala utjämningssystemet kompenserar kommunerna till 95 procent för de negativa effekter en skattehöjning har på sysselsättning och arbetsinkomster och därmed skatteintäkter. Detta gör att kommunen inte har incitament att ta hänsyn till sådana negativa dynamiska effekter.

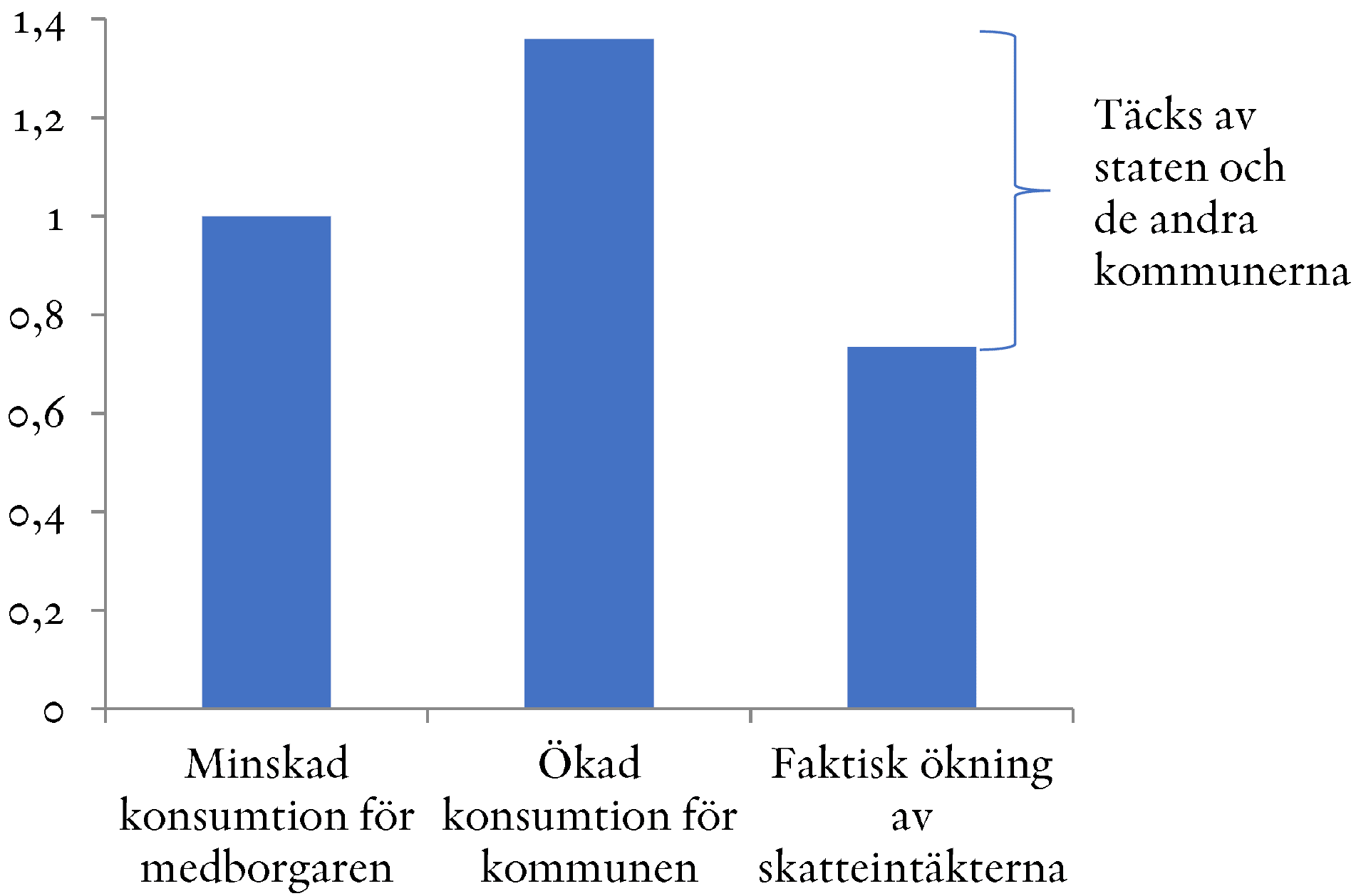

- I rapporten beräknas att varje krona i konsumtion som förflyttas från medborgarna till kommunen subventioneras av staten med 36 öre genom det kommunala momsundantaget och jobbskatteavdraget. Samtidigt minskar skatteintäkterna med 26 öre på grund av att en skattehöjning gör det mindre lönsamt att arbeta, vilket inverkar negativt på taxerade inkomster och därmed skatteintäkterna. I princip hela denna börda kommer dock att bäras av staten och de andra kommunerna på grund av utjämningssystemet. Totalt kostar därmed varje krona som förflyttas från kommuninvånarnas plånböcker till kommunkassan 62 öre för staten och de andra kommunerna.

- Rapporten föreslår tre reformer för att åtgärda incitamenten för en större kommunal sektor:

- Belägg kommunal skattefinansierad konsumtion med moms.

- Gör jobbskatteavdraget oberoende av kommunalskatten.

- Utjämna efter kommunernas förutsättningar i stället för utfall.

Inledning

Frågan om storleken på den offentliga sektorns åtagande är en av de mest centrala inom politiken och samhällsvetenskapen. Ska det offentliga ta ut höga skatter och förse medborgarna med ett stort utbud av offentliga tjänster, eller ska skatterna vara låga så att medborgarna själva får köpa de tjänster de behöver? Svaret varierar mellan individer och samhällen. För att ta hänsyn till detta har Sverige en långtgående kommunal självstyrelse, med egen beskattningsrätt. Tanken är att kommunmedborgarna ska få bestämma vilken servicenivå de kräver av kommunen, och själva betala för det genom kommunalskatten. Genom att kommuninvånarna betalar den faktiska kostnaden för kommunens utgifter främjas effektiv användning av skattepengar och kommunen utför bara sådant som den kan göra bättre än den privata sektorn.

Problemet är att det finns systemfel i Sverige som gör att kommunerna inte behöver betala hela kostnaden för sin verksamhet. Denna rapport pekar på tre faktorer som gör att svenska kommuner har stora incitament att bedriva verksamhet som skattefinansierad kommunal verksamhet i stället för att ha låg skatt och låta medborgarna spendera sina pengar själva. Den första faktorn är kommunernas undantag från moms, som gör det billigare att finansiera konsumtion över skattsedeln än på den privata marknaden.[1] Den andra faktorn är jobbskatteavdraget, en statlig skattereduktion som är direkt proportionell mot kommunalskatten. Kommuninvånare som drabbas av höjd kommunalskatt kompenseras därmed i viss mån för denna genom höjt statligt jobbskatteavdrag. Den tredje faktorn är inkomstutjämningen inom det kommunala utjämningssystemet, som genom marginaleffekter på 95 procent i princip helt skyddar en kommun från de negativa effekter en skattehöjning har på sysselsättning och arbetsinkomster i kommunen.

I denna rapport beräknas att varje krona som förflyttas från kommunmedborgarnas privata konsumtion till kommunal konsumtion subventioneras med 36 öre av staten genom kommunernas momsundantag och jobbskatteavdraget. Samtidigt leder höjd skatt till beteendeförändringar hos skattebetalarna, vilket medför krympande skattebaser för kommunalskatt, arbetsgivaravgifter och moms. Enligt en rimlig bedömning raderar sådana negativa dynamiska effekter ut 26 öre av varje krona i skattehöjning. Detta kommer dock i princip uteslutande att drabba staten och de andra kommunerna. Den kommun som beslutade om skattehöjningen kompenseras för de negativa effekterna till 95 procent genom utjämningssystemet. Sammanlagt innebär alltså varje krona som skiftas från privat till kommunal konsumtion en kostnad för staten och de andra kommunerna med 62 öre. Detta innebär att det är helt rationellt för kommunpolitiker att prioritera stor kommunal verksamhet framför låg skatt, även om pengarna kanske hade kommit till bättre nytta i kommuninvånarnas egna plånböcker.

Den sammantagna effekten av dessa system har inte uppmärksammats i debatten tidigare. Såvitt författaren vet är det också i denna rapport som incitamenten för kommunala skattehöjningar för första gången siffersätts.

Genom ett antal inte alltför genomgripande reformer kan dessa brister åtgärdas. Kommunernas momsgynnade ställning skulle kunna avskaffas genom att anslagen till kommunala verksamheter beläggs med moms. Alternativt skulle själva kommunalskatten kunna momsbeläggas. Dessa reformförslag är inspirerade av Nya Zeeland, som av experter anses ha ett mycket bra momssystem som täcker i princip all konsumtion, både privat och offentlig. De lokala fastighetsskatter som är den huvudsakliga intäktskällan för nyzeeländska kommuner är momsbelagda.

Det är inte särskilt svårt rent tekniskt att ändra jobbskatteavdragets utformning så att det inte baseras på skattesatsen i den aktuella kommunen. Så fungerar redan i dag jobbskatteavdraget för personer som är äldre än 65 år.

Slutligen skulle utjämningssystemet kunna baseras på kommunernas förutsättningar, som antalet högskoleutbildade och ålderssammansättningen, i stället för som i dag på utfallet i form av kommuninvånarnas genomsnittsinkomst. Med ett sådant system skulle en hög grad av utjämning kunna bibehållas samtidigt som ökade inkomster lokalt skulle ge fullt genomslag på kommunala skatteintäkter.

Bakgrund

Sverige har länge haft en stor offentlig sektor i förhållande till andra länder. Detta gäller särskilt den kommunala sektorn (primärkommunerna och landstingen), som svarar för en majoritet av den offentliga sysselsättningen och som har stora intäkter från kommunalskatterna förutom betydande statsbidrag. Även om Sverige numera bara har det sjätte högsta skattetrycket i OECD är de kommunala skatteintäkterna störst som andel av BNP av alla länder; se tabell 1. Endast Kanada, där provinserna är viktiga, kan konkurrera med Sverige om topplatsen. Sverige har nästan dubbelt så höga lokala och regionala skatteintäkter som OECD-snittet och ligger betydligt högre än de andra nordiska länderna.

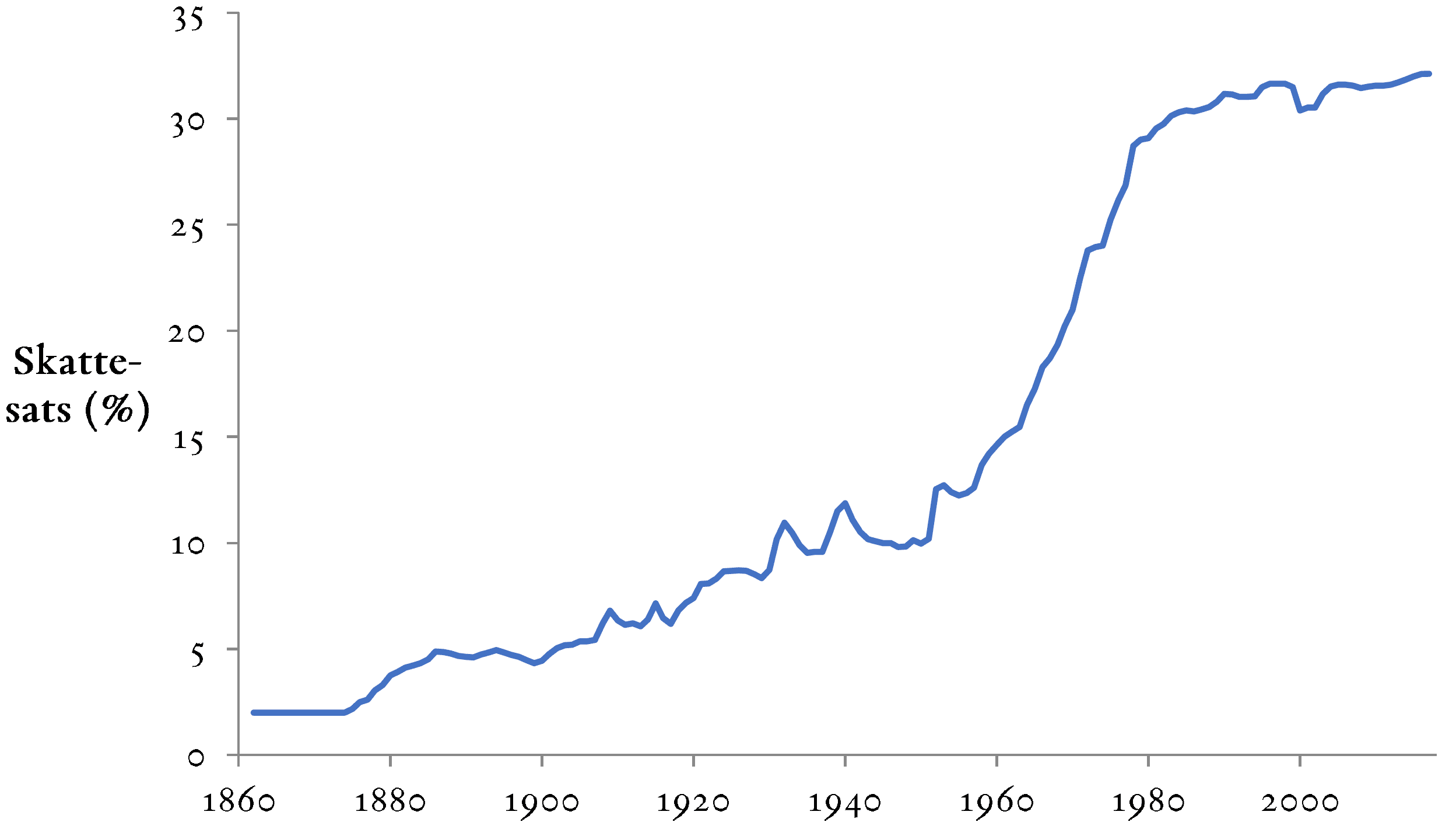

Kommunalskatterna har också ökat över tid. Figur 1 visar en närmast kontinuerlig uppgång under 150 år. Ökningen var som kraftigast under perioden 1950–1980 men även sedan dess har skattesatserna långsamt krupit uppåt. SKL (2017) beräknar att kommunalskatterna kommer att höjas med 2,3 procentenheter från i dag till 2021 under vissa förutsättningar.

Vad beror detta på? Är detta en naturlig utveckling som reflekterar ett mer ambitiöst kommunalt åtagande eller handlar det om verksamhet som kunde bedrivits bättre privat? Hur mycket handlar om rent slöseri, som dokumenterats av Borgs (2013)?

Denna rapport besvarar inte alla dessa frågor, men visar på flera systemfel som leder till att kommunalskatterna sannolikt är högre än de hade varit om kommunerna hade fått ta det fulla ansvaret för sin skattepolitik.

Tabell 1. Lokala och regionala skatteintäkter som andel av BNP

1. Sverige 15,8 %

2. Kanada 15,7 %

3. Danmark 12,5 %

4. Tyskland 11,4 %

5. Schweiz 11,0 %

6. Finland 10,5 %

7. Island 9,3 %

8. USA 8,7 %

9. Spanien 8,1 %

10. Japan 7,8 %

OECD-snitt 8,9 %

De tio högsta av totalt 35 länder visas. Källa: OECD.

Figur 1. Genomsnittlig kommunalskatt över tid.

Ett inledande exempel

Vi tänker oss en kommun som vill höja servicenivån i de kommunala biblioteken. Kommunen höjer skatten med 10 öre per hundralapp, vilket ger ökade intäkter med 10 miljoner kronor. Detta använder man till att anställa 20 bibliotekarier till en kostnad av 10 miljoner kronor. Kommunal skattefinansierad verksamhet är undantagen från moms, vilket innebär att det mervärde som bibliotekarierna skapar, som kommuninvånarna kan ha glädje av, inte är momspliktigt. Om kommuninvånarna hade fått behålla de 10 miljonerna i fickan och använt dem till privat konsumtion hade de behövt betala moms också. Den genomsnittliga momssatsen är ungefär 15 procent. Det innebär att konsumtion som på den privata marknaden hade kostat 11,5 miljoner för kommunen bara kostar 10 miljoner. Detta är en implicit statlig subvention av kommunal konsumtion.

Dessutom innebär höjd kommunalskatt att kommuninvånarna får ett större jobbskatteavdrag. Jobbskatteavdraget är en statlig skattereduktion som inte påverkar kommunernas ekonomi, men jobbskatteavdragets storlek för en löntagare beror på kommunalskattesatsen i hemkommunen. En skattehöjning med 10 miljoner kommer i snitt att leda till att kommunmedborgarnas jobbskatteavdrag ökar med 1,5 miljoner. Invånarnas disponibla inkomster minskar därför med bara 8,5 miljoner på grund av skattehöjningen.

Sammanfattningsvis innebär kommunens skattefinansierade bibliotekssatsning att kommuninvånarna får tjänster som på den privata marknaden hade kostat dem 11,5 miljoner för endast 8,5 miljoner. 11,5 / 8,5 ≈ 1,36. Varje krona i minskad privat konsumtion förvandlas alltså till 1 krona och 36 öre i ökad kommunal konsumtion.

Det slutar inte här. Höjd kommunalskatt försämrar incitamenten att arbeta. Detta kan förväntas leda till lägre arbetsinkomster, vilket minskar intäkterna från kommunalskatt, arbetsgivaravgifter och moms. En rimlig bedömning är att dessa beteendeförändringar raderar ut 26 procent av den initiala intäktsökningen för den offentliga sektorn. Den del av detta som handlar om lägre skatteintäkter från arbetsgivaravgifter och moms belastar statsbudgeten och drabbar alltså inte den kommun som beslutat om skattehöjningen. Den del som handlar om lägre kommunalskatteintäkter kommer dessutom endast i mycket begränsad utsträckning att påverka kommunen som höjt skatten. Detta beror på att det kommunala utjämningssystemet till 95 procent kompenserar kommunen för ett intäktsbortfall till följd av lägre beskattningsbara inkomster i kommunen. Samtidigt som varje krona i ökad kommunal skattefinansierad konsumtion subventioneras med 36 öre av staten finns det alltså i princip ingen anledning för den enskilda kommunen att ta hänsyn till de negativa effekter på viljan att arbeta som högre kommunalskatt medför.

Allt detta bidrar till ineffektivt höga kommunalskatter. Invånarna kanske inte sätter så stort värde på ökad servicenivå i biblioteken. Men på grund av de statliga subventionerna kan det vara rationellt för en kommun att bedriva verksamhet som har låg nytta och som inte hade bedrivits om kommunens skattebetalare hade behövt stå för hela den faktiska kostnaden.

Det kommunala momsundantaget

Privat konsumtion är normalt momsbelagd. Skattefinansierad konsumtion är dock, i enlighet med EU:s regelverk, undantagen från moms i Sverige. Skattefinansierade tjänster som produceras av kommunens anställda blir över huvud taget inte föremål för moms, och när kommunen köper in varor eller tjänster från den privata sektorn får den kompensation för momsen från staten. Detta innebär att det är relativt sett billigare att finansiera konsumtion genom kommunalskatten än på den privata marknaden. Ju högre kommunalskatter och ju större kommunala utgifter, desto mindre moms behöver kommunen och dess invånare betala in till staten.

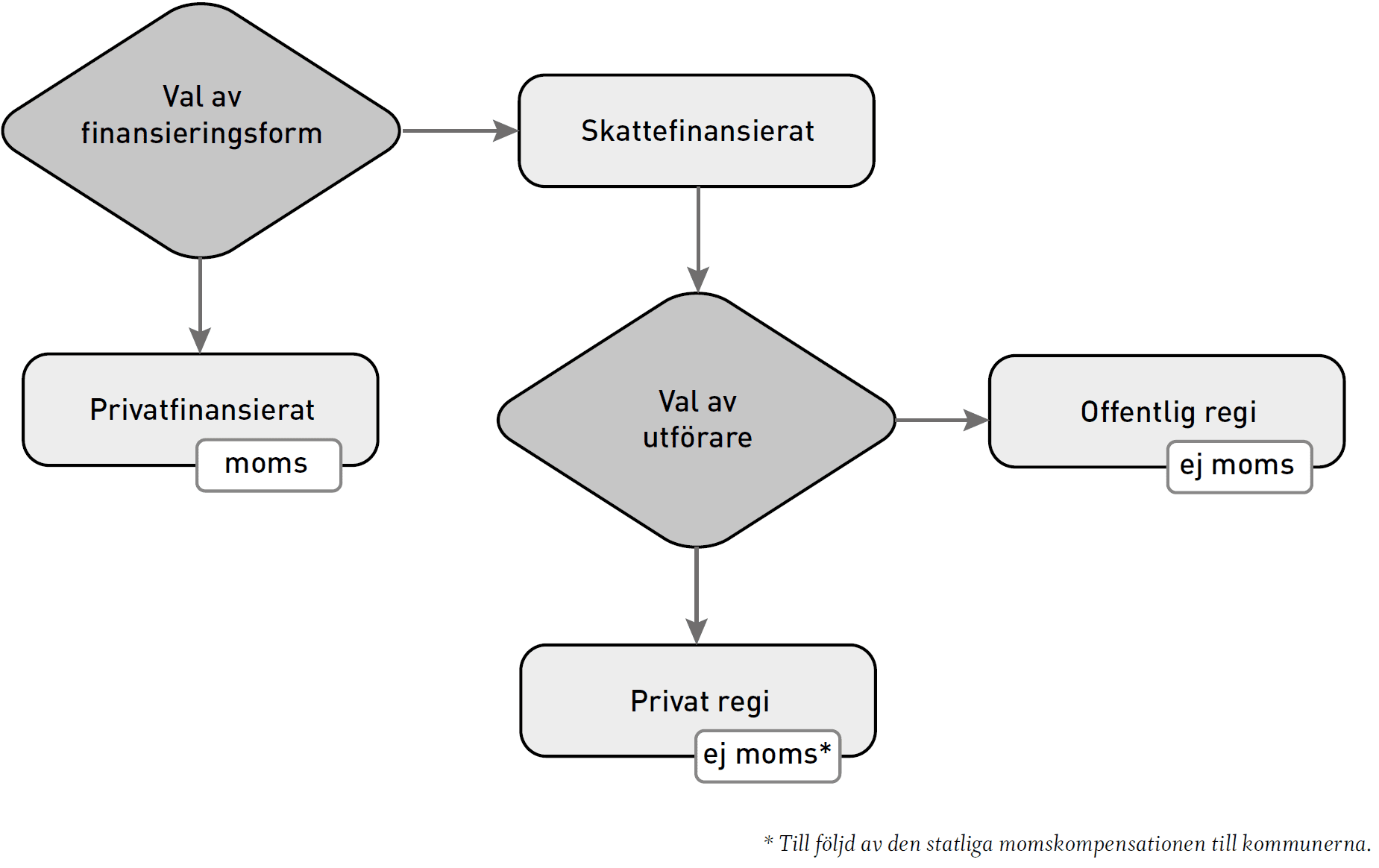

Figur 2. Hur kommunpolitikernas beslutsfattande påverkas av momsen.

Momsen är ett juridiskt snårigt område, och problemet med att det kommunala momsundantaget gynnar höga kommunalskatter har därför diskuterats i en särskild rapport, Kommunernas momsundantag (Lundberg, 2017a). Därifrån är också figur 2 hämtad, som visar hur kommunpolitikernas beslutsfattande påverkas av momsen. Beslutet att bedriva verksamhet i privat eller offentlig regi påverkas inte av momsen, eftersom det finns ett särskilt system med statlig momskompensation. Beslutet om huruvida en viss tjänst över huvud taget ska finansieras med skattemedel påverkas dock av momsen. Om kommunen väljer att finansiera en verksamhet med skattemedel slipper man momsen, men om man väljer att ha lägre skatt och låta kommunmedborgarna spendera pengarna på den privata marknaden tillkommer moms.

Jobbskatteavdraget

Den andra faktorn som gör det förmånligt att ha hög kommunalskatt för den enskilda kommunen och dess medborgare är jobbskatteavdraget. Jobbskatteavdraget är en statligt finansierad skattereduktion som infördes 2007. Det uppgår i år till 109 miljarder kronor. Nästan alla som arbetar får sänkt skatt genom jobbskatteavdraget. Avdraget (som egentligen alltså inte är ett avdrag utan en skattereduktion, eftersom det minskar skatten och inte den taxerade inkomsten) beror på arbetsinkomsten enligt en komplex formel som framgår av tabell 3.

Det viktiga att notera från tabell 3 är att jobbskatteavdraget är direkt proportionellt mot kommunalskatten.[2] Jobbskatteavdraget är som högst (för en person i det näst sista inkomstintervallet, alltså de som tjänar mellan 30 000 och 50 000 kronor i månaden) 83 418 kronor[3] multiplicerat med personens kommunalskattesats. En medelinkomsttagare i Dorotea (med 35,15 procents kommunalskatt) får alltså en skattereduktion med 29 321 kronor per år, eller 2 443 kronor i månaden. Samma person hade i Vellinge (29,19 procents kommunalskatt) bara fått 2 029 kronor i månaden i jobbskatteavdrag, alltså 5 000 kronor mindre per år.

Jobbskatteavdragets utformning, med koppling till både grundavdraget och kommunalskatten, har vissa fördelar. För en person med endast arbetsinkomst jämnar jobbskatteavdraget ut de variationer i grundavdraget (den så kallade LO-puckeln) som annars hade påverkat marginalskatterna. Detta ger marginalskatteskalan en något enklare utformning med färre steg (se diagram 1 i Lundberg, 2016). Samtidigt gör det avdraget svårt att förstå och beräkna.

Det största problemet med hur jobbskatteavdraget är konstruerat är dock att det är direkt proportionellt mot kommunalskatten. Eftersom avdraget finansieras genom statsbudgeten och inte påverkar kommunernas ekonomi innebär detta att kommunmedborgarna delvis kompenseras av staten för en kommunalskattehöjning. Kommunalskatterna inbringar i år 706 miljarder till kommunerna och jobbskatteavdraget uppgår till 109 miljarder, alltså en sjundedel av kommunalskatteintäkterna. Om en kommun höjer skatten med 7 miljoner kommer kommunmedborgarnas jobbskatteavdrag i snitt att öka med en miljon, så att deras sammanlagda inkomst bara minskar med 6 miljoner. En sjundedel (15 procent) av skattehöjningen finansieras av staten.

Jobbskatteavdraget behöver inte vara utformat på det här sättet. Faktum är att personer som är äldre än 65 år har ett högre och enklare jobbskatteavdrag som saknar koppling till kommunalskatten. Det är som mest 2 500 kronor i månaden. Om jobbskatteavdraget utformades på samma sätt även för personer som är 65 år eller yngre skulle den statliga subventionen av kommunalskattehöjningar genom jobbskatteavdraget upphöra.

Tabell 3. Jobbskatteavdragets utformning

| Arbetsinkomst per år | Skattereduktion |

| –0,91 PBB | (AI – GA) × KI |

| 0,91 PBB–2,94 PBB | (0,91 PBB + 0,332 × (AI – 0,91 PBB) – GA) × KI |

| 2,94 PBB–8,08 PBB | (1,584 PBB + 0,111 × (AI – 2,94 PBB) – GA) × KI |

| 8,08 PBB–13,54 PBB | (2,155 PBB – GA) × KI |

| 13,54 PBB– | max{0, (2,155 PBB – GA) × KI – 0,03 × (AI – 13,54 PBB)} |

PBB: prisbasbelopp (i år 44 800 kr), AI: arbetsinkomst, GA: grundavdrag, KI: kommunal skattesats.

Gäller för personer upp till 65 år. Grundavdraget varierar med inkomsten men är 0,293 PBB för årsinkomster som överstiger 7,88 PBB. Källa: 67 kap. 7 § inkomstskattelagen.

Det kommunala utjämningssystemet

Det kommunala utjämningssystemet omfattar ungefär 100 miljarder kronor och består av flera olika delar. Det beskrivs i detalj av Karreskog & Kupersmidt (2016). Den viktigaste komponenten, som också är den som är relevant för denna rapport, är inkomstutjämningen. Dess syfte är att i princip helt utjämna de skillnader i kommunalskatteintäkter mellan kommunerna som beror på invånarnas snittinkomst.

Kommunens skatteintäkter är kommunalskattesatsen multiplicerad med kommunens skattebas, som är invånarnas sammanlagda beskattningsbara förvärvsinkomst. Den genomsnittliga skattebasen för riket är 220 000 kronor per person enligt Sveriges Kommuner och Landstings prognos för 2017. Alla kommuner som har en genomsnittlig beskattningsbar inkomst lägre än 115 procent av rikssnittet (250 000 kronor per person) får pengar från inkomstutjämningen. De som är rikare än 115 procent av rikssnittet betalar in till systemet. Bara ett tiotal kommuner ligger över denna gräns. Det faktum att gränsen för när man börjar betala är 115 procent av snittet i stället för 100 procent gör att systemet går med underskott, som täcks av staten.

Den kommun som är mottagare från inkomstutjämningen får ersättning för 95 procent av differensen mellan den egna skattebasen och hur stor skattebasen hade varit om kommunen hade haft en snittinkomst lika stor som 115 procent av snittinkomsten i riket. Den kommun som är betalare måste i stället betala in 85 procent av avståndet ner till 115 procent av rikssnittet. Ersättningen baseras på den genomsnittliga kommunalskatten i riket. Om snittinkomsten i en kommun med 50 000 invånare är 150 000 kronor, får den aktuella kommunen och landstinget alltså ett utjämningsbidrag på 32 % × 95 % × (250 000 – 150 000) × 50 000 = 1,52 miljarder kronor, eftersom den sammanlagda kommun- och landstingsskatten är 32 procent i snitt.

Inkomstutjämningen medför mycket höga marginaleffekter för kommunerna. Om snittinkomsten i en kommun stiger med 30 000 kronor kommer kommunalskatteintäkterna att öka med cirka 10 000 kronor. 95 procent av detta – 9 500 kronor – försvinner dock in i utjämningssystemet. Den aktuella kommunen och landstinget får bara behålla 500 kronor.

Den närmast totala utjämningen av skattebaser innebär att kommunerna har små incitament att ta hänsyn till de negativa effekterna på skattebasen av en skattehöjning. När skatten höjs blir det mindre lönsamt att arbeta och mer lönsamt att exempelvis skatteplanera. Nationalekonomisk forskning visar att detta leder till lägre beskattningsbar inkomst (se avsnittet om dynamiska effekter nedan). Men på grund av utjämningssystemet är detta något som den enskilda kommunen inte har några incitament att ta hänsyn till, eftersom 95 procent av de negativa effekterna kommer att bäras av de andra kommunerna. Detta är en tredje faktor som bidrar till högre kommunalskatter.

Dynamiska effekter vid höjd kommunalskatt

Höjd kommunalskatt kan förväntas orsaka beteendeförändringar hos skattebetalarna, till exempel lägre arbetstid, som leder till lägre taxerad inkomst och därmed påverkar skatteintäkterna negativt; se en längre diskussion i Lundberg (2016). Detta kallas även dynamiska effekter. Lundberg (2017b) konstruerar en mikrosimuleringsmodell – the Swedish Labour Income Microsimulation Model, Slimm – som kan förutsäga dynamiska effekter av skatteförändringar. Modellen inkluderar beteendeförändringar avseende både förändrad taxerad inkomst och arbetskraftsdeltagande (intensiva och extensiva marginalen). Storleken på beteendeförändringarna (elasticiteterna) är hämtade från den svenska empiriska forskningen.

I huvudscenariot i Lundberg (2017b) beräknas att 43 procent av intäkterna från en kommunalskattehöjning försvinner på grund av beteendeförändringar hos skattebetalarna. Denna siffra avser effekten på hela den offentliga sektorns skatteintäkter – lägre intäkter från arbetsgivaravgifter, moms etc. – inte bara på kommunalskatteintäkterna.

Lundberg (2017b) beaktar dock bara effekterna av höjd skatt på arbetsinkomst. I den här rapporten analyseras en höjning av kommunalskatten på all förvärvsinkomst, inklusive pensioner, sjukpenning, a-kassa och liknande. Det är tänkbart att skatteintäkter från sådana inkomster också skulle påverkas av en skattehöjning genom exempelvis ökad utvandring, men för försiktighetens skull antas att icke-arbetsinkomster inte skulle förändras vid höjd skatt. I appendix beräknas därför att 26 procent av ökade intäkter från en kommunalskattehöjning skulle bortfalla till följd av dynamiska effekter.

Effekter av en skattehöjning

Det går att siffersätta de olika effekter som diskuterats ovan. För varje krona som kommunalskatten höjs får kommunmedborgarna 15 öre i ökat jobbskatteavdrag av staten. Samtidigt hade kommuninvånarna behövt betala moms med i snitt 15 procent (genomsnittlig momssats från Lundberg, 2017b) om de konsumerat upp pengarna själva. Om utgiften finansieras genom kommunen i stället slipper man denna kostnad. Dessa båda effekter medför sammanlagt att för varje krona (exklusive moms) som kommuninvånarna minskar sin konsumtion med till följd av en skattehöjning kan kommunen öka sin konsumtion med en krona och 36 öre. De 36 örena är en statlig konsumtion av höjd kommunalskatt. Hur denna siffra räknats fram exakt framgår i appendix.

Figur 3. Effekter av en skattehöjning så att medborgarens konsumtion minskar med en krona.

Sammanfattningsvis kommer varje krona som förflyttas från medborgarnas fickor till kommunens att subventioneras av staten med 36 öre. Samtidigt kommer försämrade incitament att arbeta att leda till minskade skatteintäkter med 26 öre, av vilket över 95 procent kommer att drabba staten och de andra kommunerna. Totalt innebär detta en kostnad för staten och de andra kommunerna med 62 öre för varje krona av privat konsumtion som skiftas till kommunal konsumtion. Detta illustreras i figur 3. Se appendix för en formell beräkning.Skattehöjningen kommer också att få negativa effekter på sysselsättning och arbetsinkomster, vilket medför att den faktiska intäktsökningen för den offentliga sektorn blir lägre än den annars hade varit. Som nämnts i föregående avsnitt beräknas 26 öre av varje krona i skattehöjning försvinna till följd av dynamiska effekter. En del av detta beror på negativa effekter på skattebaser för statliga skatter som arbetsgivaravgift och moms. En del beror också på krympande kommunalskattebas, men utjämningssystemet gör att 95 procent av denna börda bärs av de andra kommunerna. I princip ingenting av de negativa dynamiska effekterna av höjd kommunalskatt kommer alltså att drabba den kommun som beslutat om skattehöjningen.

Reformförslag och internationell jämförelse

Momsbelägg kommunerna

Lundberg (2017a) konstaterar att Nya Zeeland generellt ses som ett föredöme bland akademiska skattejurister som studerat moms i offentlig sektor. I Nya Zeeland är i princip all konsumtion momsbelagd, både privat och offentlig. Denna likabehandling minskar risken för gränsdragningsproblem och ligger närmare den principiella grunden för moms – att momsen ska vara en heltäckande skatt på konsumtion. Det finns alltså inte, som i EU, ett undantag för den offentliga sektorn. De nyzeeländska kommunerna får större delen av sina intäkter från lokala fastighetsskatter, som är momsbelagda. För dessa kommuner finns alltså inte incitamentet att öka det kommunala åtagandet av momsskäl.

Med inspiration från Nya Zeeland kan man tänka sig två metoder för att avskaffa kommunernas momsgynnade ställning. Den första är att momsbelägga anslagen från kommunkassan till exempelvis kulturförvaltningen. Kulturförvaltningen anses då leverera en tjänst till kommunen som den fakturerar för, och ska lägga moms på fakturan. Så fungerar det i dag för nyzeeländska centrala myndigheter. Anslaget från statskassan till försvaret är till exempel momsbelagt.

Den andra metoden, som är mer radikal, är att lägga moms på själva kommunalskatten. Det skulle fungera på samma sätt som med nyzeeländska kommunala skatter. Kommunerna anses leverera en tjänst till medborgarna, som medborgarna betalar för genom skatten. De nyzeeländska lokala skatterna är därför momsbelagda.

I båda fallen kan de ökade momsintäkterna återföras till kommunsektorn genom ökade statsbidrag. Poängen med att momsbelägga kommunerna är att ändra incitamenten i kommunpolitikernas beslutsfattande, inte att överföra stora summor från kommunerna till staten.

Gör jobbskatteavdraget oberoende av kommunalskatten

Jobbskatteavdrag finns i många länder, men den svenska konstruktionen med direkt koppling till kommunalskatten tycks vara ovanlig. Exempelvis är USA:s earned income tax credit och Kanadas working income tax benefit bestämda i dollartermer, oberoende av lokala skattesatser.[4] Jobbskatteavdraget för personer äldre än 65 är också bestämt i kronor och beror inte på kommunalskatten. Jobbskatteavdraget för personer under 65 skulle kunna göras om enligt samma princip. Ett annat alternativ är att basera jobbskatteavdraget på den genomsnittliga kommunalskatten i stället för på kommunalskatten i löntagarens hemkommun.[5] Båda dessa ganska marginella reformer skulle få effekten att kommunala skattehöjningar inte längre subventionerades av staten genom högre jobbskatteavdrag.

Utjämna efter förutsättningar i stället för utfall

Utjämning av inkomster mellan regioner och kommuner är relativt vanligt i världen. Utjämningsgraden är ofta hög för relativt fattiga kommuner som får bidrag och lägre för relativt rika kommuner som betalar in till systemet. Att ha så hög marginaleffekt som 85 procent även för nettobetalare, som i Sveriges fall, är ovanligt internationellt. Bland experter finns en medvetenhet om att utjämningssystem med höga marginaleffekter kan ha negativa incitamentseffekter för kommunerna och leda till ineffektivt höga kommunalskatter.[6] Buettner (2006) undersöker tyska kommuner och finner empiriskt stöd för att högre utjämningsgrad leder till högre kommunalskatter.

Karreskog & Kupersmidt (2016) föreslår en reform av utjämningssystemet med utgångspunkt i idén att utjämningen bör ske baserat på förutsättningar i stället för utfall. De visar att 84 procent av variationen i snittinkomster mellan kommunerna kan förklaras av ett fåtal strukturella faktorer som utbildningsnivån, ålderssammansättningen och andelen utlandsfödda. Dessa kan kommunerna inte påverka i någon större utsträckning. Om utjämningen baserades på dessa faktorer i stället för på utfallet i form av den genomsnittliga beskattningsbara inkomsten skulle 84 procent av utjämningen bestå samtidigt som kommunerna skulle få betydligt större incitament för att skapa tillväxt lokalt eftersom ökade inkomster skulle få fullt genomslag i kommunens skatteintäkter. Marginaleffekten i utjämningssystemet vid en inkomstökning skulle falla från 95 procent (85 procent för de rikaste kommunerna) till 0 procent.

Slutsatser

Denna rapport visar att det i dagens system finns stora incitament för höjd kommunalskatt och en större kommunal sektor (sammanfattat i figur 3) i Sverige. Detta beror på att kommunal skattefinansierad konsumtion är undantagen från moms, att högre kommunalskatt ger högre statligt jobbskatteavdrag för invånarna och att utjämningssystemet skyddar kommunerna från negativa effekter på lokala skattebaser. Momsundantaget och jobbskatteavdraget medför att varje krona i kommunal konsumtion subventioneras av staten med uppskattningsvis 36 öre, samtidigt som negativa beteendeeffekter i form av lägre arbetsinkomster raderar ut 26 öre av en skattehöjning – en kostnad som i princip helt bärs av staten och de andra kommunerna, inte av den kommun som beslutat om skattehöjningen.

En invändning kan vara att de system som beskrivits är komplicerade och att det inte är säkert att kommunerna känner till hur de fungerar. Ett motargument mot det är att de flesta kommuner har välutbildade och kunniga kommun- och ekonomichefer med god kunskap om regelverk av relevans för kommunerna. Dessutom kan de incitament som beskrivits i rapporten leda till en större kommunal sektor utan att varken väljare, politiker eller tjänstemän har kännedom om dem. Man kan tänka sig att väljarna belönar kommunpolitikerna utifrån vad de levererar. En kommunalskattehöjning kommer inte att svida lika mycket i plånboken på grund av det ökade jobbskatteavdraget. Samtidigt kan den kommunala servicen utökas mer på grund av den kommunala momsbefrielsen. Och utjämningssystemet skyddar kommunkassan från negativa effekter på sysselsättning och skattebaser. Om väljarna märker att politiker som höjer kommunalskatten ger mycket tillbaka för pengarna kan de välja att belöna sådana politiker vid valurnan. Politikerna noterar att kommunalskattehöjningar lönar sig politiskt och anpassar sina förslag därefter. Därmed kan den kommunala momsbefrielsen, jobbskatteavdraget och utjämningssystemet leda till höjda kommunalskatter utan att varken väljare eller politiker har kunskap om dem.

Rapporten föreslår några reformer för att åtgärda dessa problem. All offentlig konsumtion bör som princip vara momspliktig, som är fallet på Nya Zeeland. Detta kan ske antingen genom att kommunala förvaltningar fakturerar kommunkassan för sina driftskostnader, plus moms, som sedan betalas in till staten. Alternativt kan själva kommunalskatten momsbeläggas. Kommunsektorn som helhet kan sedan kompenseras av staten för dessa kostnadsökningar genom högre statsbidrag.

Jobbskatteavdraget kan relativt enkelt göras oberoende av kommunalskatten i den aktuella kommunen. Med en sådan reform skulle incitamenten för höjda kommunalskatter minska.

Marginaleffekten i det kommunala utjämningssystemet, som i dag är 95 procent, bör minska. En metod är att basera utjämningen på observerbara faktorer som kommunerna inte har så stor kontroll över, som ålderssammansättningen och utbildningsnivån hos befolkningen. Med ett sådant system skulle marginaleffekten sjunka till 0 procent och kommunerna skulle ha betydligt större incitament att ta hänsyn till negativa beteendeeffekter när de väljer nivå på kommunalskatten.

Noter

- Se en längre diskussion i rapporten Kommunernas momsundantag (Lundberg, 2017a). ↑

- Detta gäller inte exakt i utfasningsregionen (se sista raden i tabellen). Avvikelsen är dock liten och det är relativt få som befinner sig där. ↑

- 2,155 – 0,293 PBB = 1,862 PBB = 83 418 kr. ↑

- Delstatliga inkomstskatter är dock avdragsgilla vid federal beskattning i USA, vilket fungerar som en subvention av delstater med höga skatter. Avdragsrätten har därför kritiserats. (Sammartino & Rueben, 2016) ↑

- KI i tabell 3 skulle alltså vara rikssnittet för kommunalskatten i stället för kommunalskatten i hemkommunen. ↑

- OECD (2014), sid. 107. Se även litteraturgenomgången i Karreskog & Kupersmidt (2016), sid. 22. Teoretiskt är det tänkbart att kommunerna konkurrerar om skattebetalarna på ett sätt som driver ned kommunalskatterna till ineffektivt låga nivåer, men intuitivt verkar det rimligt att sannolikheten är större att löntagaren svarar på en skattehöjning genom att minska sitt arbetsutbud, än med att flytta till en annan kommun. Edmark & Ågren (2008) hittar inga eller mycket små indikationer på skattekonkurrens mellan kommuner när de undersökte en reform av utjämningssystemet på 1990-talet. Slutligen skulle ett utjämningssystem av det slag som föreslås av Karreskog & Kupersmidt (2016) eliminera möjlig skadlig konkurrens om höginkomsttagare så länge som de höga inkomsterna kan förklaras av observerbara faktorer, som utbildningsnivå. ↑

- Se Lundberg (2016), fotnot 11. ↑

Referenser

Borgs, Martin (2013), 365 sätt att slösa med dina skattepengar. Stockholm: Hydra förlag.

Buettner, Thiess (2006), “The incentive effect of fiscal equalization transfers on tax policy”, Journal of Public Economics, 90 (3).

Du Rietz, Gunnar, Johansson, Dan & Stenkula, Mikael (2015), ”Swedish labor income taxation (1862–2013)”, i Henrekson, Magnus & Stenkula, Mikael (red.), Swedish Taxation: Developments since 1862. New York: Palgrave Macmillan.

Edmark, Karin & Ågren, Hanna (2008), ”Identifying Strategic Interactions in Swedish Local Income Tax Policies”, Journal of Urban Economics, 63 (3).

Karreskog, Gustav & Kupersmidt, Isak (2016), ”Kommunalråd utan ansvar”, rapport, Timbro.

Lundberg, Jacob (2016), ”Den svenska Lafferkurvan för höga inkomster”, Ekonomisk debatt, 44 (7).

Lundberg, Jacob (2017a), ”Kommunernas momsundantag”, rapport, Timbro.

Lundberg, Jacob (2017b), ”Analyzing tax reforms using the Swedish Labour Income Microsimulation Model”, Uppsala University Department of Economics Working Paper 2017:12.

OECD (2014), Fiscal Federalism 2014. Paris: OECD Publishing.

OECD (2016), Consumption Tax Trends 2016. Paris: OECD Publishing.

Sammartino, Frank & Rueben, Kim (2016), ”Revisiting the state and local tax deduction”, Urban-Brookings Tax Policy Center.

SKL (2017), ”Ekonomirapporten, oktober 2017”.

Tekniskt appendix

I pdf-versionen av rapporten finns ett tekniskt appendix där de kvantitativa slutsatserna i rapporten härleds med en matematisk modell.