Sänkt kapitalskatt: Ökade investeringar och högre tillväxt

TIMBROS SKATTEREFORMSPROJEKT: SKATT PÅ KAPITAL | Sparande, investeringar och entreprenörskap behöver bli mer lönsamt i Sverige. I denna rapport föreslår vår chefsekonom Jacob Lundberg att kapitalskatterna sänks med 100 miljarder genom en rad reformer av bolagsskatten, kapitalinkomstskatten och fastighetsbeskattningen.

Sammanfattning

- Skatterna på kapital i Sverige utgörs av bolagsskatt på företagsvinster, kapitalinkomstskatt för privatpersoner, fastighetsskatt och stämpelskatt vid fastighetsförsäljning. De inbringar tillsammans cirka 250 miljarder kronor till staten, motsvarande fem procent av BNP.

- Trots att kapitalskatterna står för en förhållandevis liten del av skatteintäkterna skapar de en mängd problem och snedvridningar:

- Skatter på kapital gör det mindre lönsamt att spara och beskattar personer olika beroende på hur de fördelar sin konsumtion över tid.

- Beskattning av kapital minskar avkastningen på innovationer och entreprenörskap, vilket kan få återverkningar på den långsiktiga tillväxten.

- Bolagsskatten driver bort investeringar från Sverige och gynnar skuldsättning i företagen.

- Utformningen av kapitalskatterna leder till inlåsningseffekter på både bostads- och aktiemarknaden.

- Beskattningen av hyresinkomster som kapitalinkomst i kombination med låg fastighetsskatt innebär att hyrt boende är skattemässigt missgynnat jämfört med ägt boende.

- Kapitalskatterna beskattar även de värdeuppgångar som uppstår på grund av inflation, vilket i praktiken blir som en förmögenhetsskatt.

- Olika kapitalinkomstskattesatser och begränsningar av möjligheterna till förlustavdrag leder till att kapitalet investeras mindre effektivt.

- Rapporten föreslår ett antal reformer som löser eller mildrar dessa problem:

- Bolagsskatten sänks till 11 procent.

- Kapitalinkomstskatten sänks till 15 procent för alla kapitalinkomster.

- Egnahemsägare beskattas för en schablonintäkt som inkomst av kapital – i praktiken en fastighetsskatt.

- Stämpelskatten vid försäljning eller belåning av fastighet avskaffas.

- Reformförslagen minskar skatteintäkterna med uppskattningsvis 96 miljarder kronor, dynamiska effekter oräknade.

Om Timbros skattereformsprojekt

Skatterna påverkar i princip alla ekonomiska beslut. De svenska skatterna är höga i ett internationellt perspektiv. Detta påverkar ekonomin negativt. Ändå handlar mycket av skattedebatten om fördelningsfrågor och utgår från ett statiskt perspektiv, där skatternas snedvridande verkan hamnar i bakgrunden. Det behövs en mer dynamisk och forskningsgrundad skattedebatt.

Denna rapport utgör inledningen till Timbros skattereformsprojekt. I ett antal rapporter kommer projektet att belysa problem inom olika delar av det svenska skattesystemet och föreslå reformer som främjar sysselsättning, entreprenörskap och investeringar. Utgångspunkten är att de snedvridningar som orsakas av skatterna ska minska med hjälp av större likformighet och lägre skattesatser. Reformförslagen utgår från nationalekonomiska teorier om optimal beskattning och från empirisk forskning. Projektets syfte är att bidra till en fördjupad skattedebatt som diskuterar hur ett skattesystem för 2000-talet bör se ut, i stället för att ropa på en återgång till principerna för 1990–1991 års stora skattereform.

Inledning

Skatterna kan indelas i skatter på arbete, konsumtion och kapital. Denna indelning görs bland annat i statsbudgeten. Denna rapport handlar om skatter på kapital, som renderar lägst skatteintäkter av de tre. Kapitalskatterna beskattar i regel avkastningen på kapital snarare än själva kapitalet (förmögenhetsskatten är avskaffad i Sverige). Kapitalskatter finns på både företagsnivå (bolagsskatt) och på individnivå (kapitalinkomstskatt).

I princip all ekonomisk verksamhet använder sig av produktionsfaktorerna arbete och kapital. Kapital är speciellt eftersom det har uppstått genom att människor under lång tid har sparat av sin inkomst och investerat i aktier, fonder eller fastigheter eller sparat på bankkonton. Den svenska kapitalstocken – de byggnader, fordon och maskiner som används i näringslivet samt alla bostäder – har byggts upp genom åren tack vare att någon avstått från omedelbar konsumtion och i stället valt att spara delar av sin inkomst. Kapitalskatterna kan därför få stora effekter på längre sikt, eftersom de minskar incitamenten att spara. Många nationalekonomer anser därför att kapital inte bör beskattas över huvud taget (se diskussionen nedan). Eftersom det kan ta decennier innan de negativa effekterna av höga kapitalskatter samtidigt som politikerna är valda på fyraåriga mandatperioder, finns det risk för att skatterna på kapital blir högre än de hade varit om politikerna hade haft incitament att ta hänsyn till längre tidshorisonter.[1]

En annan viktig aspekt är att en stor del av kapitalet är internationellt lättrörligt. Det innebär att det finns goda möjligheter för en liten, öppen ekonomi som Sverige att locka till sig kapital genom förmånlig företagsbeskattning. Skattekonkurrens av detta slag oroar många politiker, men man kan också se det som att internationell konkurrens på skatteområdet begränsar politikernas möjlighet att beskatta kapital för kortsiktig politisk vinning, trots att det på längre sikt minskar tillväxten.[2]

Denna rapport identifierar ett flertal problem med kapitalbeskattningen i Sverige. Det grundläggande problemet, som nämndes ovan, är att kapitalskatter minskar incitamenten att spara och snedvrider hur hushållen väljer att fördela sin konsumtion över tid. Kapitalskatter kan också minska tillväxten, genom att avkastningen på innovationer och entreprenörskap minskar. Bolagsskatten bidrar till att driva bort investeringar från Sverige och uppmuntrar till skuldsättning. Utformningen av kapitalbeskattningen leder också till olika typer av inlåsningseffekter, till exempel på bostadsmarknaden. Detta förvärras av stämpelskatten, som är en ren transaktionsskatt på fastigheter. I dag är också hyrt boende skattemässigt missgynnat jämfört med ägt boende, eftersom hyresintäkter beskattas som kapitalinkomst. Beskattningen av kapitalinkomster som uppstått på grund av inflation kan därtill ses som en förmögenhetsskatt. Slutligen innebär olika skattesatser för olika typer av kapitalinkomster och dagens begränsade möjligheter till förlustavdrag att sparande och investeringar inte kanaliseras till det ställe där de gör bäst nytta.

Rapporten föreslår ett reformpaket på kapitalskatteområdet som löser en del av dessa problem och mildrar andra i väntan på mer genomgripande reformer, kanske på internationell nivå. Kapitalinkomstskatten sänks till 15 procent från dagens huvudnivå på 30 procent. För att återställa neutraliteten mellan ägt och hyrt boende föreslås en fastighetsskatt i form av en schablonintäkt för eget boende inom inkomstslaget kapital. Eftersom kapitalinkomstskatten samtidigt sänks blir denna fastighetsskatt förhållandevis låg. Stämpelskatten avskaffas för att öka rörligheten på bostadsmarknaden.

Bolagsskatten föreslås sänkas till 11 procent, vilket skulle bli bland de lägsta bolagsskattesatserna i EU. Det skulle göra Sverige till ett mer attraktivt land för investeringar och samtidigt minska den skattemässiga nackdelen för företagen att använda sina egna aktieägares kapital i stället för externa lån för att finansiera verksamheten.

Reformerna bör ses som inledningen av ett reformarbete för att minimera kapitalskatternas negativa effekter på samhällsekonomin. De reformer av kapitalinkomst- och bolagsskatten som genomfördes 1990–1991 var viktiga beståndsdelar i det reformpaket som bäddade för en god ekonomisk utveckling under 1990- och 2000-talen. Nu är det dags att ta nästa steg.

Dagens kapitalskatter

Intäkterna från skatter på kapital uppgår i år till totalt 256 miljarder kronor, motsvarande fem procent av BNP; se tabell 1. Skatterna på kapital utgörs av bolagsskatten, som utgår med 22 procent av företagets vinst, kapitalinkomstskatten, med en huvudsaklig skattesats på 30 procent, fastighetsskatten och den kommunala fastighetsavgiften, som baseras på fastighetens taxeringsvärde, samt stämpelskatten, som betalas vid köp av fastighet. Dessa skatter beskrivs i detalj nedan. Sist i detta avsnitt beskrivs hur skatterna på kapital sammantaget påverkar lönsamheten för företagens investeringar.

Tabell 1. Skatteintäkter från kapitalskatter 2018

| Kapitalinkomstskatt* | 81 |

| Bolagsskatt | 130 |

| Fastighetsskatt | 33 |

| Stämpelskatt | 12 |

| Summa | 256 |

* Inklusive kupongskatt (vid aktieutdelning till utländska ägare) och avkastningsskatt (på pensionssparande), minus skattereduktion för underskott av kapital (17 miljarder).

Miljarder kronor. Källa: Statsbudgeten.

Kapitalinkomstskatten

Inkomst av kapital är i juridisk mening ett eget inkomstslag vid sidan av inkomst av tjänst och inkomst av näringsverksamhet. I sin deklaration ska privatpersoner redovisa alla kapitalinkomster, till exempel vinst vid försäljning av fastighet eller utdelning från bolag. Ränteutgifter och kapitalförluster får dras av. Om summan är positiv måste personen betala kapitalinkomstskatt. Är nettobeloppet negativt får personen en skattereduktion för underskott av kapital. Denna skattereduktion får räknas av från skatten på inkomst av tjänst.

Kapitalinkomstskatten är normalt 30 procent. Denna skattesats gäller exempelvis utdelningar och reavinster från börsnoterade bolag. Som visas i tabell 2 är skattesatsen lägre på bland annat reavinst vid bostadsförsäljning och utdelningar från onoterade bolag.

Sedan 2012 finns en ny skatterättslig sparform för fonder och börsnoterade aktier, investeringssparkonto (ISK). I stället för att beskatta löpande reavinster och utdelningar beskattas en årlig schablonintäkt som beräknas som procent av det investerade kapitalet. Schablonintäkten tas upp som kapitalinkomst och beskattas med 30 procent. På så sätt undviker man inlåsningseffekter (se avsnittet om problem nedan).

Tabell 2. Skattesatser på kapitalinkomst

| Normal skattesats (utdelningar från börsbolag, kapitalvinster etc) | 30 % |

| Utdelningar från onoterade bolag | 25 % |

| Reavinst på fastigheter | 22 % |

| Utdelningar från fåmansbolag | 20 % |

| Avkastning på pensionssparande | 15 % |

| Skattereduktion för underskott av kapital (upp till 100 000 kr) | 30 % |

| Skattereduktion för underskott av kapital (över 100 000 kr) | 21 % |

Bolagsskatten

Bolagsskatten är 22 procent av vinsten för ett aktiebolag och vissa andra juridiska personer som bedriver näringsverksamhet. När vinsten (i skatterättslig mening den juridiska personens beskattningsbara inkomst) räknas ut får ränteutgifter dras av som en kostnad. Det innebär att den som bistått med kapital till företaget genom att låna ut pengar slipper bolagsskatt; läs mer om detta i avsnittet om problem nedan.

För att minska denna obalans och för att följa ett EU-direktiv mot skatteplanering inom bolagssektorn föreslår regeringen att ränteavdragen begränsas till 30 procent av företagets rörelsevinst före avskrivningar. De minskade ränteavdragen föreslås kompenseras med sänkt bolagsskattesats till 20,6 procent.[3]

Beskattning av fåmansbolag

Eftersom Sverige har lägre skatt på kapitalinkomst än på arbetsinkomst (åtminstone för personer som betalar statlig inkomstskatt) finns risk för att människor startar bolag av rena skatteskäl och omvandlar vad som egentligen är arbetsinkomst till lägre beskattad kapitalinkomst. Därför finns särskilda regler för beskattning av aktiebolag där ägaren är verksam i företaget: fåmansbolagsreglerna, även kallade 3:12-reglerna. Förenklat går reglerna ut på att ägaren får ta ut kapitalinkomst upp till 170 000 kr per år (förenklingsregeln) eller upp till hälften av företagets lönekostnader (löneregeln). Utdelningar över dessa belopp beskattas som arbetsinkomst. Småföretag använder vanligtvis förenklingsregeln, medan större företag använder löneregeln. När 3:12-reglerna infördes efter 1991 års skattereform var den tillåtna kapitalinkomsten baserad på en beräknad normalavkastning på kapitalet i företaget. Denna kapitalunderlagsregel överskuggas dock i dag helt av förenklingsregeln och löneregeln och svarar för en mycket liten del av utdelningsutrymmet.[4]

3:12-reglerna är extremt komplexa och stjäl mycket energi både i företag och hos Skatteverket. Denna rapport konstaterar dock att det finns goda skäl att beskatta kapital lägre än arbete och föreslår ytterligare skattesänkningar för kapitalinkomster. Behovet av regler som delar upp företagares inkomster i kapital- och arbetsinkomst kvarstår därför.

Fastighetsskatten

Fastighetsskatten för privatpersoner kallas sedan 2008 kommunal fastighetsavgift och utgår med 0,75 procent av taxeringsvärdet upp till ett tak. Taxeringsvärdet ska motsvara tre fjärdedelar av marknadsvärdet. Den kommunala fastighetsavgiften för bostadsrättsföreningar är 0,3 procent av taxeringsvärdet upp till 1 300 kr per lägenhet. För industrifastigheter är fastighetsskatten 0,5 procent av taxeringsvärdet och för andra lokaler 1 procent.

Stämpelskatten

Stämpelskatten betalas med 1,5 procent av köpeskillingen när en privatperson köper en fastighet. När ett företag köper en fastighet är skattesatsen 4,25 procent, men om fastigheten ligger i ett bolag som sedan säljs behöver stämpelskatt inte betalas. Även vid belåning (inteckning) av fastighet måste stämpelskatt betalas. Skatten är då 2 procent av lånebeloppet.

Stämpelskatten är en ren transaktionsskatt som inte har något med statens administrationskostnader att göra. För att täcka dessa tar Lantmäteriet ut expeditionsavgifter när en fastighet överlåts eller intecknas.

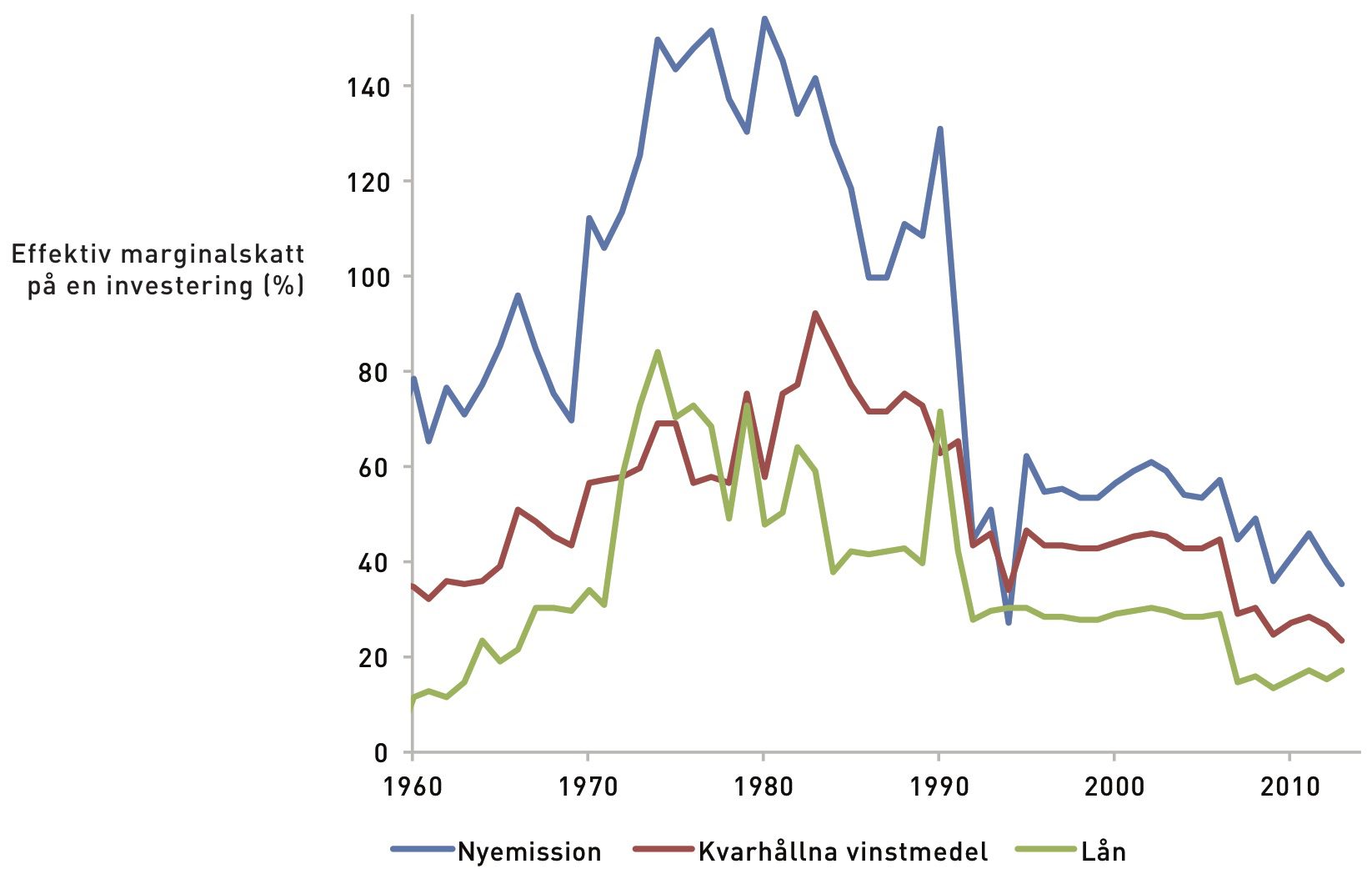

Effektiva marginalskatter på investeringar

En nyckelfråga är hur kapitalskatterna påverkar näringslivets investeringar. För att beräkna det har forskare utvecklat metoder[5] för att uppskatta den effektiva marginalskatten på en investering. Detta skattemått besvarar frågan: Om ett företag gör en investering som har en real (inflationsjusterad) avkastning på 10 procent före skatt, hur stor del av avkastningen återstår när alla skatter är betalda? Om den reala avkastningen efter skatt är 4 procent, är den effektiva marginalskatten 60 procent. Beräkningen tar hänsyn till både bolagsskatt och kapitalinkomstskatt, eftersom kapitalinkomster i många fall dubbelbeskattas (se nedan). Dessutom beaktas avskrivningsregler, inflation, eventuell förmögenhetsskatt och andra faktorer.

I figur 1 visas hur den effektiva marginalskatten på en investering har utvecklats i Sverige under det senaste halvseklet. Beskattningen varierar beroende på om investeringen finansierats med aktieägarnas eget kapital eller genom lån från utomstående finansiärer, eftersom räntor på lån är avdragsgilla i bolaget och inte belastas med bolagsskatt. Skattenivåerna var särskilt höga under 1970- och 80-talen, då hög bolagsskatt, höga inkomstskattesatser och hög inflation tillsammans medförde att den effektiva marginalskatten översteg 100 procent för en investering som finansierades med tillskjutet kapital från aktieägarna (nyemission). Efter den stora skattereformen 1990–1991 minskade de effektiva marginalskatterna betydligt, och skillnaden mellan de olika finansieringsformerna blev mindre.

Figur 1. Effektiv marginalskatt på ett aktiebolags investering beroende på finansieringsform 1960–2013. Källa: Johansson m fl (2015).

Problem med kapitalskatterna

Det finns flera problem med dagens svenska kapitalskatter. De snedvrider sparande- och investeringsbeteendet på ett sätt som skapar samhällsekonomiska kostnader. Här diskuteras några av de största problemen med hur kapitalskatterna är utformade. Det huvudsakliga problemet, som behandlas i avsnittet nedan, har dock att göra med själva existensen av skatter på kapital.

Snedvridning av sparbeslut

Det grundläggande problemet med kapitalskatter är att de snedvrider valet av tidpunkt för konsumtion. Syftet med att tjäna pengar är att konsumera dem. Frågan blir därför när pengarna ska konsumeras – ska de användas genast eller sparas för att användas till konsumtion i framtiden? Den som väljer att skjuta upp sin konsumtion till framtiden kompenseras genom avkastning på sitt sparkapital. För att minimera skattesystemets samhällsekonomiska kostnad bör skatterna i regel påverka människors beslut så lite som möjligt. Beskattning av avkastningen på kapital innebär att individers sparbeslut påverkas och skapar därför en samhällsekonomiskt kostsam snedvridning.

Enligt Chamley–Judd-teoremet, en känd teori från 1980-talet, är slutsatsen av detta att kapital inte bör beskattas över huvud taget. Resonemanget går ut på att beskattning av kapital gör det mindre lönsamt att spara, vilket minskar sparandet och i längden kapitalstocken. När det finns mindre kapital minskar ekonomins produktionskapacitet. Detta leder till lägre löner och drabbar även dem som inte har något sparkapital. Även i deras perspektiv är det bättre att inte beskatta kapital utan endast beskatta arbete.[6]

Kapitalbeskattning innebär en extrabeskattning av den som väljer att spara. Ju mer man skjuter sin konsumtion på framtiden, desto högre blir skattebördan uttryckt i procent. Som ett exempel tänker vi oss två personer, Spara och Slösa, som arbetar ihop 100 kr var. Slösa spenderar alla sina pengar genast, medan Spara investerar dem på börsen, där de efter ett par år har växt med 50 procent. Därefter spenderar hon sina pengar. I en värld utan skatter hade Slösa kunnat konsumera för 100 kr och Spara för 150 kr. Beroende på hur skattesystemet är utformat kommer Sparas och Slösas faktiska konsumtion att avvika från dessa belopp. Ju större avvikelse, så kallad skattekil, desto mer snedvrider skattesystemet ekonomiska beslut. Anta exempelvis att det finns en (arbets)inkomstskatt på 30 procent och en kapitalinkomstskatt på 20 procent (se kolumn 1 i tabell 3). Spara och Slösa kommer då att betala 30 kr i inkomstskatt när de tjänar in pengarna. Slösa kommer att spendera sina 70 kr medan Spara investerar dem på börsen, får 35 kr i avkastning och betalar 7 kr i kapitalinkomstskatt. Spara kan alltså konsumera för 98 kr, vilket är 35 procent lägre än de 150 kr hon hade kunnat konsumera för, om det inte hade funnits några skatter. Skattekilen är 35 procent. Slösas konsumtion är dock bara 30 procent lägre. Kapitalinkomstskatten innebär alltså större total beskattning av den som sparar. Ju längre tid man sparar, desto högre skattekil.

Hur kan denna straffbeskattning av sparande åtgärdas? Ett sätt är förstås att bara beskatta arbetsinkomster och avskaffa kapitalinkomstskatten (kolumn 2 i tabell 3). Då blir bådas skattekil 30 procent.

Ett annat sätt är att i stället beskatta konsumtion. Om staten inför en konsumtionsskatt som utgör 30 procent av priset (men inga andra skatter) kommer Slösa att ha 100 kr att spendera och Spara 150 kr, och i båda fallen betalar de 30 procent i konsumtionsskatt.

Exemplet illustrerar några viktiga poänger. En poäng är att det inte finns någon naturlag som säger att arbetsinkomster och kapitalinkomster ska beskattas lika. Tvärtom, mycket talar för att kapitalinkomster bör beskattas lägre än arbetsinkomster och kanske inte alls. Arbetsinkomster och kapitalinkomster är två helt olika typer av inkomster. Kapitalinkomster har alltid en tidsaspekt – de uppstår för att någon har skjutit sin konsumtion på framtiden och fått en avkastning som kompensation för detta. Om vi bortser från stöld och liknande måste kapitalet från början ha kommit från arbetsinkomst – och då i regel beskattats. Kapitalbeskattning är därför ett slags dubbelbeskattning av redan beskattade pengar.

En annan viktig poäng är att konsumtionsskatter i princip är likvärdiga med skatter på arbetsinkomster. Man arbetar för att kunna konsumera, så det spelar ingen roll om man beskattas när man tjänar in pengarna eller när man spenderar dem. Att bara beskatta konsumtion får samma effekt som att avskaffa kapitalinkomstskatten, eftersom skattekilen i procent blir densamma för Spara och Slösa.

Tabell 3. Illustration av hur skatterna påverkar incitamenten att spara

| 1. Inkomstskatt och kapitalinkomstskatt |

2. Endast inkomstskatt |

3. Endast konsumtionsskatt |

||||

| Slösa | Spara | Slösa | Spara | Slösa | Spara | |

| Arbetsinkomst | 100 | 100 | 100 | 100 | 100 | 100 |

| Inkomstskatt (30 %) | -30 | -30 | -30 | -30 | ||

| Inkomst efter skatt | 70 | 70 | 70 | 70 | 100 | 100 |

| Avkastning (50 %) | 35 | 35 | 50 | |||

| Kapitalinkomstskatt (20 %) | -7 | |||||

| Disponibel inkomst | 70 | 98 | 70 | 105 | 100 | 150 |

| Konsumtionsskatt (30 %) | -30 | -45 | ||||

| Konsumtion efter skatt | 70 | 98 | 70 | 105 | 70 | 105 |

| Konsumtion utan skatt | 100 | 150 | 100 | 150 | 100 | 150 |

| Skattekil* | 30% | 35% | 30% | 30% | 30% | 30% |

* Räknas ut som 100 % – konsumtion efter skatt / konsumtion utan skatt.

Påverkan på innovationer och entreprenörskap

Den problematik som berörs i föregående avsnitt – att skatter på kapital snedvrider incitamenten att spara – bygger på neoklassisk nationalekonomisk teori och fokuserar på kapitalbildningen och dess påverkan på BNP-nivån. Marginalproduktiviteten av kapital avtar dock när kapitalstocken växer. Solow (1956) visade att kapitalackumulation i sig därför inte kan skapa långsiktig tillväxt. För det krävs att totalfaktorproduktiviteten i ekonomin ökar, företrädesvis genom teknisk utveckling. Hur teknisk utveckling uppstår har neoklassisk teori svårt att förklara. Men eftersom exempelvis Sveriges BNP per capita ökade 9 gånger under 1900-talet är policyimplikationerna uppenbart viktiga.[7]

För att kunna förklara långsiktig tillväxt har den endogena tillväxtteorin växt fram sedan 1980-talet. Inom detta fält försöker man förklara teknisk utveckling inom modellen (som en endogen variabel) i stället för att anta att det sker som av en oförklarad naturlag (exogent). En aspekt forskare har undersökt är hur kapitalbildning kan påverka den tekniska utvecklingen. Man kan exempelvis tänka sig att investeringar hjälper till att driva på den tekniska utvecklingen i hela ekonomin på ett sätt som gynnar fler än företaget som gjorde investeringen. Investeringar medför i så fall en så kallad positiv externalitet, och det skulle kunna vara samhällsekonomiskt optimalt att subventionera investeringar, snarare än att beskatta dem genom bolagsskatt och kapitalinkomstskatt.[8]

En annan aspekt som ofta förbises av neoklassiska ekonomiska modeller är betydelsen av entreprenörskap, trots att entreprenörer som Henry Ford, Ingvar Kamprad och Mark Zuckerberg har stor påverkan på tillväxten. Historiskt har entreprenörsdrivna tillväxtföretag stått för en betydande del av innovationer och strukturomvandling. En stor del av dessa vinster tillfaller inte entreprenörerna själva utan kommer hela samhället till del. Av denna anledning är det rimligt att ha gynnsamma villkor för entreprenörer. Framgångsrika entreprenörer är ofta välutbildade personer med goda alternativa karriärmöjligheter som anställda. Deras förväntade avkastning på entreprenörskap måste därför vara hög. Avkastningen uppstår ofta i form av kapitalvinst när entreprenören säljer av hela eller delar av företaget efter några år. Höga skatter på kapitalvinster kan därför leda till minskat entreprenörskap.[9]

Resonemanget i det föregående avsnittet gäller normalavkastningen på kapital. Eventuell ”överavkastning” anses av en del ekonomer framför allt bero på monopolvinster och andra oförtjänta inkomster som kan beskattas utan större skadliga effekter.[10] Men i ett entreprenörskapsperspektiv kan mycket av övervinsterna betraktas som avkastningen på entreprenörskap. Det talar för låg beskattning på både normalavkastning och eventuell överstigande avkastning.

Bolagsskattens påverkan på internationellt kapital

Medan kapitalinkomstskatten betalas av sparare som bor i Sverige, är bolagsskatten en skatt på investeringar i Sverige. Eftersom Sverige är en liten ekonomi som är öppen mot den internationella kapitalmarknaden, spelar bolagsskatten stor roll för om det globalt rörliga kapitalet investeras i landet eller inte. Empirisk forskning visar att företagens val av investeringsland påverkas av skattesatsen.[11] Det får till följd att en alltför hög bolagsskatt drabbar arbetarna snarare än aktieägarna. Om investeringarna minskar i ett land krymper kapitalstocken och varje arbetare har färre tekniska hjälpmedel. Då kan arbetarna producera mindre och lönerna faller. Samtidigt bestäms kapitalägarnas avkastning i hög grad på den internationella marknaden, så de påverkas inte nödvändigtvis i någon större grad av bolagsskatten i ett enskilt land.

Om kapitalet är perfekt rörligt och omedelbart söker sig till det land som ger bäst avkastning, kommer arbetarna i en liten öppen ekonomi att betala 100 procent av bolagsskatten.[12] I en sådan situation är det uppenbart att landet bör avskaffa sin bolagsskatt, eftersom det är mer effektivt att beskatta arbetarna direkt än att gå omvägen via bolagsskatten. Empiriska studier ger stöd åt tesen att det framför allt är arbetarna som betalar bolagsskatten. ”Undersökningarna tyder på att produktionsfaktorn arbete bär en relativt stor andel (större än 50 procent) av bolagsskatten i en liten öppen ekonomi”, skriver exempelvis finansdepartementet (2017, sid 103).

Att investeringarna ökar om bolagsskatten sänks får till följd att en bolagsskattesänkning är helt eller delvis självfinansierande genom att ökad ekonomisk aktivitet höjer skatteintäkterna. Finansdepartementet (2017, sid 105) uppskattar självfinansieringsgraden till 43 procent, när de beräknar hur sänkt bolagsskatt kan förväntas leda till olika typer av beteendeförändringar, där effekten på utländska direktinvesteringar är den viktigaste. Sørensen (2010, sid 127) kommer fram till en något lägre självfinansieringsgrad, 30 procent. Norrman & Virin (2007, sid 171), å andra sidan, beräknar självfinansieringsgraden för sänkt bolagsskatt till 174 procent. Skattesänkningen skulle alltså till och med leda till större intäkter.

Skillnaderna i beräkningarna beror på vilken forskning man lutar sig mot och vilka antaganden som görs. Även om det är svårt att veta med exakthet, står det klart att bolagsskatten har stora samhällsekonomiska återverkningar och att sänkt bolagsskatt skulle locka investeringar till Sverige.

Snedvridning av finansieringsslag

Ett företag kan välja att finansiera sina investeringar antingen med aktieägarnas eget kapital eller genom att låna från någon utomstående finansiär. I det första fallet får aktieägarna avkastning på sin investering genom att företaget går med vinst som sedan delas ut till aktieägarna. Eftersom företaget behöver betala bolagsskatt på vinsten och ägarna sedan behöver betala kapitalinkomstskatt på utdelningen uppstår dubbelbeskattning. Om företaget däremot finansierar sig genom lån, är räntan avdragsgill för bolaget. Bolagsskatt behöver alltså inte betalas, utan endast kapitalinkomstskatt. Detta innebär att det är mer lönsamt att finansiera investeringar med lån än med eget kapital.

Att staten snedvrider företagens val av finansieringsform till förmån för lån har flera negativa effekter. Risktagandet i ekonomin ökar och risken för konkurser kan bli större. Den skattemässiga diskrimineringen av eget kapital öppnar också för olika typer av skatteplanering, till exempel räntesnurror.

Alla företag har inte samma möjlighet att finansiera sig med lån. Fastighetsföretag har exempelvis goda möjligheter att ställa säkerhet för lån, medan tillväxtföretag inom IT-sektorn i större utsträckning måste förlita sig på eget kapital. Det innebär att fastighetssektorn av rena skatteskäl har en lägre finansieringskostnad än IT-sektorn, vilket leder till en samhällsekonomiskt ineffektiv fördelning av kapital.[13]

Ett relaterat problem med bolagsskatten är att den snedvrider fördelningen av kapital mellan näringslivet och andra delar av ekonomin, till exempel bostadssektorn. Bolagsskatten kan också påverka valet av företagsform, eftersom den inte behöver betalas av enskilda firmor och handelsbolag.

Inlåsningseffekter

Kapitalinkomstskatt på en kapitalvinst ska i regel betalas först när vinsten realiseras, till exempel när en aktie som har gått upp i värde säljs. Detta medför inlåsningseffekter eftersom det är skattemässigt gynnsamt att skjuta upp realiseringen av vinsten så långt det går. Den person som köper en aktie, äger den i tio år och sedan säljer betalar mindre skatt än någon som säljer efter fem år, köper en ny aktie och sedan säljer igen.[14]

Lagstiftaren har försökt lindra inlåsningseffekterna med olika metoder. För fonder och börsnoterade aktier finns investeringssparkontot (ISK) som beskattar en årlig schablonintäkt, vilken beräknas som procent av det investerade kapitalet, i stället för beskattning av löpande utdelningar och realiserade kapitalvinster. Det innebär att investeraren kan flytta sina sparpengar mellan olika aktier och fonder utan skattekonsekvenser.

Även för bostäder medför kapitalinkomstskatten inlåsningseffekter – kapitalinkomstskatten på reavinster från bostäder kallas därför ibland flyttskatt. Den som flyttar ofta betalar mer i reavinstskatt än den som flyttar sällan. Inlåsningseffekterna förvärras av stämpelskatten, som är en ren transaktionsskatt vid försäljning av fastigheter (dock inte bostadsrätter). Kapitalinkomstskattens inlåsningseffekter mildras av möjligheten till uppskov på reavinstskatten.

Slutligen uppstår även inlåsningseffekter på grund av beskattningen av utdelning från bolag. Det är skattemässigt gynnsammare att i möjligaste mån låta pengarna stanna kvar och växa i företaget i stället för att dela ut dem till ägarna. Detta riskerar att konservera företagsstrukturen och försvårar förflyttandet av kapital till tillväxtbranscher.

Snedvridning av boendeform

Ett problem som uppstår om staten beskattar kapitalinkomster är att hyrt boende missgynnas jämfört med ägt. Om en person investerar i en fastighet och hyr ut den kommer hyresintäkterna att beskattas som kapitalinkomst. Om personen däremot köper ett hus som hen själv bor i behöver ingen kapitalinkomstskatt betalas, fastän personen har en sorts dold inkomst av att bo i sitt eget hus. Detta är den teoretiska argumentationen bakom fastighetsskatten. Alliansens kraftiga sänkning av fastighetsskatten 2008 fick till följd att ägt boende nu är skattegynnat jämfört med hyrt boende, särskilt eftersom egnahemsägare fortfarande har avdragsrätt för räntorna på sina bolån.

Ibland sägs att fastigheter är en stabil skattebas, eftersom de inte flyttar utomlands. Men det är i sig inte ett bra argument för fastighetsskatt. Om skatten är högre på fastigheter än på andra typer av kapital uppstår snedvridningar i investeringarnas fördelning mellan olika sektorer. Målet bör vara så likformig kapitalbeskattning som möjligt, så att kapitalet söker sig dit där det gör mest nytta, inte där skatten är lägst.

Fastighetsskatten är inte oproblematisk. Eftersom den utgår på en hypotetisk inkomst snarare än på en faktisk pengaström, kan den orsaka likviditetsproblem för hushållen. Stigande taxeringsvärden kan också leda till stora oförutsägbara skattehöjningar för enskilda. Samtidigt är dagens situation, där villor och framför allt bostadsrätter är lägre beskattade än hyresrätter, inte tillfredsställande. Man kan tänka sig att skattegynna även hyresfastigheter för att skapa neutralitet mellan olika boendeformer, men det skulle i sin tur orsaka en olikformighet i beskattningen av bostäder gentemot andra typer av investeringar. Denna problematik talar för en generellt låg kapitalinkomstskatt.

Beskattning av nominell avkastning

Kapitalinkomstbeskattningen tar inte hänsyn till att en del av avkastningen är en kompensation för inflation. Med en inflation på 2 procent och en kapitalinkomstskatt på 30 procent motsvarar det i princip en förmögenhetsskatt på 0,6 procent. Inför den stora skattereformen utreddes en inflationsjusterad inkomstbeskattning (SOU 1989:36) genom att företag och hushåll skulle få ett avdrag motsvarande inflationen, samtidigt som kapitalinkomstskatten sattes till 50 procent i stället för 30 procent. Regeringen valde dock att inte gå vidare med detta förslag.

Olika skattesatser

Som visas i tabell 2 beskattas olika typer av kapitalinkomster med olika skattesatser. Till exempel är avkastningsskatten på pensionssparande 15 procent medan sparande på börsen beskattas med 30 procent. Sørensen (2010, sid 248) uppskattar att denna olikformighet orsakade en samhällsekonomisk förlust på 3 miljarder kronor 2008, eftersom pensionssparandet av rena skatteskäl blir högre än det annars hade varit, på bekostnad av andra sparformer. Att skattesatsen för aktieutdelningar är olika beroende på om företaget är noterat på börsen eller inte leder också till snedvridningar i investeringsbeteendet.

Begränsade förlustavdrag

En annan olikformighet i utformningen av kapitalskatterna är att medan kapitalvinster beskattas är möjligheterna till avdrag för förluster mera begränsade. Om bolagsskatten hade varit helt symmetrisk hade företag som går med förlust fått pengar utbetalt från staten. Som det fungerar i dag finns i stället möjligheten att ta med förlustavdrag till senare år (utan ränta) och kvitta mot vinster. Det är dock inte säkert att sådana förlustavdrag kan utnyttjas, om företaget exempelvis går i konkurs eller byter ägare. Även inom ramen för kapitalinkomstbeskattningen på individnivå finns begränsningar av möjligheten att kvitta vinster och förluster. Sådana begränsningar missgynnar investeringsprojekt med hög risk (och hög förväntad avkastning), eftersom man kanske inte kan utnyttja förlustavdraget om projektet misslyckas. Det är ytterligare en snedvridning av investeringsbeteendet som orsakas av skattesystemet.[15]

Fördjupning: Vad är en korrekt schablonränta?

Kapitalbeskattning kan, något förenklat, följa två olika principer. Staten kan antingen beskatta löpande reavinster, räntor och utdelningar, eller beskatta en tänkt schablonavkastning, beräknad som procent av det investerade kapitalet. I dag följer merparten av Sveriges kapitalbeskattning den första principen. Exempel på beskattning enligt den andra principen är investeringssparkontot (ISK) och boxmodellen för kapitalbeskattning, som tillämpas i Nederländerna och förespråkas av Lodin & Englund (2017). Fastighetsskatt kan också ses som en form av schablonbeskattning.

En kärnfråga vid schablonbeskattning är hur hög schablonräntan ska vara för att skapa likformighet mellan konventionell och schablonbaserad kapitalbeskattning. Schablonräntan för ISK är statslåneräntan plus en procentenhet – 1,49 procent 2018. Det faktum att denna avkastningsnivå är lägre än den historiska avkastningen på börsen har fått bland andra 2018 års Konjunkturrådsrapport från SNS (Waldenström m fl, 2018) och regeringar av båda färgerna att dra slutsatsen att ISK är en skattegynnad sparform. Lodin & Englund (2017) resonerar på liknande sätt när de argumenterar för en schablonränta på 2 procent för sparkonton, räntefonder och liknande, och 4 procent för aktier och andra tillgångar med hög avkastning och hög risk.

I själva verket finns det goda skäl för att schablonräntan bör sättas till den riskfria räntan, det vill säga i praktiken statslåneräntan, oavsett tillgångsslag. ISK är alltså inte en skattegynnad sparform. Den grundläggande orsaken är att ISK innebär en överflyttning av risk från staten till skattebetalaren. För statens del innebär ISK en mindre, men också mindre riskabel inkomstström.

Resonemanget bakom att schablonräntan bör motsvara just den riskfria räntan är som följer. Orsaken till att den förväntade avkastningen på börsen är högre än på banksparande är att börsen har högre risk. Även om aktier i genomsnitt ger en god avkastning finns det många historiska exempel på djupa och långdragna börsnedgångar. Om den höga avkastningen på börsen hade varit en gratislunch, utan nackdelar, borde alla som har sina pengar investerade på något annat sätt direkt flytta över hela sitt sparkapital till aktier.

En kapitalinkomstskatt på 30 procent kan jämföras med en negativ tillgång eller skatteskuld motsvarande 30 procent av kapitalet. Hur hög ”avkastningen” är på denna tillgång – det vill säga hur mycket skatt som måste betalas – beror på vilken risk den har. Med traditionell kapitalbeskattning har skatteskulden samma risk som den beskattade tillgången. Staten tar 30 procent av både upp- och nedgångar. Med schablonbaserad beskattning är räntan som måste betalas på skatteskulden oberoende av avkastningen på de investerade tillgångarna. Skatteskulden motsvarar alltså en negativ riskfri tillgång. Avkastningen på denna tillgång – schablonräntan – bör därför sättas till den riskfria räntan. Schablonbeskattningsmodellen har därför kallats ”risk-free return method” av en nyzeeländsk statlig utredning.[16]

Reformförslag

Föregående avsnitt visar att de svenska kapitalskatterna skapar många problem och snedvridningar i samhällsekonomin. Det leder till att investeringarna blir lägre och att kapitalet blir mindre effektivt använt än vad som annars hade varit fallet. Det finns ett stort reformbehov. Nedan presenteras ett antal förslag till förändringar av kapitalskatterna, som visar hur de första stegen i ett reformarbete skulle kunna se ut. En uppskattning av förslagens påverkan på statsfinanserna ges i tabell 4.

Kapitalbeskattning är komplicerat och de flesta problem som omnämns ovan har utretts i omgångar i Sverige. De reformförslag som föreslås här löser inte alla problem. Problemen är dock större ju högre skattesatserna är. Lägre skattesatser är därför ett sätt att lindra problemen och samtidigt generellt öka avkastningen på sparande, investeringar och entreprenörskap.

Tabell 4. Statsfinansiell påverkan av reformförslagen, statiskt beräknad

| Skatteförändring | Statsfinansiell effekt (miljarder) |

| Halverad bolagsskatt | –65 |

| Sänkt kapitalinkomstskatt till 15 procent | –27 |

| Schablonintäkt av ägt boende | 8 |

| Avskaffad stämpelskatt | –12 |

| Summa | –96 |

Källa: Statsbudgeten för 2018, egna beräkningar.

Lägre bolagsskatt

Bolagsskatten bör sänkas. Företagsvinster är i dag dubbelbeskattade, eftersom de beskattas på både bolags- och individnivå. Denna dubbelbeskattning drabbar dock inte personer som har ränteinkomster från ett bolag, vilket skapar incitament för ökad belåning i företagen. Lägre bolagsskatt skulle mildra dubbelbeskattningen och samtidigt göra det mer lönsamt att investera i Sverige. Forskning visar att sänkt bolagsskatt är ett effektivt sätt att locka företag att investera i landet, vilket leder till högre löner och gör att skattesänkningen är åtminstone delvis självfinansierande.

I förslaget halveras bolagsskatten till 11 procent. Det skulle innebära minskade skatteintäkter från 130 till 65 miljarder kronor räknat utifrån statsbudgeten för 2018. På sikt kommer dock skattesänkningen att vara helt eller delvis självfinansierande tack vare förändrat investeringsbeteende (se avsnittet om bolagsskattens påverkan på internationellt kapital ovan). Dessutom kan man förvänta sig mer svårkvantifierade effekter på entreprenörskap och teknisk utveckling. Det finns goda argument för att på sikt avskaffa bolagsskatten, men i dagsläget skulle stora sänkningar av företagsbeskattningen leda till problem i Sveriges ekonomiska relationer med andra länder, bland annat avseende regler för controlled foreign corporations.

Att åstadkomma en företagsbeskattning som är neutral mellan olika finansieringsformer är komplicerat. Företagsskattekommittén (SOU 2014:40) föreslog en modell där inga ränteutgifter skulle få dras av så länge som företaget har större räntekostnader än ränteintäkter (vilket är fallet för de flesta icke-finansiella bolag). I gengäld skulle bolagsskatten sänkas från 22 till 16,5 procent. Förslaget fick dock kritik bland annat för att vara internationellt oprövat och för komplicerade regler rörande avdragsrätt för hyreskostnader. Det är fortfarande angeläget att åstadkomma neutralitet mellan eget och lånat kapital och frågan bör utredas vidare. Bland annat kan det undersökas om det i stället vore angeläget att införa skattelättnader på aktieägarnivån.

Lägre och enhetlig kapitalinkomstskatt

Förslaget är att skattesatsen för alla kapitalinkomster sänks och harmoniseras till 15 procent. Det skulle göra sparande mer lönsamt och minska inlåsningseffekterna. Likformigheten mellan olika typer av investeringar (till exempel noterade och onoterade aktier) skulle också öka. Sänkt kapitalinkomstskatt bör medföra att ränteavdraget sänks till samma nivå. Förslagen på detta område beräknas uppskattningsvis minska statens skatteintäkter med 27 miljarder kronor, statiskt räknat.[17]

Schablonintäkt för ägt boende

Staten bör inte särbehandla olika boendeformer. För att återställa neutralitet mellan hyrt och ägt boende föreslår den här rapporten att egnahemsägare beskattas för en schablonintäkt – en hypotetisk kapitalinkomst – av det egna boendet, i stället för kommunal fastighetsavgift. Man kan se det som att bostadsägaren hyr av sig själv och betalar kapitalinkomstskatt på hyresintäkten. En sådan lösning får i praktiken samma effekt som en fastighetsskatt, men den teoretiska grunden för skatten blir tydligare för skattebetalarna, liksom kopplingen till ränteavdraget. Före den stora skattereformen fungerade fastighetsbeskattningen på detta sätt. Fastighetsbeskattningskommittén (SOU 2000:34) har också föreslagit att detta system ska återinföras.

En rimlig riktlinje är att schablonräntan ska motsvara en riskfri avkastning på bostadens marknadsvärde, till exempel statslåneräntan (se fördjupningsrutan). Om statslåneräntan är 3 procent – en rimlig gissning av den långsiktiga nivån – och kapitalinkomstskatten 15 procent motsvarar schablonbeskattningen en fastighetsskatt på 0,45 procent av marknadsvärdet, eller 0,6 procent av taxeringsvärdet.[18] För personer som äger lågt värderade fastigheter innebär detta sänkt fastighetsskatt, eftersom den kommunala fastighetsavgiften i dag är 0,75 procent av taxeringsvärdet upp till 8 000 kr per år. Fastighetsbeskattning kan medföra likviditetsproblem för enskilda, eftersom den utgår på en hypotetisk inkomst. Man kan därför överväga begränsningsregler eller skydd mot kraftiga ökningar av taxeringsvärdena. Intäkter från uthyrning av den egna bostaden bör beskattas endast i den mån de överstiger schablonintäkten.[19]

Med en likformig fastighetsbeskattning faller argumenten för begränsning av ränteavdragen. Räntorna får dras av direkt mot schablonintäkten av eget boende inom inkomstslaget kapital, och nettot beskattas med kapitalinkomstskatt. Det blir en tydlig symmetri mellan den inkomst som beskattas och de ränteutgifter som får dras av för inkomstens förtjänande.

På längre sikt kan man överväga att avskaffa reavinstskatten på bostäder. Om fastighetsägarna beskattas med en schablonintäkt motsvarande en riskfri avkastning kommer de själva att bära risken för eventuella upp- och nedgångar. Med samma resonemang som ligger bakom investeringssparkontot (ISK) finns det därför egentligen ingen anledning att även beskatta reavinster. Att i dagsläget avskaffa reavinstskatten skulle dock innebära en stor överföring till personer med orealiserade värdeuppgångar på sina fastigheter. En rimlig övergångslösning kan därför vara att tillåta avdrag för ackumulerade schablonintäkter vid fastighetsförsäljning. En sådan lösning liknar den som föreslås av Waldenström m fl (2018). Därmed beskattas endast ”övervinsterna” vid fastighetsförsäljning, det vill säga boprisuppgångar som är större än avkastningen på riskfria tillgångar.

Även bostadsrätterna bör beskattas på ett sätt som skapar neutralitet gentemot hyrt boende. I dag beskattas bostadsrättsföreningar med en låg fastighetsskatt samtidigt som taxeringsvärdena är låga. Alternativen är att beskatta föreningarna för ett mer rättvisande marknadsvärde, eller att införa ett särskilt taxeringsförfarande på lägenhetsnivå och beskatta bostadsrättsägarna.

Förslaget om schablonintäkt för ägt boende uppskattas totalt leda till ökade skatteintäkter med 8 miljarder kronor, räknat på en skatt på 0,6 procent av taxeringsvärdet.[20] Skattehöjningen drabbar framför allt bostadsrätter, som i dag är särskilt gynnade relativt andra boende- och investeringsformer. För villor blir den totala skattehöjningen marginell.

I en större skatteöversyn bör även fastighetsskatten på hyresfastigheter, kommersiella lokaler och industrifastigheter ingå. Det finns inte samma teoretiska argumentation för att beskatta sådana fastigheter som för fastigheter som bebos av ägaren. En tänkbar reformväg är att skapa en genuint kommunal fastighetsskatt för alla typer av fastigheter, med en koppling till kommunal service.

Avskaffad stämpelskatt

Stämpelskatten bör avskaffas. Den är en ren transaktionsskatt som inte är samhällsekonomiskt försvarbar och som minskar rörligheten på bostadsmarknaden. Statens handläggningskostnader för fastighetsregistret täcks genom särskilda avgifter som betalas utöver stämpelskatten. Stämpelskatten skapar också skatteplanering inom företagssektorn och kommunsektorn. I ett fall sålde en kommun delar av en trottoar för att undvika stämpelskatt.[21] Stämpelskatten ger 2018 skatteintäkter på 12 miljarder kronor.

Slutsatser

Kapitalbeskattningen i Sverige skapar ett flertal samhällsekonomiskt kostsamma snedvridningar av hushålls och företags investerings- och sparbeslut. Själva existensen av kapitalskatter gör att investeringar, sparande och entreprenörskap avkastar mindre än de annars hade gjort, vilket påverkar tillväxten negativt. Det finns även många problem med utformningen av kapitalskatterna. Kapitalinkomstskatten låser in kapital i bolag och skapar incitament att skjuta upp försäljning av aktier och fastigheter så långt det går, eftersom realisering av vinster utlöser beskattning. Bolagsskatten skapar incitament för skuldsättning. De praktiska och politiska svårigheterna med att beskatta egnahemsägare för den hypotetiska inkomsten de har av att bo i sitt eget hus gör också att ägt boende skattegynnas jämfört med hyrt boende eller andra typer av investeringar.

Denna rapport föreslår ett antal reformer av kapitalskatterna. Reformerna löser inte alla problem som identifierats. Därför är det angeläget med fortsatt reformarbete.

Ett förslag är att en schablonintäkt för ägt boende ska tas upp som kapitalinkomst för att skapa neutralitet mellan olika boendeformer. Rapporten föreslår också sänkt kapitalinkomstskatt till 15 procent, från som mest 30 procent i dag. Det skulle mildra inlåsningseffekterna, göra sparande mer lönsamt och möjliggöra en beskattning av fastigheter som likställer hyrt och ägt boende utan alltför betungande beskattning av egnahemsägare. Samtidigt föreslås att stämpelskatten vid försäljning och belåning av fastigheter avskaffas. Det skulle öka rörligheten på bostadsmarknaden.

Bolagsskatten halveras i förslaget till 11 procent. Det skulle lindra dubbelbeskattningen av företagsvinster (som inte gäller räntor) och göra det mer lönsamt att investera i Sverige, vilket skulle höja BNP och löner.

Sammantaget försvagar förslagen kortsiktigt statens finanser med cirka 96 miljarder kronor, motsvarande 2 procent av BNP. På sikt är reformerna helt eller delvis självfinansierande tack vare mer sparande och investeringar.

Referenser

Acemoglu, Daron, Golosov, Mikhail & Tsyvinski, Aleh (2011), ”Political economy of Ramsey taxation”, Journal of Public Economics, 95.

Aghion, Philippe, Akcigit, Ufuk & Fernández-Villaverde, Jesús (2013), ”Optimal capital versus labor taxation with innovation-led growth”, NBER Working Paper 19 086.

Chamley, Christophe (1986), ”Optimal taxation of capital income in general equilibrium with infinite lives”, Econometrica, 54 (3).

Chari, V V, Nicolini, Juan Pablo & Teles, Pedro (2017), ”Ramsey taxation in the global economy”, Federal Reserve Bank of Minneapolis Working Paper 745.

Edvinsson, Rodney (2005), ”Historiska nationalräkenskaper för Sverige 1800–2000”.

Finansdepartementet (2017), ”Nya skatteregler för företagssektorn”, promemoria, Fi2017/02752/S1.

Finansdepartementet (2018), ”Nya skatteregler för företagssektorn”, lagrådsremiss, 21 mars.

Gordon, Roger (1986), ”Taxation of investment and savings in a world economy”, American Economic Review, 76 (5).

Henrekson, Magnus & Sanandaji, Tino (2014), Företagandets förutsättningar – en ESO-rapport om den svenska ägarbeskattningen, rapport till Expertgruppen för studier i offentlig ekonomi 2014:3.

Johansson, Dan, Stenkula, Mikael & Du Rietz, Gunnar (2015), ”Capital income taxation of Swedish households, 1862–2010”, Scandinavian Economic History Review, 63 (2).

Judd, Kenneth L (1985), ”Redistributive taxation in a simple perfect foresight model”, Journal of Public Economics, 28.

King, Mervyn A & Fullerton, Don (red, 1984), The Taxation of Income from Capital: A Comparative Study of the United States, the United Kingdom, Sweden, and West Germany. Chicago: University of Chicago Press.

Leksands kommun (2013), ”Därför gör vi en fastighetsreglering med en ’trottoarkant’”, 12 mars. <http://www.leksand.se/Just-nu/Kommunen-och-SVTs-granskning/Varfor-gor-vi-en-fastighetsreglering-med-en-trottoarkant>

Lundberg, Jacob (2017), ”Inte självklart att ISK är skattegynnat”, Ekonomisk debatt, 45 (8).

Lodin, Sven-Olof & Englund, Peter (2017), Yes box! En ESO-rapport om en ny modell för kapital- och bostadsbeskattning, rapport till Expertgruppen för studier i offentlig ekonomi 2017:4.

Mankiw, N Gregory (2000), ”The Savers-Spenders Theory of Fiscal Policy”, American Economic Review, 90 (2).

McLeod, Robert, m fl (2001), Tax Review 2001: Issues Paper, New Zealand Treasury. <http://www.treasury.govt.nz/publications/reviews-consultation/taxreview2001>

Mirrlees, James, m fl (2011), Tax by Design: The Mirrlees Review. Oxford: Oxford University Press.

Norrman, Erik & Virin, Niclas (2007), Slopad bolagsskatt – analys och konsekvenser. Stockholm: Norstedts Juridik.

Rohác, Dalibor (2010), ”Skattekonkurrens – förbannelse eller välsignelse?”, rapport, Timbro. <https://timbro.se/skatter/skattekonkurrens-forbannelse-eller-valsignelse>

Rådets direktiv (EU) 2016/1164 av den 12 juli 2016 om fastställande av regler mot skatteflyktsmetoder som direkt inverkar på den inre marknadens funktion.

Solow, Robert M (1956), ”A contribution to the theory of economic growth”, Quarterly Journal of Economics, 70 (1).

SOU 1989:36, Inflationskorrigerad inkomstbeskattning, betänkande av utredningen om inflationskorrigerad inkomstbeskattning.

SOU 2000:34, Likformig och neutral fastighetsbeskattning, slutbetänkande av Fastighetsbeskattningskommittén.

SOU 2014:40, Neutral bolagsskatt – för ökad effektivitet och stabilitet, slutbetänkande av Företagsskattekommittén.

SOU 2016:75, Översyn av skattereglerna för delägare i fåmansföretag, betänkande av Utredningen om översyn av 3:12-reglerna.

Straub, Ludwig & Werning, Iván (2014), ”Positive Long Run Capital Taxation: Chamley-Judd Revisited”, NBER Working Paper 20 441.

Södersten, Jan (2014), ”Bolagsbeskattningens incitamentseffekter”, bilaga 7 till SOU 2014:40, Neutral bolagsskatt – för ökad effektivitet och stabilitet, slutbetänkande av Företagsskattekommittén.

Sørensen, Peter Birch (2010), Swedish Tax Policy: Recent Trends and Future Challenges, rapport till Expertgruppen för studier i offentlig ekonomi (ESO), 2010:4.

Waldenström, Daniel, Bastani, Spencer & Hansson, Åsa (2018), Kapitalbeskattningens förutsättningar, SNS Konjunkturrådsrapport 2018.

Noter

- Acemoglu m fl (2011). ↑

- Rohác (2010), Waldenström m fl (2018), sid 66. ↑

- Rådets direktiv (EU) 2016/1164, Finansdepartementet (2018). ↑

- SOU 2016:75, sid 135. ↑

- Den vanligaste utvecklades av King & Fullerton (1984). ↑

- Chamley (1986), Judd (1985). Se även Mankiw (2000). En teoretisk diskussion om Chamley–Judd-resultatet pågår – se Straub & Werning (2014) och Chari m.fl. (2017). ↑

- Edvinsson (2005). ↑

- Aghion m fl (2013) visar i en teoretisk modell att det under vissa förutsättningar är optimalt att subventionera kapital. ↑

- Henrekson & Sandandaji (2014). ↑

- Se t ex Mirrlees m fl (2011). ↑

- Södersten (2014). ↑

- Gordon (1986). ↑

- Företagsskattekommittén (SOU 2014:40) visade att kraftigt inskränkta ränteavdrag i kombination med sänkt bolagsskatt skulle höja skatteuttaget från framför allt fastighetssektorn (sid 492), som också är den sektor som har högst belåning (sid 498). Handeln och tillverkningsindustrin skulle däremot vara vinnare. ↑

- Anta att aktien fördubblas i värde de första fem åren och sedan fördubblas igen de fem åren efter det. Person 1 investerar 100 kr i en aktie som han behåller i tio år. Värdet har då ökat till 400 kr. Kapitalvinsten är 300 kr och kapitalinkomstskatten 30 procent av det, 90 kr. Person 1 har alltså 310 kr efter skatt. Person 2 investerar 100 kr, som växer till 200 kr efter fem år, då han säljer aktien. Kapitalinkomstskatten är 30 kr. De 170 kr han nu har investerar han igen på börsen, och efter ytterligare fem år har de dubblerats från 170 kr till 340 kr. Skatten på kapitalvinsten är 51 kr. Han har alltså kvar 289 kr, jämfört med 310 kr för person 1. Den enda skillnaden mellan de två investerarna är hur ofta de realiserar sina vinster. ↑

- Se Krister Anderssons särskilda yttrande till Företagsskattekommitténs slutbetänkande (SOU 2014:40, sid 613). ↑

- McLeod m fl (2001). Se även Lundberg (2017) och Sørensen (2010), sid 289. ↑

- Waldenström m fl (2018) uppskattar att en harmonisering av dagens kapitalinkomstskattesatser (och ränteavdraget) till 25 procent skulle vara ungefärligen statsfinansiellt neutralt. En större sänkning till 15 procent kan därför förväntas sänka intäkterna med 40 procent jämfört med dagens nivå, vilket motsvarar 27 miljarder. Skattebortfall från lägre kupongskatt (som betalas på utdelningar till utländska aktieägare) tillkommer, men är svårt att beräkna eftersom skattesatsen i realiteten bestäms av Sveriges dubbelbeskattningsavtal med aktieägarens hemland. ↑

- Taxeringsvärdet ska som regel uppgå till tre fjärdedelar av marknadsvärdet. ↑

- Den teoretiska intäkten av att man bor i sin egen bostad minskar om man i stället hyr ut en del av bostaden till någon annan. ↑

- Beräkningen utgår från Waldenström m fl (2018), som beräknar att en fastighetsskatt på 1 procent av taxeringsvärdet skulle inbringa ytterligare 26 miljarder kronor. ↑

- Leksands kommun (2013). ↑