Banta staten i stället för att höja skatten

Få saker har fått vänstern att rasa som krav på att staten sparar i svåra ekonomiska tider. En bok som sammanfattar ny forskning visar att det är värre att staten höjer skatterna.

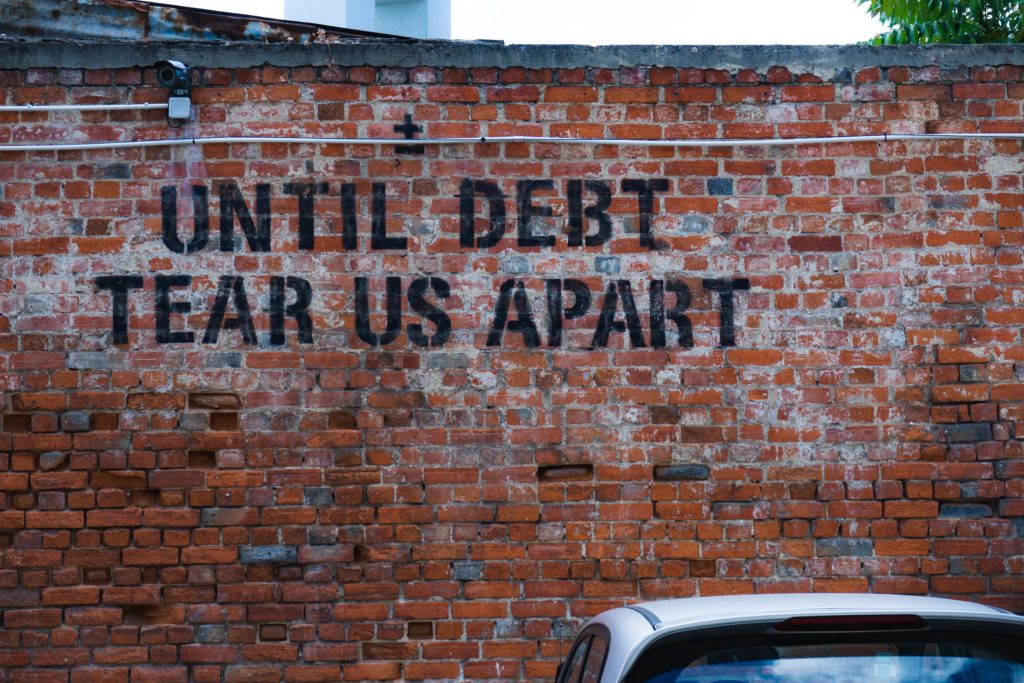

För den europeiska och anglosaxiska vänstern är ”austerity” sedan finanskrisen ett rött skynke närmast i klass med ”nyliberalism”, och med ungefär samma bakomliggande analys: Detta är roten till allt ont. Åtskilliga böcker och tidningsartiklar har skyllt det mesta av stigande arbetslöshet, växande ekonomiska skillnader och stagnerande konsumtion på att staterna behövt vara sparsamma. Den svenska termen är ”åtstramningar”, men den är inte lika aktuell i svenskarnas medvetande som under det 1990-tal som präglades av försöken att få statsbudgeten i balans och statens skuldsättning att sluta öka.

Nationalekonomerna Alberto Alesina, Carlo Favero och Francesco Giavazzi har en del att invända. De gör det mot bakgrund av att ha studerat åtstramningar i 16 OECD-länder mellan 1981 och 2014, däribland Sverige, vilket de sammanfattar i boken Austerity – When it works and when it doesn’t (Princeton University Press).

Ett resultat framstår som hyggligt robust över tid. Sker åtstramningen huvudsakligen genom minskade offentliga utgifter, så hämtar sig produktionen relativt snabbt. I genomsnitt konstaterar forskarna en liten nedgång under något år, men det genomsnittet döljer några fall av djupare ekonomisk nedgång och ett flertal fall där tillväxten rentav blivit bättre än vad som kunde förväntas utan åtstramning.

Sker åtstramningen däremot huvudsakligen genom höjda skatter, alltså att det egentligen är medborgarna snarare än staten som får strama åt, blir nedgången djup och varaktig under flera år. Åtstramningen blir därmed ofta kontraproduktiv på precis det sätt som kritikerna hävdar. Visst ökar skatterna intäkten till statskassan, men eftersom tillväxten sjunker desto mer så minskar intäkterna totalt sett och skuldsättningen fortsätter att öka.

När staten minskar sina utgifter ökar de privata investeringarna, men de minskar däremot om staten höjer skatterna.

Det här är inte okänt bland ekonomer, men dynamit i samhällsdebatten. Här dominerar fortfarande tankar hämtade från en förenklad keynesiansk modell. Enligt denna modell ska höjda skatter ha mindre negativ påverkan på tillväxten än minskade offentliga utgifter.

Varför har minskade utgifter och höjda skatter så skilda effekter på tillväxten? Författarna prövar alternativ som att samtidiga avregleringar, förändringar av växelkursen eller penningpolitiken skulle förklara skillnaderna, men finner att så inte är fallet. De har också en plausibel förklaring till varför effekterna av offentliga besparingar och skattehöjningar skiljer sig åt. När staten minskar sina utgifter ökar de privata investeringarna, men de minskar däremot om staten höjer skatterna.

Sannolikt har detta att göra med att höjda skatter och minskade utgifter skapar olika förväntningar om framtiden. I de flesta rika västländer är staten rejält skuldsatt och med en växande andel äldre i befolkningen kommer kostnader för pensioner och välfärdsutgifter att öka. Höjda skatter blir i detta ljus bara en bekräftelse på ytterligare skattehöjningar i framtiden. Beslut om minskade utgifter signalerar däremot att skatterna kanske inte kommer att höjas framöver och då ökar företagens optimism om framtiden.

Helt i enlighet med vad forskarvärlden och ekonomisk expertis förväntade sig har denna åtstramning inte fungerat.

Som lekman är det svårt att i den stundtals metodtunga boken granska urvalet bakom studierna, och det finns detaljer som gör mig tveksam. En vald period för ekonomisk åtstramning i Sverige är till exempel 1983–1989, en period som i den ansvarige finansministern Kjell-Olof Feldts regeringsmemoarerna Alla dessa dagar snarare beskrivs som ekonomiskt lättsinnig. Dessutom präglades perioden starkt av exportdriven tillväxt efter en rejäl devalvering och finansiell avreglering som ökade krediterna, vilket ytterligare blåste upp tillväxtsiffrorna. Danmark ska vid en studie ha valts som jämförelseland till euroområdet för att det har flytande växelkurs, men den danska valutan har varit knuten till just euron. Sannolikt är det ofrånkomliga missar, men en misstänksam ekonom kan ha behållning av att kolla på om urvalet skett på ett sätt som gynnar slutsatserna.

Genomgången av inte minst EU-länders krishantering på 2010-talet sker mer i detalj och ser gedigen ut. Här konstateras att Storbritannien valde en kritiserad väg som huvudsakligen gick ut på minskade utgifter, men att detta har minskat skuldsättningen utan långvarig nedgång. Sak samma med Irland. Spanien, Portugal och Italien valde en högre andel skattehöjningar och har råkat värre ut.

Grekland är ett särfall och utan pålitlig statistik fram till finanskrisen, så det ingår inte i det generella underlaget. Landets aviserade planer har en något högre andel besparingar än skattehöjningar, men med så många kriser på en gång är något annat än raskt ökande skuldsättning och fallande tillväxt svårt att vänta sig. Den grekiska staten råkade ut för ett tvärstopp där den inte längre kunde låna, detta i likhet med så kallade tillväxtländer på en lägre välståndsnivå, medan landet samtidigt var högre belånat i likhet med andra OECD-länder. Situationen var ohållbar och det rimliga hade varit att landet fått en ordnad skuldavskrivning, menar författarna.

Att EU inte valde denna väg kan ha berott på att euroländerna befarade att kreditgivare till andra länder som Spanien och Italien då skulle få kalla fötter. Sannolikt beror det i minst lika hög grad på att det var tyska och franska banker som hade stått för det mesta av utlåningen och skulle göra stora förluster om skulderna avskrevs. Alltså valdes åtstramning framför rekonstruktion. Helt i enlighet med vad forskarvärlden och ekonomisk expertis förväntade sig har denna åtstramning inte fungerat, även om europeiska politiker återkommande överdrivit och ljugit för att dölja resultatet.

Politiker har helt enkelt valt att inte hantera problemen med växande underskott och skulder förrän de blivit akuta.

Detta för oss till anledningen för åtstramningar, och varför de tenderar att dyka upp först när ekonomin går sämre. ”Åtstramningar är nästan alltid en korrigering av tidigare policymisstag”, konstaterar Alesina, Favero och Giavazzi på sin strama prosa. De flesta västländer skuldsatte sig kraftigt och utan goda skäl under 1970- och 1980-talet, vilket de inte hanterade förrän skuldsättningens effekter blev akuta under början av 1990-talet.

Samma sak upprepades efter eurons införande då vissa stater och privatpersoner kunde låna billigt genom den gemensamma (och i många länder betydligt lägre) räntan. Politiker har helt enkelt valt att inte hantera problemen med växande underskott och skulder förrän de blivit akuta, vilket ofta skapat en illa vald tajming då åtstramningar till slut blivit oundvikliga.

Att folk i allmänhet därför förknippar åtstramningarna med en deprimerande ekonomisk situation är alltså förståeligt, men det är snarare så att de tenderar att uppträda samtidigt och inte sällan ha gemensamma orsaker, än att åtstramningarna orsakar nedgången. Författarna pekar tvärtom på orättvisan i den föregående situationen när politiker (med majoritetens stöd) lovat och spenderat mer än de betalat för och därmed systematiskt skuldsatt kommande generationer, och att åtstramningar via minskade statsutgifter ofta kan göras fördelningspolitiskt utjämnande eftersom många stöd och bidragssystem gynnar företag, särintressen och medelklass. Tack vare den här boken och författarnas forskningsinsats vet vi hur som helst att den som inte i en sådan situation vill göra ont värre bör välja sänkta statsutgifter före höjda skatter.