Jacob Lundberg:

Lafferkurvan visar att skattesänkningar kan vara gratis för staten

Ekonomi Essä

Lafferkurvan illustrerar att skatten ibland kan bli så hög att sänkt skatt ökar skatteintäkterna. Den är okontroversiell bland nationalekonomer, men omstridd i debatten. Jacob Lundberg skriver om forskningen bakom Lafferkurvan.

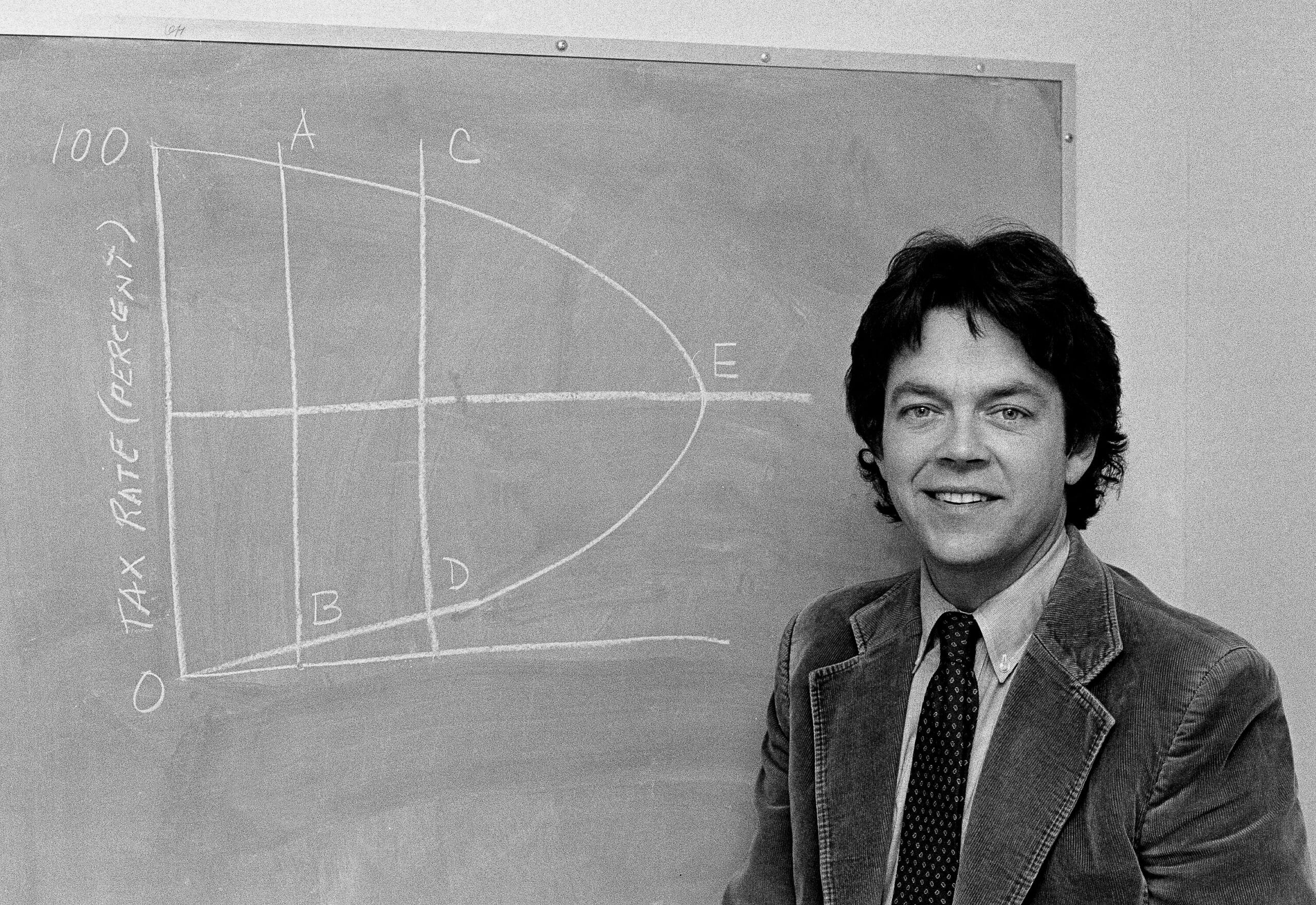

En vinterdag 1974 åt Donald Rumsfeld, Dick Cheney, Jude Wanniski och Arthur Laffer middag på Two Continents Restaurant i Washington. Rumsfeld och Cheney var tjänstemän i den republikanska Fordadministrationen (de blev senare bland annat försvarsminister respektive vicepresident under George W. Bush), Laffer var nationalekonom på University of Southern California och Wanniski var journalist, som senare skulle skriva om middagen och göra den världsberömd.

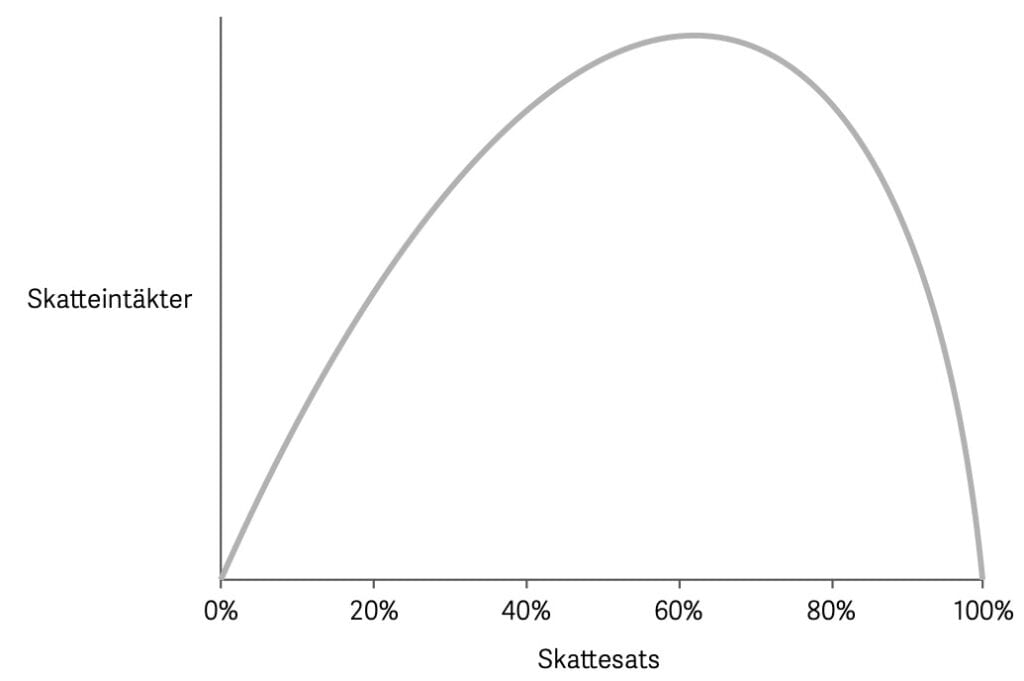

Skattepolitik var ett ämne som diskuterades. Laffer tog då – enligt legenden – fram en servett och ritade en kurva som han brukade använda i sin undervisning. Kurvan illustrerar sambandet mellan skattesatsen – från 0 till 100 procent – och skatteintäkterna. Logiken bakom kurvan är enkel: Om skattesatsen är 0 procent kommer man förstås inte få in några skatteintäkter, men även om skattesatsen är 100 procent kommer intäkterna att vara obefintliga – eftersom ingen kommer att vilja arbeta, investera eller göra vad det nu är som beskattas. Mellan dessa två extremer finns en punkt där skatteintäkterna är som störst. Om skattesatsen är högre än denna punkt går det att sänka skatten och samtidigt få in mer skatteintäkter.

Arthur Laffers servett finns i dag att beskåda på National Museum of American History, men det är osäkert om det är servetten från den berömda middagen eller om den ritades vid ett senare tillfälle.

Lafferkurvans existens är okontroversiell inom nationalekonomin, och insikten att sänkt skattesats kan höja skatteintäkterna är betydligt äldre än själva kurvan. Redan på 1300-talet skrev den arabiske filosofen Ibn Khaldun:

När skatteuttagen och pålagorna på undersåtarna är låga, är dessa energiska och aktiva i sina företag. De uppodlar mer jord, vilket ökar antalet grundskatter och följaktligen de samlade skatteintäkterna… Uttagen ökar bortom rimlighetens gräns. Följden blir att medborgarnas intresse för utveckling av jordbruket försvinner… Om läsaren förstår detta, inser han att det bästa medlet att utveckla jordbruket är att så mycket som möjligt sänka skatten på brukarna.

Laffers bidrag är att han hittade ett enkelt sätt att illustrera en inte helt uppenbar poäng.

Lafferkurvan i debatten

Lafferkurvans förbannelse är att den varit politiserad sedan tillkomsten. På högerkanten låter det ofta som om alla skattesänkningar är gratis för statskassan, medan vänsterdebattörer framhärdar i att skattesänkningar alltid minskar intäkterna. Verkligheten är, som så ofta, mer komplex. Ibland leder skattesänkningar till ökade intäkter och ibland inte. Lafferkurvan ser olika ut beroende på om det handlar om Sverige och USA och beroende på om skattesatsen man pratar om är marginalskatten på höga inkomster, skattetrycket som andel av BNP eller något annat.

Lafferkurvans förbannelse är att den varit politiserad sedan tillkomsten.

I debatten lockas många att jämföra skatteintäkterna före och efter en skattesänkning för att därefter dra slutsatsen att Lafferkurvan ”fungerar” eller inte ”fungerar”. En del borgerliga politiker gillar att påpeka att skatteintäkterna ökade under Alliansens regeringstid 2006–2014, trots skattesänkningar. Men skatteintäkterna ökar nästan alltid över tid tack vare ekonomisk tillväxt. Man kan inte dra några slutsatser om Lafferkurvan baserat på det. Det är att blanda ihop korrelation och kausalitet. All forskning tyder på att jobbskatteavdraget, som utgjorde merparten av Alliansens skattesänkningar, är delvis självfinansierande (mer om detta nedan). Sysselsättningen ökar, vilket höjer skatteintäkterna, men inte tillräckligt mycket för att uppväga hela det initiala intäktsbortfallet. Alliansens skattesänkningar gjorde därför att skatteintäkterna blev lägre än de annars hade varit.

På vänstersidan är det populärt att peka på Ronald Reagans skattesänkningar under 1980-talet och Bildtregeringens skattesänkningar i Sverige i början av 1990-talet. I båda fallen följdes skattesänkningarna av underskott. Men det var förstås inte skattesänkningarnas fel att USA byggde ut sin försvarsmakt under sluttampen av kalla kriget eller att Sverige hamnade i en ekonomisk kris på grund av fast växelkurs och hög skuldsättning. Det är helt enkelt inte seriöst att dra slutsatser om huruvida skattesänkningar är självfinansierande eller inte baserat på en enkel jämförelse av skatteintäkterna över tid. Den nationalekonomiska forskningen är betydligt mer sofistikerad – vi kommer tillbaka till den.

Laffers logik

Låt oss nu borra djupare i Lafferkurvan för beskattning av arbetsinkomster. Det är här det finns mest forskning och där kunskapen är störst om Lafferkurvans utseende. Men i princip kan man även prata om en Lafferkurva för bolagsskatten eller kapitalinkomstskatten.

Principen bakom Lafferkurvan kan skrivas som en enkel formel:

skatteintäkter = skattesats × invånarnas totala inkomster

Om de totala inkomsterna i en kommun är 100 miljoner och skattesatsen är 30 procent kommer skatteintäkterna att vara 30 miljoner, till exempel. Laffereffekten uppstår eftersom invånarnas inkomster beror på skattesatsen. Ju högre skattesats, desto mindre lönar det sig att tjäna pengar. Det finns flera möjliga anledningar till det. Med hög marginalskatt lönar det sig mindre att gå upp i arbetstid eller ta på sig ett övertidspass.

Det lönar sig också mindre att anstränga sig på jobbet för att kunna glänsa inför chefen på lönesamtalet

Det lönar sig också mindre att utbilda sig, anstränga sig på jobbet för att kunna glänsa inför chefen på lönesamtalet, aktivt söka ett mer välbetalt jobb eller flytta till en annan stad för att tjäna mer. Dessutom blir det mer lönsamt att försöka minska sin taxerade inkomst genom avdrag. Det kan också handla om att bolaget erbjuder obeskattade förmåner, som generös representation, konferensresor till grekiska öar eller lyxiga kontor, i stället för beskattade löner. Rent skattefusk blir förstås också mer lockande om skattesatsen är hög.

Höjd skatt leder också till att vissa personer väljer att inte arbeta. Det kan handla om att man går i pension något år tidigare, stannar hemma med barnen eller inte anstränger sig lika mycket för att hitta ett jobb om man är arbetslös. Skatterna kan också få en del personer, förmodligen framför allt högutbildade specialister, att välja att arbeta i ett annat land än Sverige.

Resultatet av allt detta är att en högre skattesats leder till en lägre inkomst i personens deklaration – som är det som spelar roll för skatteintäkterna. Var och en av dessa effekter kan vara ganska liten, men den sammantagna effekten blir ändå betydelsefull. Det är inte nödvändigt att alla, eller ens merparten, ändrar sitt beteende om skatten höjs. Det kan räcka med att en minoritet av olika skäl fattar beslut som leder till en lägre inkomst. Man kan exempelvis tänka sig en person som har stått i valet och kvalet om att gå ner i arbetstid, men där höjd marginalskatt blir det som får vågskålen att tippa över.

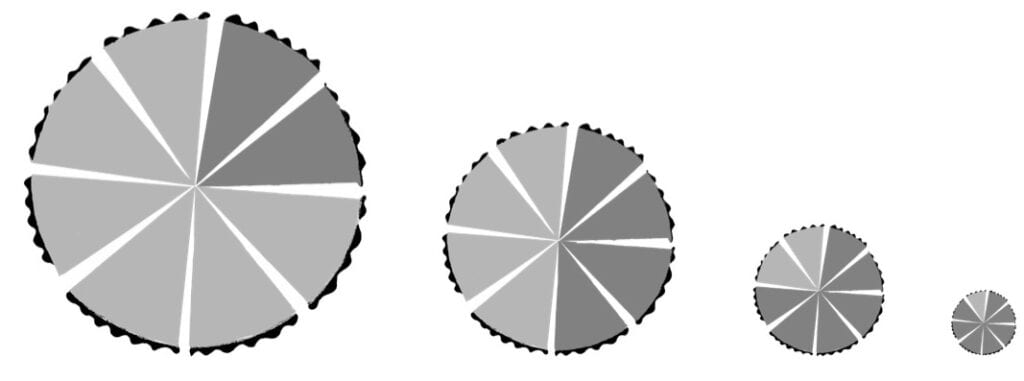

Högre skattesats innebär alltså att staten tar en större procentsats av en lägre summa inkomster. Eller annorlunda uttryckt: en större andel av en mindre kaka. Så här kan man illustrera det:

När skattesatsen är noll tar staten ingenting av en stor kaka, och när skattesatsen är 100 procent har kakan helt försvunnit – det finns inget kvar att beskatta. Lafferkurvans logik är obeveklig.

Forskningen bakom Lafferkurvan

Nyckelfrågan är hur mycket skattesatsen påverkar människors inkomster. Som tur är finns det sedan några decennier tillbaka mer och mer forskning som undersöker precis det. Utmaningen i denna forskning är att ta reda på faktiska orsakssamband: Om skatten sänks och människor tjänar mer pengar, hur vet man att det beror på skattesänkningen och inte något annat, som konjunkturen eller allmän tillväxt?

I medicinsk forskning löser man denna typ av problem genom att genomföra experiment: En slumpmässigt utvald grupp får sockerpiller och en annan får det faktiska läkemedlet. Sedan jämför man de två grupperna och kan vara i princip helt säker på att skillnaden har att göra med läkemedlet och inget annat. Om nationalekonomer fått bestämma hade man säkert genomfört sådana experiment på skatteområdet också – till exempel låta alla som är födda i Vädurens tecken få sänkt skatt för att sedan jämföra deras beteende med övriga befolkningens. Men eftersom det inte är politiskt möjligt får man hålla till godo med naturliga experiment, reformer som har olika effekt på olika grupper, som man kan jämföra över tid.

Säg att det genomförs en skattereform där de som tjänar mellan 20 000 och 30 000 kronor i månaden får höjd marginalskatt och de som tjänar mer än 30 000 får sänkt marginalskatt. Detta är en typ av naturligt experiment, och forskarna kan sedan jämföra inkomstutvecklingen för de två grupperna under åren efter att skatteförändringen genomfördes. Sådan forskning underlättas av att det – särskilt i de nordiska länderna – finns stora register över befolkningens inkomster som nationalekonomer kan använda sig av. Genom dessa register kan man följa enskilda individer över tid och undersöka hur de reagerat på olika skattereformer.

I dagsläget finns minst 50 studier av detta slag. Många analyserar amerikanska skattereformer, men även Sverige är välrepresenterat, bland annat genom studier av den stora skattereformen 1990–1991. De forskningsgenomgångar som gjorts har dragit slutsatsen att skattebetalarna ökar sina inkomster med i storleksordningen 0,2 procent för varje extra procent som de får behålla av en intjänad hundralapp. Siffran 0,2 kallas elasticitet.

När värnskatten avskaffades sjönk exempelvis marginalskatten från 60 till 55 procent, så att höginkomsttagare fick behålla 45 i stället för 40 kronor av varje intjänad hundralapp – en ökning med 12,5 procent. Enligt tidigare forskning kan vi förvänta oss att det leder till att dessa personer sporras att öka sin inkomst med 2,5 procent (12,5 % × 0,2 = 2,5 %). Det är inte någon särskilt stor ökning, men det räcker för att göra värnskattens avskaffande mer än självfinansierande.

Det handlar inte om någon exakt vetenskap. Det finns studier som har hittat både högre och lägre elasticiteter än 0,2. Men när man diskuterar hur skattepolitiken bör se ut är det rimligast att utgå ifrån det mest sannolika utfallet – mittfåran i forskningen.

Det bör noteras att de flesta studier av skattereformer bara analyserar individers inkomster upp till ungefär tre år efter reformen. För många kan det nog ta längre tid än så att reagera på en skattesänkning. Det kan exempelvis ta tid innan alla har uppfattat att skatten har sänkts. Det finns mycket som tyder på att många inte har fullständig kunskap om skatteskalan. Enligt teorin bör vi se att många personer har en lika hög inkomst som brytpunkten där man börjar betala statlig inkomstskatt. Man tjänar pengar så länge man bara behöver betala kommunalskatt på en inkomstökning, men när marginalskatten ökar till kommunalskatten plus 20 procent i statlig inkomstskatt tycker man inte att det är värt det längre. Forskningen har dock inte funnit några bevis för att ovanligt många löntagare ligger precis på brytpunkten. Att man inte kan finjustera sin inkomst på kronan betyder dock inte att skatterna inte spelar någon roll. Höga marginalskatter innebär ändå att det lönar sig sämre att anstränga sig för att få en högre inkomst.

Om individer byter jobb eller flyttar till en annan stad som reaktion på en skattesänkning kan det också ta tid. Effekter på utbildningsval tar förstås flera decennier innan de har slagit igenom helt. Därför är nog de verkliga långsiktiga effekterna av skattereformer större än en elasticitet på 0,2.

Lafferkurvan i Sverige

Tack vare den nya forskningslitteraturen är Lafferkurvan inte längre bara en abstrakt idé, utan något vars utseende faktiskt kan uppskattas. Det är också möjligt att räkna på potentiella reformer och göra förutsägelser för hur skatteintäkterna skulle påverkas om en viss skatt sänktes eller höjdes. I fortsättningen kommer vi att anta att elasticiteten är 0,2, men ha i åtanke att det finns osäkerhet kring detta och att elasticiteten troligtvis är större på längre sikt.

Mycket av diskussionen kring Lafferkurvan kretsar kring beskattningen av höga inkomster. Det är där marginalskatten är som högst, så sannolikheten är störst att man har hamnat på fel sida av Lafferkurvan. I Sverige har värnskatten länge varit föremål för debatt, och blev en symbolfråga i fördelningspolitiken. Göran Persson, som var finansminister när värnskatten infördes, skriver i sina memoarer:

Värnskatten gav inte så fruktansvärt mycket extra pengar till statskassan, men den var en tydlig markering av att vi tyckte att de som hade det gott ställt i Sverige kunde bidra lite mer.

Ett flertal olika forskare och bedömare, exempelvis finansdepartementet, har beräknat att avskaffad värnskatt är gratis för statskassan eller till och med ökar skatteintäkterna – med andra ord, att Sverige i och med värnskatten hade passerat Lafferkurvans topp.

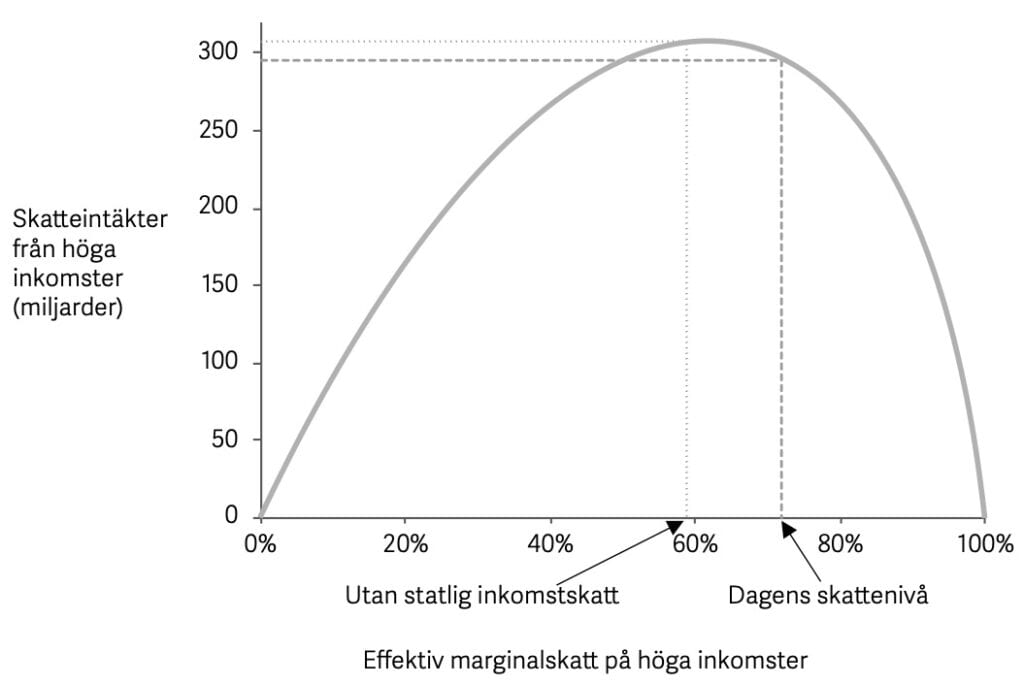

Om vi utgår ifrån den forskningslitteratur som nämndes ovan ser Lafferkurvan för beskattning av höga inkomster i Sverige ut så här:

Som nämndes i förra kapitlet är den effektiva marginalskatten – den sammanlagda skatten på en inkomstökning inklusive inkomstskatt, arbetsgivaravgifter, moms och andra konsumtionsskatter – drygt 70 procent för den som ligger över brytpunkten för statlig inkomstskatt. Lafferkurvans topp inträffar sannolikt ungefär vid 60 procent.

Det verkar alltså som att Sverige, även nu när värnskatten är avskaffad, befinner sig på fel sida av Lafferkurvan. Det är inte så konstigt: Värnskattens avskaffande är en ganska liten skattesänkning och om Sverige befann sig på fel sida av Lafferkurvan innan värnskatten avskaffades är det sannolikt att landet fortfarande gör det.

När är det gratis att sänka skatten?

Som diagrammet visar är det troligt att till och med ett avskaffande av den statliga inkomstskatten skulle vara självfinansierande för staten. Utan statlig inkomstskatt skulle Sverige i princip ha platt skatt. Den statliga inkomstskatten inbringar i dag 50 miljarder till statskassan varje år. Om man ignorerar beteendeförändringar – en så kallad statisk beräkning – skulle ett avskaffande alltså minska skatteintäkterna med 50 miljarder.

Utan statlig inkomstskatt skulle marginalskatten för höginkomsttagare bli betydligt lägre, vilket skulle sporra dem att tjäna mer pengar, vilket i sin tur skulle öka intäkterna från kommunalskatt, arbetsgivaravgifter och moms med uppskattningsvis 50 miljarder kronor. Denna siffra kallas dynamiska effekter och motsvarar alltså sannolikt ungefär 100 procent av det statiskt beräknade intäktstappet. Man säger att skattesänkningen till 100 procent är självfinansierande. I slutändan skulle staten mest troligt ha minst lika mycket skatteintäkter som före avskaffandet.

Sannolikt är det bara på höga inkomster som marginalskatterna har passerat Lafferkurvans topp

Sannolikt är det bara på höga inkomster som marginalskatterna har passerat Lafferkurvans topp och där en skattesänkning skulle vara helt självfinansierande. Skattesänkningar för låg- och medelinkomsttagare är delvis självfinansierande. En anledning till det är förstås att skattesatsen är högre på höga inkomster. En annan anledning är att det är förhållandevis billigt för staten att sänka skatten för höginkomsttagare. År 2021 börjar man betala statlig inkomstskatt vid en månadsinkomst på 45 000 kronor. De som betalar statlig inkomstskatt tjänar i snitt cirka 65 000 kronor. Om den avskaffades skulle de få en skattesänkning med i snitt 4 000 kronor i månaden – 20 procent av 65 000 − 45 000. Det är ganska lite för en kraftig sänkning av marginalskatten från 52 till 32 procent (man skulle bara betala kommunalskatt). Varje krona i skattesänkning ger alltså en förhållandevis stor sänkning av marginalskatten, och därmed stora dynamiska effekter. Det förklarar varför skattesänkningar för höginkomsttagare ofta kan betala sig själva.

Men samma logik gäller alltså inte bredare skattesänkningar. Sänkt kommunalskatt med en krona per hundralapp minskar skatteintäkterna med 24 miljarder statiskt räknat. Med en lägre kommunalskatt blir det mer lönsamt att för de som till exempel lever på socialbidrag att börja arbeta, och för de som redan arbetar blir det mer lönsamt att arbeta mer. Efter några år leder dessa dynamiska effekter till uppskattningsvis 6 miljarder i ökade skatteintäkter (arbetsgivaravgifter, kommunalskatt, moms med mera). Det faktiska intäktstappet för den offentliga sektorn blir 18 miljarder i stället för 24 miljarder. En kommunalskattesänkning är alltså självfinansierande till ungefär en fjärdedel. Notera dock att i princip inga av dessa dynamiska effekter kommer kommunen som sänkte skatten till del, utan de som vinner är staten och de andra kommunerna genom utjämningssystemet.

Motsvarande gäller en kommunalskattehöjning. En höjning med en procentenhet ökar skatteintäkterna med 24 miljarder, men efter några år kommer uppskattningsvis en fjärdedel att ha raderats ut på grund av lägre sysselsättning och inkomster.

När man diskuterar att höja eller sänka en skatt måste man alltid ha med sig att skatter påverkar människors vilja att anstränga sig och tjäna pengar. Lafferkurvan är ett pedagogiskt verktyg som tydligt illustrerar det.

Omslagsbild: Arthur Laffer. Foto från Nyhetsbyrån AP.

Köp boken: Allt du behöver veta om skatter